В личном кабинете проверьте поступившую ошибку, необходимо снять личную подпись с помощью Крипто-Про. Распакуйте полученный файл с ошибками типа ticket.zip. Выберите файл c наименованием reject, откройте его с помощью программы WordPad.

Проанализируйте файл, в строке с надписью ERROR содержится ошибка и код ошибки.

Сегмент ERROR содержит детальную информацию, которая раскрывает причину отклонения сегмента или записи. В отличие от всех предыдущих сегментов сегмент ERROR появляется только в файле отказа, возвращаемом отправителю данных. Также, в отличие от всех указанных выше, данный сегмент имеет непостоянное количество столбцов.

Две первые позиции определяют сегмент и порядковый номер исходной записи с ошибкой. Далее следуют данные, раскрывающие причину ошибки. Они составляются как указание сегмента и один или нескольких кодов отказа.

Сами коды отказа записываются в форме N-A, где

N — номер поля с ошибкой;

A — буквы M, I, W, IL или Q, которые служат для обозначения ошибок — (M)issing (отсутствующий), (I)nvalid (недействителен), (W)arning (Внимание!), (Il)legal (недопустим), или (Q) — отсутствующая/ лишняя табуляция.

Все сегменты могут возвращать значение «0-Q», свидетельствующее об отклонении всего сегмента вследствие отсутствующих/ лишних табуляций в строке. Данная ошибка указывает на то, что сегмент не может быть обработан. Дальнейшая обработка сегмента производиться не будет.

Коды возвращаются в случае любого обнаруженного поля с ошибкой. Также, если обязательный сегмент отсутствует, он обозначатся кодом 0-М. «Внимание!» используется для недопустимых и необязательных данных.

| Позиция | Название поля | Тип | Длина | Обязательность | Описание/ примечания |

|---|---|---|---|---|---|

| 1 | Наименование сегмента | A/N | 5 | M | Содержит буквы ERROR. |

| 2 | Порядковый номер записи | N | 7 | M | Порядковый номер записи в исходном файле TUTDF, содержащей отклонённые данные. |

| 3 | ID_1 | P | 5 | M | Указание первого сегмента отклоненной записи. После этой позиции данные представлены в описанном формате. |

Примеры указания на ошибку и их причины:

| Причина ошибки | Пример указания на ошибку |

|---|---|

| Некорректный формат/порядок сегментов | |

|

Некорректный номер сегмента (AD02, в то время как в записи присутствует только один адрес). Неверный порядок сегментов Пробелы в названии сегмента (например, NA 01 вместо NA01). Присутствуют взаимоисключающие сегменты NA и BU или не найдено ни одного корректного сегмента NA или BU. Присутствует больше одного допустимого сегмента или взаимоисключающие сегменты Неверное число полей в сегменте Неизвестный сегмент |

AD01 0-M @NABU BU01 1-I, NA01 1-I, TR01 1-I, BK01 1-I, LE01 1-I, OF01 1-I AS01 данные |

| Отсутствие сегмента | |

| Отсутствует обязательный сегмент |

@ID –не найден ID сегмент @NA – не найден ни NA, ни BU сегмент. @AD — не найден AD сегмент @CRED – не найден хотя бы один из сегментов BK, LE, OF или TR |

| Некорректные данные или отсутствие обязательных данных в полях | |

|

Данные в поле не соответствуют требованиям его формата. |

Если поле обязательное: AD01 8-I Если поле необязательное: AD01 9-W |

|

Отсутствует значение в обязательном поле. Например, в сегменте телефона обязательное поле Номер пустое. |

PN01 2-M |

|

Данные в поле включают значение, не входящее в список допустимых |

Если поле обязательное: TR01 4-I Если поле необязательное: BU01 4-W |

|

Данные в поле не отвечают требованиям, указанным в комментариях к полю. Например, дата составления отчета сегмента «Сделка» не может быть более поздней, чем дата составления отчета в сегменте заголовка. |

Если поле обязательное: TR01 9-I Если поле необязательное: TR01 15-W |

|

В поле «Тип счета» указан тип, недопустимый для физического лица |

@NATR |

|

Для физических лиц указание Отношение к счету=9 допустимо только при наличии Типа ID=33 (индивидуальные предприниматели) |

@TRID |

|

Не найден Тип ID= от 01 до 27 при наличии сегмента NA (то есть не найдены обязательные документы для физлиц) |

@NAID |

|

Не найдены адреса с типами 1 и 2 при наличии сегмента NA (то есть не найдены адреса прописки и проживания для физлиц) |

@NAAD |

|

Дата выдачи документа сегмента ID меньше даты рождения сегмента NA. |

@NADB |

|

Паспорт РФ не может быть выдан в возрасте ранее 14 лет. |

@NAYR |

|

Паспорт РФ не может иметь дату выдачи ранее 01.01.1997 |

@RDDT |

|

Дата рождения сегмента NA не прошла проверку на допустимый возраст субъекта на момент (дату) открытия счета сегмента TR. Текущее ограничение – от 14 до 110 лет. |

@NAAO |

|

Не найдены Типы ID= 34 и 81 при наличии сегмента BU (то есть не найдены ОГРН и ИНН, обязательные для юрлиц) |

@BUID |

|

Не найдены адреса с типами 3 и 4 при наличии сегмента BU (то есть не найдены юридический и фактический адреса, обязательные для юрлица) |

@BUAD |

|

Не найден тип телефона =1 при наличии сегмента BU (то есть не найден рабочий телефон юридического лица) |

@BUPN |

|

В случае физического лица: Дата отчета в сегменте TR, LE, BK или OF должна быть между Датой рождения сегмента NA и Датой отчета сегмента TUTDF В случае юридического лица: Дата отчета в сегменте TR, LE, BK или OF должна быть между 19000102 и Датой отчета сегмента TUTDF. # означает номер поля Дата отчета сегмента TR, LE, BK или OF |

@RDHD #-I |

|

В сегменте TR Дата состояния счета не может быть позднее Даты составления отчета. |

@RDSS |

|

В сегменте TR если Состояние счета (Account Rating) = 21 (Спор), 52 (Просрочен) или 61 (Проблемы с возвратом), поле Просрочка не может быть равна 0. |

@RDPD |

|

Недопустимый код валюты в сегменте TR. |

@RDCF |

Для детальной диагностики ошибки необходимо обратиться к инструкции «Руководство по применению Формата Передачи Данных TransUnion (TUTDF)»; определить сегмент и поле ошибки можно из данного руководства.

Из вышеуказанного руководства видно, что AD – это сегмент адреса.

Поле с ошибкой № 3 указывает на незаполненный индекс при отправке отчетности в НБКИ.

Помогло?

Да

Нет

82% пользователей считают эту статью полезной.

Кредитная история содержит информацию о вас как о плательщике кредита. Тут собраны все данные, которые банки передали в БКИ. А титульная часть кредитной истории (КИ) — это своеобразное введение. Она «представляет» вас банку. Здесь есть сведения о ваших паспортных данных, о том, какие кредиты вы брали и как их оплачивали. Но это общая информация, без детализации.

Универсального метода расшифровки кредитной истории физического лица нет. У каждого БКИ — собственные стандарты создания отчета. Рассмотрим их.

Расшифровка кредитной истории НБКИ

Титульная часть отчета НБКИ состоит из 3 частей:

• Заемщик

• Сводка

• Идентификация заемщика

Сделаем подробную расшифровку титульного листа кредитной истории из НБКИ. Ниже — пример отчета.

Заемщик

Здесь указываются паспортные данные физического лица.

Получить кредитную историю

Сводка

Это общие сведения по взятым кредитам:

• Счета

Данные о том, сколько вы всего взяли займов. Открытые — это кредиты, по которым вы еще вносите платежи. Негативные — займы, по которым вы платили с задержками. Чем их больше, тем хуже. Банк будет считать вас ненадежным заемщиком. Большое количество открытых счетов банку тоже не понравится. Если у вас много кредитов, высока вероятность, что вы не сможете погасить их все.

В примере выше видно, что человек взял 3 кредита, но по 2 вносил выплаты с задержками. Но все же он погасил все займы — открытых счетов нет.

• Договоры.

Кредитный лимит — сумма всех выданных вам займов. Ежемесячный платеж — сумма, которую вы выплачиваете каждый месяц на момент запроса. Если у вас все кредиты закрыты, она будет равна нулю. Если вы погашаете займ, банк учтет это. Он уменьшит ваш ежемесячный доход на сумму этих выплат.

• Баланс

Текущий баланс — это сумма, которую вы уже уплатили банку. В «Задолженности» — сумма, которая нужна для закрытия проблемных займов. А в графе «Просрочено» указаны выплаты, которые вы просрочили. Если в «Задолженности» и «Просрочено» стоят не нули, крупного кредита вам не дадут.

• Открыт

В графе «Первый» указана дата получения вами первого кредита. В графе «Последний» — последнего. Эти данные нужны для статистики.

• Запросы

Тут указано, как часто вашу КИ запрашивали в БКИ. Банк при выдаче кредита анализирует эти данные и сопоставляет их с количеством выданных кредитов и датами их получения. В примере отчет в НБКИ запрашивали всего восемь раз. Из них за последние два года — шесть раз, а за последние 30 дней — ни разу. Всего у заемщика было три кредита. Не очень хорошо, но приемлемо. Но если вашей КИ интересовались десять раз за последние 30 дней, банку это не понравится. Кредитная история физического лица обычно интересуются, когда человек хочет взять кредит. Значит, вы пытались получить займ, но вам отказали, причем несколько раз подряд — иначе вы бы не обратились за кредитом снова. Банк может усомниться в вашей благонадежности.

Если вам нужна кредитная история от НБКИ, запросите ее через Mycreditinfo — запросить.

Получить кредитную историю

Расшифровка кредитной истории ОКБ

Если вам нужна расшифровка кредитной истории Сбербанка, обращайтесь в ОКБ. Это единственное БКИ, с которым сотрудничает Сбербанк. Образец КИ ОКБ — ниже.

В отчете четыре раздела:

• Исходные данные для поиска.

• Информация о кредитных договорах.

• Информация о запросах.

• Статистические показатели.

Рассмотрим их подробнее.

Исходные данные для поиска

Тут указывают ФИО заемщика, его номер свидетельства пенсионного страхования и паспортные данные.

Информация о кредитных договорах

Здесь вы видите таблицу из восьми столбцов. В ней указаны общие данные по вашим кредитам.

• Источник кредитной истории. Это список банков, в которых вы брали займы.

• Вид кредита. В этом столбце перечислены типы взятых вами займов — ипотека, потребительский, автокредит и так далее.

• Текущий статус платежа. По этим данным видно, насколько исправно вы гасите кредит. В примере заемщик успешно выплатил автокредит, на 1 месяц просрочил кредитную карту и на 3 месяца — выплаты по персональному кредиту.

• Размер/Лимит кредитования. Это суммы, которые вам выдавал банк по каждому из займов.

• Общая сумма задолженности. Сумма, которую вы все еще должны по каждому из кредитов. В примере заемщик полностью погасил задолженность по кредитной карте, частично — по автокредиту и вообще не платил по персональному.

• Просроченная задолженность — невыплаченные суммы, которые банк уже отнес к просроченным.

• Валюта. Информация о том, в какой валюте вы брали кредит.

• Дата учета. Дата, когда банк передал информацию в БКИ.

Получить кредитную историю

Информация о запросах

В этом разделе содержится информация о том, кто именно и как часто интересовался вашей КИ.

• Источник запроса. Перечень организаций, подававших запрос на получение вашей КИ.

• Вид кредита. Сведения о том, для оформления каких кредитов нужна была КИ заемщика.

• Причина запроса. Информация о том, для чего именно нужна была банку кредитная история заемщика. В примере Национальному Банку Траст эти сведения нужны были, чтобы принять решение по кредиту на автомобиль. А Уральский банк реконструкции и Развития оценивал платежеспособность клиента перед выдачей ему кредитной карты.

• Размер/лимит кредитования. Сумма кредита, для оформления которого понадобилась КИ. В примере по автокредиту указана конкретная сумма, а по кредитной карте — нет. Это естественно, ведь по кредитной карте указать точную сумму займа невозможно, она может меняться ежедневно.

• Валюта. В какой валюте был кредит, для оформления которого понадобилась КИ заемщика.

• Дата запроса. Когда именно банк подал в ОКБ запрос на получение КИ заемщика.

Чуть выше, над таблицей, указаны общие сведения по запросам.

Как часто банки запрашивали КИ заемщика:

• за последние 3 месяца;

• за последние 6 месяцев;

• за последние 12 месяцев;

• всего.

В примере КИ заемщика интересовались всего два раза. Причем это было давно — больше чем 12 месяцев назад, ведь в остальных ячейках стоят нули.

Получить кредитную историю

Статистические показатели

В этом разделе вы найдете итоговую информацию по выданным вам займам.

• Текущий наихудший статус платежа. Самый проблемный открытый кредит. В примере это непогашенный займ, просрочка по которому составляет 3 месяца.

• Исторически наихудший статус платежа. Это самый проблемный из погашенных кредитов. В примере заемщик когда-то просрочил платежи по кредиту на 5 месяцев. Он давно закрыл этот займ, но информация о просрочках осталась. Банк обязательно примет это во внимание, выдавая кредит.

• Общая сумма долга по кредиту. Сумма, которые вы должны по всем открытым на данный момент кредитам. Чем она больше, тем меньше шансов, что вы получите еще один займ.

• Суммарный размер ежемесячного взноса. Сумма, которую вы выплачиваете по всем взятым кредитам ежемесячно. Банк вычтет ее из вашего ежемесячного дохода при оценке вашей платежеспособности.

Чтобы получить свою кредитную историю, направьте запрос в БКИ ОКБ. Сделать это можно онлайн на сайте ОКБ или из «Личного кабинета» на сайте Сербанка.

Расшифровка кредитной истории «Эквифакс»

Титульная часть кредитной истории «Эквифакс» состоит из четырех разделов:

• Информация по субъекту кредитной истории

• Изменения по титульной части

• Суммарная информация по договорам

• Скоринг

Разобраться с содержанием этих разделов нетрудно.

Информация по субъекту кредитной истории

В этом разделе указаны паспортные данные заемщика и адрес его фактического проживания, информация о его дееспособности.

Получить кредитную историю

Изменения по титульной части

Здесь вы найдете данные об изменениях в паспортных данных: смена паспорта, ФИО, адреса регистрации. Если эти изменения обоснованы, все нормально. К примеру, заемщик — женщина. Она вышла замуж и сменила фамилию. Или человек купил квартиру и прописался в ней. Но если у изменений нет явного логического обоснования, банки считают это косвенным признаком ненадежности клиента. Возможно, человек меняет паспортные данные в попытке что-то скрыть. Если ваши паспортные данные менялись, заранее подготовьте документы, объясняющие это — договор купли-продажи квартиры, справку об утере паспорта, свидетельство о браке.

Суммарная информация по договорам

Тут содержатся сведения обо всех полученных вами займах.

Порядковый номер договора в отчете — это обычная нумерация по порядку.

ID договора. Код договора, эти данные нужны только для статистики.

Тип источника информации. Наименование финансово-кредитной организации, выдавшей вам займ.

Тип договора. Сведения о том, какой именно кредит вы брали.

Сумма обязательств (лимит). Размер каждого взятого вами кредита. В примере указана точная сумма по потребительскому кредиту. Но при этом лимит по кредитной карте не указан. Это нормально, ведь по карте человек берет займы и гасит их постоянно, поэтому точную сумму невозможно указать.

• Валюта. Сведения о том, в какой валюте вы брали займ.

• Дата начала договора. Информация о том, когда вам выдали кредит.

• Дата планового окончания договора. Сведения о том, когда вы должны закрыть займ. В примере стоит точная дата погашения потребительского кредита. Но при этом не указана дата закрытия договора по кредитной карте — ведь клиент может по желанию продлевать его.

• Текущая задолженность. Сумма, которую вы еще должны банку.

• Текущий неиспользованный лимит. Сумма предоставленного кредита, которой вы не воспользовались.

• Текущая просроченная задолженность, сумма. Сумма платежей, которые вы просрочили. В примере у заемщика просроченных платежей нет.

• Текущая просроченная задолженность, дней. На сколько дней вы просрочили платежи.

• Максимальная сумма просроченной задолженности. Самая большая сумма, которую вы просрочили.

• Дата перехода в текущее состояние. Когда именно вы совершили последние платежи или просрочили их.

• Дата актуальности информации. Дата, когда банк передал сведения по вашему займу в БКИ.

• Наихудшая просрочка по договору. Самый большой промежуток времени, на который вы задерживали выплаты по кредиту.

Получить кредитную историю

Скоринг

Это аналитический раздел. Работники КБИ анализируют кредитную историю плательщика и делают вывод о его благонадежности. Чем выше скоринговый бал, тем надежнее заемщик. В этом случае его КИ попадет в зеленую зону цветной шкалы. Кредитная история из нашего примера — именно такая. Заемщик может рассчитывать на крупный кредит. К примеру, на ипотеку.

%20copy.png)

Если вы часто задерживали выплаты по кредиту, ваша КИ получит низкий балл и попадет в оранжевую или красную зону. В этом случае кредит вам, скорее всего, не дадут.

БКИ Эквифакс предлагает клиентам услугу «Идеальный заемщик». Сотрудники бюро посоветуют вам способ улучшить свою КИ. Только если вы будете следовать этим рекомендациям и исправно гасить кредиты, скоринговый балл по вашей КИ улучшится.

Чтобы получить кредитную историю в «Эквифаксе», создайте запрос на Mycreditinfo.

Расшифровка кредитной истории КБИ «Русский стандарт»

Титульная страница КБИ «Русский стандарт» содержит только паспортные данные. Здесь же указаны все их изменения в хронологическом порядке. Ниже — пример КИ «Русский стандарт». Заемщик регулярно менял адреса фактического проживания и регистрации. Это отражено в отчете.

Закажите КИ в КБИ «Русский стандарт» на Mycreditinfo, и вы получите нужную информацию через несколько минут.

Получив свою КИ, внимательно прочтите ее. Сверьте побуквенно паспортные данные, проверьте все даты. Опечатка в имени или дате выдачи паспорта может привести к проблемам с получением кредита. Если вы заметили опечатку, отправьте заявление об ошибке в БКИ. В течение 30 дней работники бюро внесут изменения в вашу КИ.

Второй важный момент — сведения о взятых вами кредитах. Иногда банки запаздывают с передачей данных в БКИ. В результате погашенный вами займ может значиться как активный. Или платеж, внесенный своевременно, попадает в категорию просроченных. В этом случае тоже нужно писать в БКИ. Бюро сделает запрос в банк и исправит вашу кредитную историю.

Содержание

- Что содержит кредитная история и как ее читать

- Сводные данные

- Блок «Счета»

- Блок «Запросы»

- Блок «Информационные части»

- Персональные данные

- Информация по отдельным кредитам

- Договор

- Состояние

- Баланс

- Залоги

- Поручительства

- Данные о кредиторе

- Банковские гарантии

- Своевременность платежей

- Приобретатель права требования

- Запросы: отказы и одобрения

- Запросы кредитной истории

- Что дальше

- Содержание кредитной истории

- Содержание кредитной истории физического лица

- 1. Титульная часть

- Заемщик

- Сводка

- 2. Информационная часть

- Договор

- Состояние.

- Баланс

- Просроченные платежи

- Своевременность платежей

- Данные о кредиторе

- Другие пункты

- 3. Закрытая часть – запросы

Что содержит кредитная история и как ее читать

Кредитная история содержит сведения о вашем кредитном поведении. Сколько и когда кредитов брали, сколько из них выплатили, допускали просрочки, платили исправно и десятки других сведений. Проблема в том, что неподготовленному человеку сложно с ходу прочитать кредитную историю — скачайте пример и убедитесь. Поэтому мы написали статью с инструкцией по чтению вашего главного кредитного документа.

Прежде чем перейдем к инструкции, проясним ситуацию с внешними отличиями кредитных отчетов. Отчеты хранятся в бюро кредитных историй (БКИ). В России 13 БКИ. В каждом бюро свой формат отображения кредитной истории. Но отличия только внешние, структура и содержание одинаковое. В статье мы разбираем кредитный отчет крупнейшего кредитного бюро НБКИ. Другие отчеты вы сможете прочитать по аналогии.

Любой кредитный отчет состоит из пяти частей:

— сводные данные по кредитам;

— персональные данные: паспорт, адреса и телефоны;

— информация по отдельным кредитам;

— запросы: отказы и одобрения;

— история запросов кредитной истории заемщика.

Разберем каждую часть в таком же порядке на примере отчета НБКИ.

Сводные данные

Первое, что вы увидите в кредитном отчете — сводные данные: сколько кредитов брали, сколько закрыли и сколько осталось выплатить.

Сводная информация в отчете НБКИ. Если указано «нет данных», значит, кредитор не предоставил информацию в БКИ.

Блок «Счета»

В этом блоке содержатся общие сведения о кредитах: количество, кредитный лимит, суммарные ежемесячные платежи, просрочки.

Обратите особое внимание на строку «Просрочено» в колонке «Баланс». Здесь указана сумма всех просроченных платежей по кредитам. По этой сумме капают пени, а в худшем случае намечается суд или передача долга коллекторам.

Строка «Задолженность» показывает остаток выплат по кредитам, «текущие» — сколько уже выплачено.

Строка «Негативные» в колонке «Счета» показывает количество кредитов, просрочки платежей по которым перевалила за три месяца. Потенциальных кредиторов насторожит любая цифра, кроме нуля. Чтобы посмотреть, какие именно кредиты получили статус просроченных, найдите в отчете раздел со списком отдельных кредитов.

Блок «Запросы»

В «запросах» указано количество запросов вашей кредитной истории. Законно запрашивать кредитные отчеты могут банки, МФО и работодатели с вашего письменного согласия. И, конечно, вы сами.

Блок «Информационные части»

В информационной части указано количество ваших попыток получить кредит. Здесь же вы увидите количество одобренных и отклоненных заявок. Не удивляйтесь, если цифра окажется меньше, чем в действительности. Банки передают данные для этого блока только с марта 2015.

Персональные данные

В этой части содержатся ваши паспортные данные, СНИЛС, адреса и телефоны. Иногда встречается строка с прочими документами МВД.

Информация по отдельным кредитам

Здесь содержатся детальные данные по каждому из ваших кредитов с 2005 года.

- Вид кредита: автокредит, ипотека, потребительский и т.д.

- Отношение: личный кредит (взяли для себя), поручитель (выступили поручителем по кредиту), созаемщик (взяли кредит с кем-то).

- Кредитор: организация, выдавшая кредит.

- Счет: номер кредитного договора.

Договор

Здесь указаны условия, на которых вы оформили кредит по договору. Размер кредита, процентная ставка (полная стоимость), дата последнего платежа, если вы не отступитесь от графика выплат.

Состояние

Дата открытия кредита: когда был открыт данный кредит

- активный — кредит выплачивается;

- закрыт — кредит погашен;

- доведен до дефолта — это худший сценарий для заемщика, банк потерял надежду вернуть кредит. В ход идет взыскание имущества, блокировка счетов;

- просрочен — задержка платежей по кредиту вышла за рамки указанного в договоре срока;

- передан в другую организацию — кредит продали коллекторам или другому кредитору (одна из причин — отзыв лицензии у банка).

Дата статуса: в примере выше указан статус «просрочен». Этот статус поставили в ноябре 2016 года. Если статус изменится, дата обновится.

Последняя выплата: здесь ставят дату последнего платежа по кредиту. Но в нашем случае банк некорректно передал информацию, потому что в колонке «Баланс» мы видим, что заемщик выплатил ноль рублей.

Факт исполнения в полном объеме: здесь ставят дату погашения кредита.

Последнее обновление: здесь ставят дату, когда кредитор вносил изменения по заемщику, например, поставил отметку о передаче долга на взыскание или заемщик внес платеж по кредиту.

Баланс

Задолженность: сколько вы должны банку на дату последнего обновления.

Просрочено: какая сумма выпала из графика платежей.

След. платеж: тут обычно указывается сумма ежемесячного платежа. Но в рассматриваемом примере стоит ноль, поскольку весь кредит перешел в просрочку.

Залоги

Чем обеспечен кредит, стоимость залогов, даты оценки. Залогом может быть автомобиль, дача, квартира и прочие материально ценные объекты.

Поручительства

Если по какому-нибудь кредиту вы были поручителем, то в графе объем будет указан один из двух вариантов:

• «полный», если вы единственный поручитель,

• «частичный», если поручителей несколько.

Данные о кредиторе

Кто выдал кредит — организация и реквизиты.

Банковские гарантии

Это когда банк выступает гарантом вашей платежеспособности перед кредитором. Если вы не сможете выплатить кредит, за вас это сделает банк-гарант.

Своевременность платежей

Здесь описывается, как своевременно вы вносили платежи по договору на протяжении его действия.

Каждый месяц, это символ (в квадрате) и буква. Буквы обозначают названия месяцев, а если вместо буквы цифра — значит, это январь, а цифрой указан год. В данном примере 22 символа — 22 месяца. Это время, когда банк «вел» кредит. Все символы читаются в обратном направлении — справа налево, то есть последний месяц обслуживания договора — в самом начале.

Чтобы разобраться в значении символов, найдите в отчете таблицу с расшифровкой символов:

В нашем примере из 22 месяцев банк не передал данные по трем, 19 месяцев окрашены зеленым — платежи поступали регулярно и без просрочек.

Отдельно прокомментируем квадраты с цифрами 7 и 8.

7 — изменения/дополнения к договору. Это когда банк идет навстречу заемщику и пересматривает условия договора, реструктуризирует долг.

8 — погашение за счет обеспечения. Банк списывает средства на погашение кредита со счетов заемщика или реализует залог, если это предусмотрено договором.

Приобретатель права требования

Иногда банки «продают» кредиты другим организациям, чаще всего коллекторам. С этого момента вы должны кредит не банку, а приобретателю права требования.

Положительные условия для одобрения кредита:

• Нет дефолтов или судебных взысканий.

• Нет просрочек свыше 12 недель за последний год.

• Короткие просрочки не встречаются чаще, чем раз в год.

• Нет активных просрочек.

• Вы не берете новые кредиты, чтобы погасить предыдущие.

Запросы: отказы и одобрения

Здесь вы найдете заявки на кредиты и их статусы: одобрены или отклонены. Эти данные появились в кредитном отчете с весны 2015 года. Обратите внимание, как в данном примере плохая кредитная история помешала получить 10 000 р. в микрофинансовой организации.

Обратите внимание, как в данном примере плохая кредитная история помешала получить 10 000 р. в микрофинансовой организации.

Запросы кредитной истории

В этой части вы узнаете, какие организации и когда интересовались вашей кредитной историей. Ваши личные запросы в отчет не попадают.

Проверьте, чтобы в перечне запросов не встречались неизвестные вам организации, с которыми вы не подписывали соглашения на проверку кредитной истории. Законный доступ к кредитной истории можно получить только с вашего письменного согласия — и то на определенный соглашением срок.

Что дальше

Кредитные истории из разных бюро выглядят по-разному, но структура у всех одинаковая. Разберетесь с одним отчетом — остальные прочитаете по аналогии.

Если после нашей статьи кредитная история до сих пор кажется вам «китайской грамотой», запросите кредитный скоринг. Он проще и понятнее.

Если уже заказали кредитную историю и не можете с ней разобраться, обратитесь к нам за консультацией.

Источник

Содержание кредитной истории

Без специальной подготовки вы можете легко растеряться, получив свою кредитную историю (КИ). Вы увидите специальные термины и обозначения, цветные квадратики и таблицы. Это логично, ведь документ создавался для работников банка. Но все не так сложно, как кажется. Мы поможем вам разобраться с этой задачей.

Содержание кредитной истории физического лица

Любой кредитный отчет состоит из трех частей:

- Титульной части. В ней указываются общие данные по заемщику.

- Информационной части. Здесь указаны все кредиты, платежи по ним и поручительства.

- Закрытой части. Тут перечислены все обращения за КИ заемщика.

Подробно рассмотрим содержание кредитной истории на примере отчета НБКИ.

1. Титульная часть

состоит из разделов:

Заемщик

Тут указаны ваши паспортные данные. Нужно внимательно проверить этот раздел. Опечатка в фамилии или дате рождения может доставить проблемы при оформлении кредита в банке. Если вы обнаружили ошибку, сразу же подайте запрос в БКИ с требованием перепроверить данные. В течение месяца правки будут внесены.

Сводка

Это все ваши кредиты: открытые, закрытые, просроченные. «Негативные» — это займы, по которым вы задерживали выплаты. У заемщика из скриншота было три кредита. Один он погасил без просрочек, а с двумя другими были проблемы. Но закрыты все три.

Внимательно проверьте эти данные. Иногда банки передают информацию в БКИ с опозданием: вы погасили кредит, а он еще значится открытым. Это может быть причиной отказа в новом займе. Банки не любят, когда у клиента несколько кредитов одновременно. Если вы обнаружили ошибку – пишите заявление в БКИ.

Верхняя цифра, кредитный лимит, – это сумма всех ваших кредитов с 2005 года. БКИ собирают данные о заемщиках именно с этого времени. Кредитный лимит нужен только для статистики. Ежемесячный платеж, – это сумма ваших выплат по кредитам. Если вы уже погасили все задолженности, она равна нулю. Если нет, банк учтет эту сумму. При расчете платежеспособности он вычтет ее из суммы ваших доходов.

Эти данные тоже нужно проверить. Если ваш закрытый займ все еще значится как открытый, БКИ укажет в кредитном отчете платежи по нему. В итоге банк неправильно оценит ваш реальный доход. Он вычтет из него платежи по кредиту, который вы давно погасили.

Графа «Текущий» — это сумма всех ваших платежей по займам. «Просрочено» — все просроченные выплаты, а «Задолженность» — сумма, которую нужно уплатить банку, чтобы погасить проблемные кредиты. У заемщика из примера все хорошо: в двух последних графах стоит 0. Он может рассчитывать даже на крупный кредит – к примеру, на ипотеку.

Первая дата – день открытия вашего последнего кредита. Вторая – день, когда вы взяли первый займ в банке.

Это информация о том, как часто банки интересовались вашей КИ. Если ее запрашивали 3-4 раза за последние пару месяцев, то все в порядке. А вот если чаще, возникнут проблемы. Вашей КИ интересовались 10-15 банков? Значит, вы пробовали получить кредит в разных финансовых организациях, но так и не смогли сделать это. Почему?

В примере КИ Иванова запрашивали 8 раз. При этом у него 3 кредита. Вполне нормальное соотношение. Картину портят 6 запросов за последние 24 месяца. Вероятно, это связано с его проблемными кредитами. Иванов обращался за займом, банк запрашивал его КИ – и отказывал.

2. Информационная часть

Это полная информация по вашему займу. Вид: кредит бывает потребительским, ипотечным, срочным, на покупку автомобиля и т.д. Отношение: вы можете брать займ или являться поручителем, доверенным лицом, созаемщиком. В нашем примере Иванов брал кредит лично в ОАО «Иваново».

Договор

Тут указаны все данные по договору. Когда начались выплаты, когда закончились, каковы были график погашения, процентная ставки и начальная суммы кредита.

Состояние.

В разделе указано, в каком состоянии кредит. «Открыт» – вы еще платите, закрыт – уже погасили. «Просрочен» – опаздываете с выплатами. «Доведен до дефолта» – банк уверен, что вы не погасите кредит. Самый плохой вариант. С такой записью в КИ вы кредит не получите. «Передан в другую организацию» — ваш займ отдали коллекторам или банк лишился лицензии.

Проверяйте раздел внимательно. Эта информация тоже может быть устаревшей, если банк не подал вовремя сведения в БКИ.

Баланс

То же самое, что и «Баланс» в первой части КИ. Но здесь информация подробная, с разбивкой по каждому займу.

Просроченные платежи

Информация о том, как часто и на сколько дней вы задерживали выплаты. Иванов платил исправно – просрочек у него нет.

Своевременность платежей

Цветные квадратики – это месяцы. Они обозначены по начальным буквам слова. Ф – февраль, М – март, А – апрель и так далее. Цифры – это январь, начало года. В данном случае стоит 13 – 2013 год. Важно : читать строку нужно в обратном порядке, справа налево. Первый квадратик – начало выплат по кредиту. Последний – текущее состояние.

Цвет квадратика говорит о своевременности отчислений по погашению займа.

В нашем примере Иванов начал выплату в сентябре 2012. Поэтому квадратик белый, в нем стоит 0. Это означает, что платеж нельзя оценить. В октябре, ноябре и декабре он платил без просрочек – квадратики зеленые. По январю 2013 у БКИ данных нет. А в феврале снова пошли своевременные выплаты.

Чем больше зеленого цвета в вашей КИ, тем лучше.

Данные о кредиторе

Сведения о банке, который выдал вам кредит.

Другие пункты

Кроме указанной информации, в содержание кредитной истории заемщика БКИ могут включать сведения о залоге и банковские гарантии. Тогда в КИ будут сведения о том, каким имуществом обеспечен ваш заем и какова его стоимость. А также наименование и реквизиты банка-гаранта – то есть финансовой организации, выступающей поручителем по вашему кредиту. Если вы не сможете его погасить, это сделает банк.

3. Закрытая часть – запросы

Из этого раздела вы узнаете обо всех организациях, интересовавшихся вашей кредитной историей. Он действительно закрытый – эту информацию не видит никто, кроме владельца КИ. Но в «Сводке» указана общая численность запросов. Даже такой информации банкам достаточно, чтобы сделать выводы.

Никаких незнакомых названий в списке компаний, интересовавшихся вашей КИ, быть не должно. Если вы обнаружили запрос, о котором не знаете, зайдите на сайт Банка России и оставьте там заявку на БКИ. К вашей кредитной истории можно получить доступ только с вашего разрешения. Если вы такого соглашения не подписывали, БКИ нарушило закон.

Источник

Что такое кредитная история

Клиент банка взял кредит и погасил его. Такая информация обязательно запишется в его кредитный рейтинг. Другими словами, кредитная история – это досье на человека, где указано его кредитное прошлое, то есть когда, где и сколько он взял в МФО или в банке, в какой срок погасил, были ли просрочки или досрочное погашение.

Банки все данные о кредитах клиентов передают в БКИ – организации, которые хранят информацию о заемщиках. На это согласие дает сам клиент, когда подписывает кредитный договор. В документе есть пункт о том, что будущий заемщик соглашается на передачу данных в Бюро.

По данным Центробанка РФ в нашей стране 13 БКИ, но реально обладающими большими массивами данных (с сотнями миллионов кредитных историй) можно назвать только пять:

- Национальное бюро кредитных историй (НБКИ).

- Американское БКИ Equifax Inc.

- ЗАО «Объединенное Кредитное Бюро» (ОКБ).

- БКИ «Qiwi — кредитные истории».

- БКИ «Кредитное бюро Русский Стандарт».

Обычно кредитная история хранится в нескольких компаниях одновременно. МФО и банки сами решают, в какое бюро им направлять данные о заемщике.

Способы проверки кредитной истории

Россияне имеют право запрашивать информацию о качестве своей кредитной истории (ФЗ «О кредитных историях» №218-ФЗ от 30.12.2004 г.). Бесплатно можно делать это 2 раза в год. При желании запрос можно отправлять в БКИ хоть каждый месяц, но тогда придется платить комиссию за услуги Бюро.

ВАЖНО!

Есть смысл запрашивать свое дело в БКИ через 1,5 месяца после полного закрытия кредита в банке или МФО. Проверять информацию сразу после погашения смысла нет, так как не все кредиторы передают сведения в Бюро день в день. Помимо этого, многие учреждения могут закрывать кредитные счет не в день оплаты задолженности, а в течение нескольких дней, целого месяца.

Почему возникают ошибки в кредитном досье

Не все могут похвастаться хорошей кредитной историей. Причины на то могут быть разными – задержка зарплаты на работе или забывчивость, которые мешают вовремя совершить платеж. Болезнь, форс-мажорные обстоятельства тоже могут помешать своевременной оплате долга. Это все причины заемщика.

Но есть факторы, которые не зависят от клиента. Иногда банки сами допускают ошибки при передаче данных в БКИ или мошенники могут постараться. В итоге ваш Персональный кредитный рейтинг снизится, а взять новые кредиты не получится.

Рассмотрим причины, когда в порче кредитного рейтинга виноват не заемщик:

Технический сбой или ошибка

Часто проблемы с кредитной историей появляются по вине банка. Сотрудник из-за невнимательности мог выслать в Бюро неверные данные. Например, человек погасил ипотеку, но такая информация не отразилась в БКИ. Часто бывают технические сбои в системе банка, тогда могут дважды отобразиться одно и то же обязательство в досье одного человека.

Действия мошенников

Встречаются и случаи мошенничества, когда человек теряет кошелек с документами, а на его имя оформляют займы и кредиты. Узнать о такой неприятной ситуации можно только из выписки БКИ.

Ошибки сотрудников Бюро

Редко бывают случаи совпадения личных данных, то есть фамилия, имя и отчество у двух заемщиков будут похожими, включая и регион проживания. В итоге кредитная история просто запишется другому человеку, возможно, обе кредитные истории могут соединить в БКИ в одно досье.

Если обнаружили, что в вашей кредитной истории есть записи о ссудах, которые ранее не брали, то сразу обращайтесь в банк или МФО, расскажите о ситуации. Будьте готовы, что придется доказывать свою правоту. Своевременное извещение кредитных компаний позволит быстро исправить записи в Бюро и предотвратить возможные рецидивы.

Куда обращаться за исправлением кредитного рейтинга

Если увидели ошибку в своей кредитной истории, то сразу об этом нужно сообщить в банк, в котором у вас якобы числится кредит, просрочка и так далее.

БКИ такие вопросы не решает, они могут исправить данные, но только те, которые выслала кредитная компания. Если банк не собирается помогать, то процесс в этом случае уже можно запустить через Бюро. Для этого нужно получить официальный отказ от кредитора. На обращения клиентов в банке реагируют в течение 15-45 дней, а вот БКИ работает быстрее – в течение 15 дней.

Например, банк не успел передать данные о полной оплате кредита, который вы погасили полгода назад, значит нужно действовать самостоятельно. Вам понадобятся ваши квитанции об оплате, справка о полном закрытии задолженности перед кредитором. Необходимо в офисе Бюро или в отделении банка написать заявление, изложить суть проблемы. Дополнительно нужно предоставить документы, которые бы подтверждали вашу правоту.

Возможно, вы потеряли паспорт, значит обращались в милицию, есть талон от оперативного дежурного + новый паспорт. Если вы в это время отдыхали за границей, то есть отметки выезда и приезда в Россию. Во всех случаях вы никак не могли взять кредит в указанные даты. Если банк и Бюро отказываются помочь с исправлением кредитной истории, то их решение можно обжаловать в судебном порядке.

История Константина из Санкт-Петербурга

До весны 2020 года у меня была положительный кредитный рейтинг

У меня свой бизнес – я приобретаю квартиры или апартаменты в ипотеку, разбиваю их на студии, ремонтирую, делаю дизайн в помещениях, а после продаю каждую по выгодной цене. Ипотеку быстро погашаю, а разницу забираю себе. К февралю 2020 года я успел закрыть 12 кредитов, успешно и без единой просрочки, а 8 все еще оплачивал.

В начале февраля взял следующую ипотеку в банке на сумму 6,99 млн. рублей. А в конце марта из-за пандемии Ковид-19 мой банк предложил взять мне отсрочку по оплате процентов сроком на 3 месяца. Я подумал, что это удобно, и так как доход мой упал, то решил сделать себе передышку.

Я написал в банк заявление, мне его быстро согласовали, выдали новый график погашения кредита. А после сказали, что погашать мне теперь свой долг аж в августе.

Еще через пару дней меня набрали из службы безопасности банка и потребовали прямо сейчас закрыть платеж. Грозили судами, повышенными процентами, штрафами и пеней. В банке произошла какая-то ошибка, деньги на платеж я уже успел потратить, как исправить такую ситуацию, что делать, я не знал. Почему я стал внезапно должником, хотя вроде как все мне согласовали.

Я обратился в информационный центр, мне сказали, что данные о том, что я на каникулах, видны только менеджерам по обслуживанию клиентов, а вот отдел по взысканию этой информации еще не получил. Звонки еще были некоторое время, но после того, как я поругался в отделении, они прекратились.

Позже я узнал, что эта ошибка пошла дальше и отразилась в моей кредитной истории. Хорошо, что я сразу пролистал форумы и сайты с историями таких же людей, как и я, обратился к юристу. Чтобы все это исправить и заново брать кредиты для моего бизнеса, мне пришлось знатно повоевать с отделом обслуживания клиентов, затем со службой взыскания (которая и направляла письма в Бюро) и в конце – с сотрудниками БКИ.

Выводы и рекомендации

Плохая кредитная история не позволяет заемщикам получить кредит в банке на выгодных условиях. Некоторые финансовые компании сразу дают отказ в выдаче таким заемщикам даже кредитной карты с минимальным лимитом. Последняя надежда на МФО, но там не самые выгодные условия, да и сумма займа маленькая.

Чтобы избежать проблем со своей кредитной историей, рекомендуем:

- Проверять кредитную историю как минимум раз в год.

- Оплачивая долг полностью, не забудьте попросить справку о полном закрытии кредита в банке. Это подтверждение того, что вы ничего не должны финансовой организации. Даже если они узнают позже, что система неправильно что-то там подсчитала с процентами, а вы должны еще 1000 – 10 000 рублей по ипотеке, требовать эти суммы они уже не смогут.

- Минимум 3 года храните квитанции о кредитных платежах.

- При утере паспорта, обязательно уведомляйте об это Бюро (подайте заявление хотя бы в 3-4 самые крупные организации).

В любом случае перед тем как пойти в банк за новым кредитом, не поленитесь запросить информацию о своем Персональном кредитном рейтинге. Это позволит избежать недоумений по поводу отказа в кредите от финансовой компании.

Сегмент ошибки (ERROR)

Сегмент ERROR содержит детальную информацию, которая раскрывает причину отклонения сегмента или записи. В отличие от всех предыдущих сегментов сегмент ERROR появляется только в файле отказа, возвращаемом отправителю данных. Также в отличие от всех указанных выше данный сегмент имеет непостоянное количество столбцов.

Две первые позиции определяют сегмент и порядковый номер исходной записи с ошибкой. Далее следуют данные данные, раскрывающие причину ошибки. Они составляются как указание сегмента и один или нескольких кодов отказа. Сами коды отказа записываются в форме N-A, где

N — номер поля с ошибкой;

A — буквы M, I, W, IL или Q, которые служат для обозначения ошибок — (M)issing (отсутствующий), (I)nvalid (недействителен), (W)arning (Внимание!), (Il)legal (недопустим), или (Q) — отсутствующая/ лишняя табуляция.

Коды возвращаются в случае любого обнаруженного поля с ошибкой. Также, если обязательный сегмент отсутствует, он обозначатся кодом 0-М. «Внимание!» используется для недопустимых и необязательных данных.

Все сегменты могут возвращать значение «0-Q», свидетельствующее об отклонении всего сегмента вследствие отсутствующих/ лишних табуляций в строке. Данная ошибка указывает на то, что сегмент не может быть обработан. Дальнейшая обработка сегмента производиться не будет

| Позиция | Название поля | Тип | Длина | Обязательность | Описание/ примечания |

| 1 | Наименование сегмента | A/N | 5 | M | Содержит буквы ERROR. |

| 2 | Порядковый номер записи | N | 7 | M | Порядковый номер записи в исходном файле TUTDF, содержащей отклонённые данные. |

| 3 | ID_1 | P | 5 | M | Указание первого сегмента отклоненной записи. После этой позиции данные представлены в описанном формате. |

Примеры указания на ошибку и их причины:

| Причина ошибки | Пример указания на ошибку |

| Некорректный формат/порядок сегментов | |

| Некорректный номер сегмента (AD02, в то время как в записи присутствует только один адрес).

Неверный порядок сегментов Пробелы в названии сегмента (например, NA 01 вместо NA01). Неверное число полей в сегменте |

AD01 0-M

@NABU |

| Отсутствие сегмента | |

| Отсутствует обязательный сегмент | @ID –не найден ID сегмент

@NA – не найден ни NA, ни BU сегмент. @AD — не найден AD сегмент @CRED – не найден хотя бы один из сегментов BK, LE, OF или TR |

| Некорректные данные или отсутствие обязательных данных в полях | |

| Данные в поле не соответствуют требованиям его формата. | Если поле обязательное: AD01 8-I

Если поле необязательное: AD01 9-W |

| Отсутствует значение в обязательном поле. Например, в сегменте телефона обязательное поле Номер пустое. | PN01 2-M |

| Данные в поле включают значение, не входящее в список допустимых | Если поле обязательное: TR01 4-I

Если поле необязательное: BU01 4-W |

| Данные в поле не отвечают требованиям, указанным в комментариях к полю. Например, дата составления отчета сегмента «Сделка» не может быть более поздней, чем дата составления отчета в сегменте заголовка. | Если поле обязательное: TR01 9-I

Если поле необязательное: TR01 15-W |

| В поле «Тип счета» указан тип, недопустимый для физического лица | @NATR |

| Для физических лиц указание Отношение к счету=9 допустимо только при наличии Типа ID=33 (индивидуальные предприниматели) | @TRID |

| Не найден Тип ID= от 01 до 27 при наличии сегмента NA (то есть не найдены обязательные документы для физлиц) | @NAID |

| Не найдены адреса с типами 1 и 2 при наличии сегмента NA (то есть не найдены адреса прописки и проживания для физлиц) | @NAAD |

| Дата выдачи документа сегмента ID меньше даты рождения сегмента NA. | @NADB |

| Паспорт РФ не может быть выдан в возрасте ранее 14 лет. | @NAYR |

| Паспорт РФ не может иметь дату выдачи ранее 01.01.1997 | @RDDT |

| Дата рождения сегмента NA не прошла проверку на допустимый возраст субъекта на момент (дату) открытия счета сегмента TR. Текущее ограничение – от 14 до 110 лет. | @NAAO |

| Не найдены Типы ID= 34 и 81 при наличии сегмента BU (то есть не найдены ОГРН и ИНН, обязательные для юрлиц) | @BUID |

| Не найдены адреса с типами 3 и 4 при наличии сегмента BU (то есть не найдены юридический и фактический адреса, обязательные для юрлица) | @BUAD |

| Не найден тип телефона =1 при наличии сегмента BU (то есть не найден рабочий телефон юридического лица) | @BUPN |

| В случае физического лица: Дата отчета в сегменте TR, LE, BK или OF должна быть между Датой рождения сегмента NA и Датой отчета сегмента TUTDF

В случае юридического лица: Дата отчета в сегменте TR, LE, BK или OF должна быть между 19000102 и Датой отчета сегмента TUTDF. # означает номер поля Дата отчета сегмента TR, LE, BK или OF |

@RDHD #-I |

| В сегменте TR Дата состояния счета не может быть позднее Даты составления отчета. | @RDSS |

| В сегменте TR если Состояние счета (Account Rating) = 21 (Спор), 52 (Просрочен) или 61 (Проблемы с возвратом), поле Просрочка не может быть равна 0. | @RDPD |

| Недопустимый код валюты в сегменте TR. | @RDCF |

В личном кабинете проверьте поступившую ошибку, необходимо снять личную подпись с помощью Крипто-Про. Распакуйте полученный файл с ошибками типа ticket.zip. Выберите файл c наименованием reject, откройте его с помощью программы WordPad.

Проанализируйте файл, в строке с надписью ERROR содержится ошибка и код ошибки.

Сегмент ERROR содержит детальную информацию, которая раскрывает причину отклонения сегмента или записи. В отличие от всех предыдущих сегментов сегмент ERROR появляется только в файле отказа, возвращаемом отправителю данных. Также, в отличие от всех указанных выше, данный сегмент имеет непостоянное количество столбцов.

Две первые позиции определяют сегмент и порядковый номер исходной записи с ошибкой. Далее следуют данные, раскрывающие причину ошибки. Они составляются как указание сегмента и один или нескольких кодов отказа.

Сами коды отказа записываются в форме N-A, где

N — номер поля с ошибкой;

A — буквы M, I, W, IL или Q, которые служат для обозначения ошибок — (M)issing (отсутствующий), (I)nvalid (недействителен), (W)arning (Внимание!), (Il)legal (недопустим), или (Q) — отсутствующая/ лишняя табуляция.

Все сегменты могут возвращать значение «0-Q», свидетельствующее об отклонении всего сегмента вследствие отсутствующих/ лишних табуляций в строке. Данная ошибка указывает на то, что сегмент не может быть обработан. Дальнейшая обработка сегмента производиться не будет.

Коды возвращаются в случае любого обнаруженного поля с ошибкой. Также, если обязательный сегмент отсутствует, он обозначатся кодом 0-М. «Внимание!» используется для недопустимых и необязательных данных.

| Позиция | Название поля | Тип | Длина | Обязательность | Описание/ примечания |

|---|---|---|---|---|---|

| 1 | Наименование сегмента | A/N | 5 | M | Содержит буквы ERROR. |

| 2 | Порядковый номер записи | N | 7 | M | Порядковый номер записи в исходном файле TUTDF, содержащей отклонённые данные. |

| 3 | ID_1 | P | 5 | M | Указание первого сегмента отклоненной записи. После этой позиции данные представлены в описанном формате. |

Примеры указания на ошибку и их причины:

| Причина ошибки | Пример указания на ошибку |

|---|---|

| Некорректный формат/порядок сегментов | |

|

Некорректный номер сегмента (AD02, в то время как в записи присутствует только один адрес). Неверный порядок сегментов Пробелы в названии сегмента (например, NA 01 вместо NA01). Присутствуют взаимоисключающие сегменты NA и BU или не найдено ни одного корректного сегмента NA или BU. Присутствует больше одного допустимого сегмента или взаимоисключающие сегменты Неверное число полей в сегменте Неизвестный сегмент |

AD01 0-M @NABU BU01 1-I, NA01 1-I, TR01 1-I, BK01 1-I, LE01 1-I, OF01 1-I AS01 данные |

| Отсутствие сегмента | |

| Отсутствует обязательный сегмент |

@ID –не найден ID сегмент @NA – не найден ни NA, ни BU сегмент. @AD — не найден AD сегмент @CRED – не найден хотя бы один из сегментов BK, LE, OF или TR |

| Некорректные данные или отсутствие обязательных данных в полях | |

|

Данные в поле не соответствуют требованиям его формата. |

Если поле обязательное: AD01 8-I Если поле необязательное: AD01 9-W |

|

Отсутствует значение в обязательном поле. Например, в сегменте телефона обязательное поле Номер пустое. |

PN01 2-M |

|

Данные в поле включают значение, не входящее в список допустимых |

Если поле обязательное: TR01 4-I Если поле необязательное: BU01 4-W |

|

Данные в поле не отвечают требованиям, указанным в комментариях к полю. Например, дата составления отчета сегмента «Сделка» не может быть более поздней, чем дата составления отчета в сегменте заголовка. |

Если поле обязательное: TR01 9-I Если поле необязательное: TR01 15-W |

|

В поле «Тип счета» указан тип, недопустимый для физического лица |

@NATR |

|

Для физических лиц указание Отношение к счету=9 допустимо только при наличии Типа ID=33 (индивидуальные предприниматели) |

@TRID |

|

Не найден Тип ID= от 01 до 27 при наличии сегмента NA (то есть не найдены обязательные документы для физлиц) |

@NAID |

|

Не найдены адреса с типами 1 и 2 при наличии сегмента NA (то есть не найдены адреса прописки и проживания для физлиц) |

@NAAD |

|

Дата выдачи документа сегмента ID меньше даты рождения сегмента NA. |

@NADB |

|

Паспорт РФ не может быть выдан в возрасте ранее 14 лет. |

@NAYR |

|

Паспорт РФ не может иметь дату выдачи ранее 01.01.1997 |

@RDDT |

|

Дата рождения сегмента NA не прошла проверку на допустимый возраст субъекта на момент (дату) открытия счета сегмента TR. Текущее ограничение – от 14 до 110 лет. |

@NAAO |

|

Не найдены Типы ID= 34 и 81 при наличии сегмента BU (то есть не найдены ОГРН и ИНН, обязательные для юрлиц) |

@BUID |

|

Не найдены адреса с типами 3 и 4 при наличии сегмента BU (то есть не найдены юридический и фактический адреса, обязательные для юрлица) |

@BUAD |

|

Не найден тип телефона =1 при наличии сегмента BU (то есть не найден рабочий телефон юридического лица) |

@BUPN |

|

В случае физического лица: Дата отчета в сегменте TR, LE, BK или OF должна быть между Датой рождения сегмента NA и Датой отчета сегмента TUTDF В случае юридического лица: Дата отчета в сегменте TR, LE, BK или OF должна быть между 19000102 и Датой отчета сегмента TUTDF. # означает номер поля Дата отчета сегмента TR, LE, BK или OF |

@RDHD #-I |

|

В сегменте TR Дата состояния счета не может быть позднее Даты составления отчета. |

@RDSS |

|

В сегменте TR если Состояние счета (Account Rating) = 21 (Спор), 52 (Просрочен) или 61 (Проблемы с возвратом), поле Просрочка не может быть равна 0. |

@RDPD |

|

Недопустимый код валюты в сегменте TR. |

@RDCF |

Для детальной диагностики ошибки необходимо обратиться к инструкции «Руководство по применению Формата Передачи Данных TransUnion (TUTDF)»; определить сегмент и поле ошибки можно из данного руководства.

Из вышеуказанного руководства видно, что AD – это сегмент адреса.

Поле с ошибкой № 3 указывает на незаполненный индекс при отправке отчетности в НБКИ.

Помогло?

Да

Нет

82% пользователей считают эту статью полезной.

Кредитная история содержит информацию о вас как о плательщике кредита. Тут собраны все данные, которые банки передали в БКИ. А титульная часть кредитной истории (КИ) — это своеобразное введение. Она «представляет» вас банку. Здесь есть сведения о ваших паспортных данных, о том, какие кредиты вы брали и как их оплачивали. Но это общая информация, без детализации.

Универсального метода расшифровки кредитной истории физического лица нет. У каждого БКИ — собственные стандарты создания отчета. Рассмотрим их.

Расшифровка кредитной истории НБКИ

Титульная часть отчета НБКИ состоит из 3 частей:

• Заемщик

• Сводка

• Идентификация заемщика

Сделаем подробную расшифровку титульного листа кредитной истории из НБКИ. Ниже — пример отчета.

Заемщик

Здесь указываются паспортные данные физического лица.

Получить кредитную историю

Сводка

Это общие сведения по взятым кредитам:

• Счета

Данные о том, сколько вы всего взяли займов. Открытые — это кредиты, по которым вы еще вносите платежи. Негативные — займы, по которым вы платили с задержками. Чем их больше, тем хуже. Банк будет считать вас ненадежным заемщиком. Большое количество открытых счетов банку тоже не понравится. Если у вас много кредитов, высока вероятность, что вы не сможете погасить их все.

В примере выше видно, что человек взял 3 кредита, но по 2 вносил выплаты с задержками. Но все же он погасил все займы — открытых счетов нет.

• Договоры.

Кредитный лимит — сумма всех выданных вам займов. Ежемесячный платеж — сумма, которую вы выплачиваете каждый месяц на момент запроса. Если у вас все кредиты закрыты, она будет равна нулю. Если вы погашаете займ, банк учтет это. Он уменьшит ваш ежемесячный доход на сумму этих выплат.

• Баланс

Текущий баланс — это сумма, которую вы уже уплатили банку. В «Задолженности» — сумма, которая нужна для закрытия проблемных займов. А в графе «Просрочено» указаны выплаты, которые вы просрочили. Если в «Задолженности» и «Просрочено» стоят не нули, крупного кредита вам не дадут.

• Открыт

В графе «Первый» указана дата получения вами первого кредита. В графе «Последний» — последнего. Эти данные нужны для статистики.

• Запросы

Тут указано, как часто вашу КИ запрашивали в БКИ. Банк при выдаче кредита анализирует эти данные и сопоставляет их с количеством выданных кредитов и датами их получения. В примере отчет в НБКИ запрашивали всего восемь раз. Из них за последние два года — шесть раз, а за последние 30 дней — ни разу. Всего у заемщика было три кредита. Не очень хорошо, но приемлемо. Но если вашей КИ интересовались десять раз за последние 30 дней, банку это не понравится. Кредитная история физического лица обычно интересуются, когда человек хочет взять кредит. Значит, вы пытались получить займ, но вам отказали, причем несколько раз подряд — иначе вы бы не обратились за кредитом снова. Банк может усомниться в вашей благонадежности.

Если вам нужна кредитная история от НБКИ, запросите ее через Mycreditinfo — запросить.

Получить кредитную историю

Расшифровка кредитной истории ОКБ

Если вам нужна расшифровка кредитной истории Сбербанка, обращайтесь в ОКБ. Это единственное БКИ, с которым сотрудничает Сбербанк. Образец КИ ОКБ — ниже.

В отчете четыре раздела:

• Исходные данные для поиска.

• Информация о кредитных договорах.

• Информация о запросах.

• Статистические показатели.

Рассмотрим их подробнее.

Исходные данные для поиска

Тут указывают ФИО заемщика, его номер свидетельства пенсионного страхования и паспортные данные.

Информация о кредитных договорах

Здесь вы видите таблицу из восьми столбцов. В ней указаны общие данные по вашим кредитам.

• Источник кредитной истории. Это список банков, в которых вы брали займы.

• Вид кредита. В этом столбце перечислены типы взятых вами займов — ипотека, потребительский, автокредит и так далее.

• Текущий статус платежа. По этим данным видно, насколько исправно вы гасите кредит. В примере заемщик успешно выплатил автокредит, на 1 месяц просрочил кредитную карту и на 3 месяца — выплаты по персональному кредиту.

• Размер/Лимит кредитования. Это суммы, которые вам выдавал банк по каждому из займов.

• Общая сумма задолженности. Сумма, которую вы все еще должны по каждому из кредитов. В примере заемщик полностью погасил задолженность по кредитной карте, частично — по автокредиту и вообще не платил по персональному.

• Просроченная задолженность — невыплаченные суммы, которые банк уже отнес к просроченным.

• Валюта. Информация о том, в какой валюте вы брали кредит.

• Дата учета. Дата, когда банк передал информацию в БКИ.

Получить кредитную историю

Информация о запросах

В этом разделе содержится информация о том, кто именно и как часто интересовался вашей КИ.

• Источник запроса. Перечень организаций, подававших запрос на получение вашей КИ.

• Вид кредита. Сведения о том, для оформления каких кредитов нужна была КИ заемщика.

• Причина запроса. Информация о том, для чего именно нужна была банку кредитная история заемщика. В примере Национальному Банку Траст эти сведения нужны были, чтобы принять решение по кредиту на автомобиль. А Уральский банк реконструкции и Развития оценивал платежеспособность клиента перед выдачей ему кредитной карты.

• Размер/лимит кредитования. Сумма кредита, для оформления которого понадобилась КИ. В примере по автокредиту указана конкретная сумма, а по кредитной карте — нет. Это естественно, ведь по кредитной карте указать точную сумму займа невозможно, она может меняться ежедневно.

• Валюта. В какой валюте был кредит, для оформления которого понадобилась КИ заемщика.

• Дата запроса. Когда именно банк подал в ОКБ запрос на получение КИ заемщика.

Чуть выше, над таблицей, указаны общие сведения по запросам.

Как часто банки запрашивали КИ заемщика:

• за последние 3 месяца;

• за последние 6 месяцев;

• за последние 12 месяцев;

• всего.

В примере КИ заемщика интересовались всего два раза. Причем это было давно — больше чем 12 месяцев назад, ведь в остальных ячейках стоят нули.

Получить кредитную историю

Статистические показатели

В этом разделе вы найдете итоговую информацию по выданным вам займам.

• Текущий наихудший статус платежа. Самый проблемный открытый кредит. В примере это непогашенный займ, просрочка по которому составляет 3 месяца.

• Исторически наихудший статус платежа. Это самый проблемный из погашенных кредитов. В примере заемщик когда-то просрочил платежи по кредиту на 5 месяцев. Он давно закрыл этот займ, но информация о просрочках осталась. Банк обязательно примет это во внимание, выдавая кредит.

• Общая сумма долга по кредиту. Сумма, которые вы должны по всем открытым на данный момент кредитам. Чем она больше, тем меньше шансов, что вы получите еще один займ.

• Суммарный размер ежемесячного взноса. Сумма, которую вы выплачиваете по всем взятым кредитам ежемесячно. Банк вычтет ее из вашего ежемесячного дохода при оценке вашей платежеспособности.

Чтобы получить свою кредитную историю, направьте запрос в БКИ ОКБ. Сделать это можно онлайн на сайте ОКБ или из «Личного кабинета» на сайте Сербанка.

Расшифровка кредитной истории «Эквифакс»

Титульная часть кредитной истории «Эквифакс» состоит из четырех разделов:

• Информация по субъекту кредитной истории

• Изменения по титульной части

• Суммарная информация по договорам

• Скоринг

Разобраться с содержанием этих разделов нетрудно.

Информация по субъекту кредитной истории

В этом разделе указаны паспортные данные заемщика и адрес его фактического проживания, информация о его дееспособности.

Получить кредитную историю

Изменения по титульной части

Здесь вы найдете данные об изменениях в паспортных данных: смена паспорта, ФИО, адреса регистрации. Если эти изменения обоснованы, все нормально. К примеру, заемщик — женщина. Она вышла замуж и сменила фамилию. Или человек купил квартиру и прописался в ней. Но если у изменений нет явного логического обоснования, банки считают это косвенным признаком ненадежности клиента. Возможно, человек меняет паспортные данные в попытке что-то скрыть. Если ваши паспортные данные менялись, заранее подготовьте документы, объясняющие это — договор купли-продажи квартиры, справку об утере паспорта, свидетельство о браке.

Суммарная информация по договорам

Тут содержатся сведения обо всех полученных вами займах.

Порядковый номер договора в отчете — это обычная нумерация по порядку.

ID договора. Код договора, эти данные нужны только для статистики.

Тип источника информации. Наименование финансово-кредитной организации, выдавшей вам займ.

Тип договора. Сведения о том, какой именно кредит вы брали.

Сумма обязательств (лимит). Размер каждого взятого вами кредита. В примере указана точная сумма по потребительскому кредиту. Но при этом лимит по кредитной карте не указан. Это нормально, ведь по карте человек берет займы и гасит их постоянно, поэтому точную сумму невозможно указать.

• Валюта. Сведения о том, в какой валюте вы брали займ.

• Дата начала договора. Информация о том, когда вам выдали кредит.

• Дата планового окончания договора. Сведения о том, когда вы должны закрыть займ. В примере стоит точная дата погашения потребительского кредита. Но при этом не указана дата закрытия договора по кредитной карте — ведь клиент может по желанию продлевать его.

• Текущая задолженность. Сумма, которую вы еще должны банку.

• Текущий неиспользованный лимит. Сумма предоставленного кредита, которой вы не воспользовались.

• Текущая просроченная задолженность, сумма. Сумма платежей, которые вы просрочили. В примере у заемщика просроченных платежей нет.

• Текущая просроченная задолженность, дней. На сколько дней вы просрочили платежи.

• Максимальная сумма просроченной задолженности. Самая большая сумма, которую вы просрочили.

• Дата перехода в текущее состояние. Когда именно вы совершили последние платежи или просрочили их.

• Дата актуальности информации. Дата, когда банк передал сведения по вашему займу в БКИ.

• Наихудшая просрочка по договору. Самый большой промежуток времени, на который вы задерживали выплаты по кредиту.

Получить кредитную историю

Скоринг

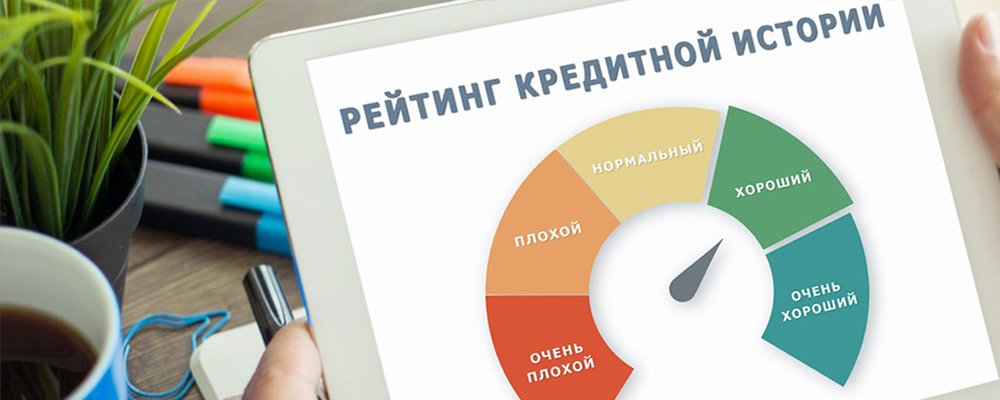

Это аналитический раздел. Работники КБИ анализируют кредитную историю плательщика и делают вывод о его благонадежности. Чем выше скоринговый бал, тем надежнее заемщик. В этом случае его КИ попадет в зеленую зону цветной шкалы. Кредитная история из нашего примера — именно такая. Заемщик может рассчитывать на крупный кредит. К примеру, на ипотеку.

%20copy.png)

Если вы часто задерживали выплаты по кредиту, ваша КИ получит низкий балл и попадет в оранжевую или красную зону. В этом случае кредит вам, скорее всего, не дадут.

БКИ Эквифакс предлагает клиентам услугу «Идеальный заемщик». Сотрудники бюро посоветуют вам способ улучшить свою КИ. Только если вы будете следовать этим рекомендациям и исправно гасить кредиты, скоринговый балл по вашей КИ улучшится.

Чтобы получить кредитную историю в «Эквифаксе», создайте запрос на Mycreditinfo.

Расшифровка кредитной истории КБИ «Русский стандарт»

Титульная страница КБИ «Русский стандарт» содержит только паспортные данные. Здесь же указаны все их изменения в хронологическом порядке. Ниже — пример КИ «Русский стандарт». Заемщик регулярно менял адреса фактического проживания и регистрации. Это отражено в отчете.

Закажите КИ в КБИ «Русский стандарт» на Mycreditinfo, и вы получите нужную информацию через несколько минут.

Получив свою КИ, внимательно прочтите ее. Сверьте побуквенно паспортные данные, проверьте все даты. Опечатка в имени или дате выдачи паспорта может привести к проблемам с получением кредита. Если вы заметили опечатку, отправьте заявление об ошибке в БКИ. В течение 30 дней работники бюро внесут изменения в вашу КИ.

Второй важный момент — сведения о взятых вами кредитах. Иногда банки запаздывают с передачей данных в БКИ. В результате погашенный вами займ может значиться как активный. Или платеж, внесенный своевременно, попадает в категорию просроченных. В этом случае тоже нужно писать в БКИ. Бюро сделает запрос в банк и исправит вашу кредитную историю.

Одним из ключевых факторов при оценке надежности клиента часто становится его кредитная история. Что она собой представляет, как формируется и где хранится, подробно расписано в ФЗ «О кредитных историях» № 218, который был принят еще в 2004 году, но регулярно менялся и совершенствовался.

Сегодня больше 90% потенциальных клиентов банка уже имеют кредитную историю.

Как читать кредитную историю

Кредитная история: коротко о главном

Когда вы приходите в банк за кредитом, вместе с заявкой на ссуду вы даете письменное согласие на передачу ваших данных в бюро кредитных историй. Именно с этого момента формируется ваша кредитная история.

Банк передает в БКИ информацию о вашей заявке, об открытом кредите, о просрочках и сроках, о том, как и когда был закрыт кредит. Все это заносится в ваше личное «кредитное досье», и надежно хранится в базе данных.

Сейчас в нашей стране работает около тридцати БКИ, и ваша кредитная история может быть в любом из них. Чтобы узнать, где именно хранятся данные, нужно подавать запрос в ЦККИ (центральный каталог кредитных историй).

Вы получите справку, в которой будут указаны те бюро кредитных историй, в которых есть ваши данные. Процесс получения КИ достаточно сложный, на первый взгляд. Но, на самом деле, все просто — как узнать кредитную историю бесплатно, читайте в нашей статье.

Как правило, кредитный отчет (так называется документ, который выдает БКИ с данными о вашей кредитной истории) запрашивают банки, для принятия решения по кредиту. Зачем же нужен кредитный отчет самому заемщику? Причин, чтобы получить КИ «для себя», много:

- найти и исправить ошибки в кредитной истории;

- понять, на основании каких данных проводится скоринг (оценка заемщика), и как их можно изменить в лучшую сторону;

- проверить, верны ли данные в КИ перед подачей заявки на крупный кредит (например, ипотеку), чтобы не получить отказ.

Для того, чтобы разобраться с кредитной историей, желательно иметь на руках этот документ, и анализировать его поэтапно. Если у вас есть такая возможность, сделайте это прямо сейчас.

Как узнать кредитную историю за деньги, быстро и просто, смотрите в нашей статье. Если же у вас нет сейчас своей КИ, попробуем проанализировать кредитную историю на примере отчета из НБКИ.

Полностью этот отчет занимает около 29 страниц; скачать его можно здесь. Другие популярные бюро кредитных историй («Эквифакс» и «Объединенное кредитное бюро») предлагают более сжатые отчеты, на 1-3 страницах.

Анализ кредитного отчета: первая, титульная часть

Итак, вы открыли свой кредитный отчет (или образец). Он состоит из трех основных частей:

- титульной;

- информационной;

- закрытой (информация о запросах на предоставление кредитного отчета).

Начнем с первой, титульной части. В ней содержатся личные данные клиента, его ФИО, паспортные данные, гражданство, пол, адреса и телефоны, идентификационный номер и т.д.

Почему важно обращать внимание на эту часть кредитного отчета? Именно в нем чаще всего допускаются ошибки, которые могут быть критичными для заемщика. Рекомендуем очень внимательно просмотреть данные, и если они не совпадают, подать запрос в БКИ, чтобы изменить их.

Но, кроме персональных данных, в титульной части есть еще графа под названием «Сводки». Рассмотрим ее внимательнее. Здесь указаны такие параметры:

- счета. Это – количество всех ваших кредитов, открытых, действующих, давно закрытых или просроченных. Это только те счета, данные о которых поступали в НБКИ. Возможно, в кредитном отчете другого БКИ будут другие счета, если банк сотрудничал с другим БКИ. Почему некоторые из кредитов отражены как «негативные»? БКИ считает его таковым, если по кредиту допущена просрочка больше 30 дней. Это первый фактор, который сразу может перечеркнуть ваши надежды на открытие нового кредита. Также важно обращать внимание на количество открытых кредитов. Не всегда банки вовремя вносят в БКИ данные о закрытии договора, и ваш кредит считается открытым. Это повышает уровень вашей закредитованности, и также может стать причиной отказа в новой ссуде. Если ваш кредит давно закрыт, а данные об этом не внесены в КИ, нужно отправить в БКИ соответствующий запрос и исправить кредитную историю;

- договора. Здесь указывается общая сумма всех кредитов, данные о которых хранятся в БКИ, а также общая сумма всех ежемесячных платежей по ним. Сумма кредитов включает и погашенные ссуды, это просто информационный аспект. А вот сумма ежемесячных платежей может не совпадать с реальной, если данные в БКИ устарели (вы уже давно закрыли кредит, а здесь он указан как открытый). При выдаче новой ссуды показатель «ежемесячный платеж» учитывается, его отнимают от суммы вашего дохода;

- баланс. В этой графе указывается сумма всех выплат (раздел «текущий»), а также общая сумма задолженности по кредитам, и показатель «просрочено»: сумма, которую необходимо внести вам, чтобы закрыть все просроченные платежи по всем кредитам. Если в этой графе не «0», ваш крупный или ипотечный кредит не одобрят на 99%.

В разделе «Сводка» указывается общее количество запросов, которые подавались на данный кредитный отчет, а также разбивка по периодам: за месяц, за квартал, за полгода и т.д. Почему это важно? Изучая кредитный отчет, сотрудник банка обязательно обратит внимание на количество запросов за последнее время.

Если их много, это значит, что вы пытались оформить кредиты в разных банках, и вашу кредитную историю запрашивали в эти учреждения. Это может быть дополнительным фактором риска для банка, и вам откажут в ссуде. Подавая заявку на новый кредит, убедитесь, что за последние 2-3 месяца запросов на вашу КИ было не больше трех или четырех.

Есть такие примеры кредитных историй, в которых нет никакой информации по кредитам – их человек не оформлял вообще. Но есть данные о запросах, которых 10-15 за последний месяц.

Такая кредитная история уже не считается ни пустой, ни позитивной, ведь вопросы к клиенту банк уже имеет (зачем ему подавать заявки на кредиты в столько финансовых организаций стразу?).

Два последних раздела в титульной части – это ваши данные: паспортные данные, ИНН, телефоны и адреса и т.д. Проверьте правильность их так же внимательно, как и другие.

Анализ кредитного отчета: основная часть

В данном разделе представлена подробная информация о ваших кредитных договорах, и рассмотрены все аспекты каждого из них. Основные графы этой части кредитного отчета, и как их оценивать правильно:

- счет. Здесь указаны данные о кредите – его вид (ипотека, потребительский кредит, кредитная карта), отношение (личный кредит, созаемщик, поручитель, доверенное лицо), а также информация о кредиторе;

- договор. Тут указываются сроки действия договора, дата финального платежа, его начальная сумма или лимит, а также принцип выплаты (ежемесячно, ежеквартально, в конце срока);

- состояние. Это важный пункт, проверяйте данные внимательно. Если статус договора не совпадает (например, указано, что счет открыт, а он давно закрыт), нужно подавать заявление в БКИ, чтобы исправить данные. Здесь можно также увидеть, когда последний раз банк подавал информацию по вашему кредиту ( в графе «последнее обновление»);

- баланс. Графа, аналогичная по содержанию с графой «баланс» в титульной части, но здесь данные по каждому кредиту отдельно;

- просроченных платежей. В этой части указано, сколько платежей по кредиту было просрочено, причем указано по категориям: просрочки от 30 до 60 дней, от 60 до 90 и т.д. Просрочки до 30 дней не указываются в КИ;

- своевременность платежей. Эта графа выглядит как красивый цветной ряд с непонятными обозначениями. На самом деле, все просто. Каждый цветной квадратик отвечает за один месячный платеж по кредиту. В начале раздела есть подробная расшифровка цветов, например, зеленый и цифра 1 – это оплата без просрочек, желтый и буква А – просрочка до 30 дней, и т.д. Буквы под квадратами обозначают месяцы года: Я – январь, Ф – февраль и т.д. Чем «зеленее» ваш график, тем лучше.

Последняя часть кредитного отчета: запросы

В этой части кредитного отчета есть информация обо всех, кто подавал запрос в БКИ на получение кредитной истории. Это может быть или банк, или юридическое лицо с согласия заемщика, или сам заемщик.

Она доступна только пользователю кредитной истории, то есть другие банки не увидят ее. Но общие данные о запросах есть в титульной части КИ, на основании чего и делают выводы.

Как читать кредитную историю?

Периодическая проверка кредитной истории (КИ) один или 2 раза в год для любого финансового грамотного заёмщика становится обычным делом – что-то вроде проверки баланса.

КИ предоставляется в виде кредитного отчета, в котором информация представлена в удобной для понимания и анализа форме, и знакомство с десятком страниц этого документа может вызвать лёгкую прострацию.

При первом взгляде на эти «пестрые» страницы наступает временное замешательство, а все эти циферки и буковки кажутся чем-то из области кибернетики. Но все не так ужасно, как может показаться вначале. Немного времени и желания, и вы будете «щелкать отчёты как орешки».

А чтобы не искать информацию в различных источниках, мы собрали её в этой статье, приправив небольшими теоретическими изысканиями (выдержками из закона и пр.). Итак, как читать кредитную историю, и как это делать правильно, читайте в нашем обзоре.

Зачем заемщику проверять кредитную историю?

Обычно кредитная история запрашивается, когда уже случилась неприятная ситуация. К примеру, человек, который всегда своевременно выполнял обязательства перед банками, подаёт заявление на кредит, и вдруг сталкивается с отказом, причём сразу в нескольких финансовых организациях. Причина – плохая кредитная история.

Понятно, что делать – анализировать и оспаривать свою КИ, если в ней были выявлены недостоверные данные. Подобные процедуры предусмотрены федеральным законом №218-ФЗ от 30.12.2004 «О кредитных историях», который определяет право каждого заёмщика подать в бюро кредитных историй (БКИ) соответствующее заявление на оспаривание, и в течение 30 дней сомнительные данные в КИ должны быть исправлены (аннулированы). В ином случае заявителю должен быть предоставлен мотивированный отказ.

Такая неприятность может случиться с каждым заёмщиком, ведь в банках тоже люди работают, а значит и ошибки при передаче данных в БКИ не исключены.

Напоминаем, что БКИ – это частные компании, которые собирают и хранят КИ субъектов кредитных историй, то есть заёмщиков (физических и юридических лиц). А чтобы бесплатно узнать, в каком БКИ находится ваша история, вам следует обратиться в ЦККИ (центральный каталог КИ) – подразделение Центрального банка РФ.

И что самое важное, раз в год каждому человеку вышеназванный закон даёт право один раз в год бесплатно и любое количество раз за плату без указания причин получить кредитный отчет из КАЖДОГО БКИ, в котором хранится ваша кредитная история.

Такой возможностью надо пользоваться хотя бы в целях профилактики и выявления возможных проблем.

Вот лишь некоторые проблемы ухудшения КИ: технические ошибки со стороны банков и БКИ; мошеннические действия третьих лиц; технические сбои при оплате кредитов в терминалах; несвоевременная передача данных из источников формирования КИ (кредитных учреждений и др.).

В общем, запрашивать кредитный отчет нужно как минимум один раз в год. Причем это обязательно надо делать при планировании крупных кредитных сделок, к коим можно отнести автокредиты и любые программы жилищного кредитования.

Суммы и сроки там большие, потому потенциальных заемщиков проверяют максимально тщательно, и даже мелкую «шалость» банк им может и не простить, если она должным образом не исправлена.

Как читать кредитную историю правильно?

Кредитная история физического лица состоит из нескольких частей: титульной, основной, дополнительной (закрытой) и информационной. Титульная часть содержит идентификационные данные заёмщика (ФИО, паспорт, ИНН, СНИЛС).

Основная часть содержит подробные сведения по текущим и закрытым обязательствам (основные параметры кредитов: сумма, срок, факт и степень просроченной задолженности и её величина, и т.д.) и ряд дополнительных сведений о субъектах.