Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Приветствую, друзья!

Здесь я собрал самые частые на мой взгляд ошибки инвесторов как на фондовом рынке, так и за его пределами. Я старался привнести в список часть своего личного опыта и опыта инвесторов которых я наблюдал со стороны.

Ошибка №1 — Отсутствие цели инвестирования

Это то, с чего должно начинаться любое инвестирование. Инвестор должен ставить перед собой конкретную цель, а уже потом подбирать инвестиционные инструменты. Целей инвестирования может быть великое множество и все они могут быть очень разнообразны, но по итогу всё сводится только к двум основным целям: Цель номер 1: увеличение капитализации и Цель номер 2: получение пассивного дохода. У каждой из этих целей есть преимущества и недостатки и для каждой из этих целей подходят свои инструменты инвестирования, которые отличаются и по риску и по доходности.

Ошибка № 2 — Игнорирование комиссий

Очень частая ошибка. Многие инвесторы не понимают что комиссии даже в 2,5%, которые есть, например, у многих российских ПИФ-ов, могут съесть огромный капитал.

Давайте рассмотрим пример:

Инвестор вложил условные 10000$ под среднегодовую доходность 10% годовых на 20 лет с комиссией и без:

И что же мы видим? Комиссия в 2,5% съела за 20 лет 58,37% доходности! В этом и есть сила сложного процента. Инвестор всегда учитывает все комиссии и за управление и за ввод и вывод средств.

Ошибка № 3 — Не сравнивают доходность с индексом

Очень частая ошибка даже среди опытных инвесторов. На фондовом рынке вся доходность должна сравниваться с доходностью фонда широкого рынка акций с низкими комиссиями. Пример: инвестор говорит, что за прошлый год его доходность на фондовом рынке составила МИНУС 5% годовых! Вопрос: хороший это инвестор или нет? Ответ на этот вопрос можно дать только если знать доходность индекса широкого рынка. Например

если индекс в тот год показал результат -50% годовых то инвестор который показал -5% отлично сработал! Тоже самое наоборот — если инвестор говорит что заработал 18% годовых, а индекс широкого рынка вырос на 28%, то это значит что инвестор сработал плохо. Помните об этом!

Ошибка № 4 — Путать трейдинг с инвестициями

Очень часто начинающие инвесторы путают трейдинг и инвестиции. Этому способствует то, что под видом инвестиций людям часто навязывают спекуляции обещая сверхвысокие заработки, при этом умалчивая о том, что средний срок жизни брокерского счёта трейдера — 9-ть месяцев, после которого счет опустошается. По статистике, 95% трейдеров работают в минус, еще около 3% в ноль и только оставшиеся 2% могут хоть что-то заработать. Запомните трейдинг и инвестиции — разные понятия.

Ошибка № 5 — Документы — не гарантия от потерь

Этот пункт относится не к фондовому рынку, а ко всем инвестициям вообще. Часто люди думают, что если они подписали какие-то документы, то они защищены от потерь. Это не так! Ваши деньги могут уйти в оффшорный Белиз или вы заключили договор с ООО у которого на счету 10000 рублей и подставной ген.директор и всё, ваши деньги уже никогда не будут возвращены. При передаче денег в Доверительное Управление управляющему и подписании бумаг требуйте написание долговой расписки с физическим лицом и залог в виде недвижимости, показывайте документы юристу.

Ошибка №6 — Не знание принципа сложных процентов

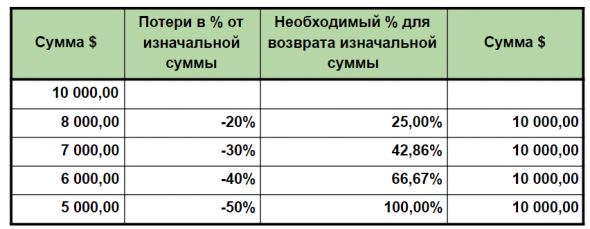

Даже опытные инвесторы забывают про это! Практически все знают что такое сложные проценты и что Энштейн назвал сложный процент восьмым чудом света. Однако многие не знают, что сложный процент работает и в обратную сторону. Например вы инвестировали 10 000$ и ваши инвестиции принесли убыток в 50%, а потом прибыль в 50%. Сколько у вас будет денег? 10000$? НЕТ! Правильный ответ — 7,500$. Поэтому в инвестициях так важно ограничивать убытки. Посмотрите на эту таблицу,

в ней чётко видно, что если ваши убытки составили, например, 30% от изначальной суммы, то чтобы вернуться к той же самой сумме вам нужно заработать уже 42,86%!

Цифра потерь в 25% годовых является неким экватором, ниже которого начинаются очень опасные воды. Ставьте лайк, если информация была полезной!

Ошибка №7 — Непонимание рисков

Риск есть в каждом вложении, гарантированных доходностей не бывает. Но большинство инвесторов просчитывают только один сценарий инвестирования — положительный, при этом отрицательный сценарий не учитывается совсем. Однако инвестор должен ответить на 2 вопроса перед началом инвестирования: 1) что будет в случае негативного сценария 2) какова вероятность негативного сценария и сколько я потреяю. Вероятность

позитивного сценария никогда не равна 100%.

Ошибка №8 — Нет диверсификации активов

Портфель инвестора должен быть диверсифицирован по классам активов, акциям, странам и валютам. Инвестиционный портфель ни в коем случае не должен состоять из акций одной компании, какой бы стабильной она не казалась! Гарантированных доходностей не бывает. Что если завтра именно эта акция упадёт на 50%? Вы потеряете 50% капитала. При этом если у вас было, скажем 10 акций в равных долях то падение на 50% одной

акции приведёт к потерям всего-навсего на 5% портфеля. Тоже самое касается инвестирования в акции одного сектора экономики, диверсификация должна быть и тут чтобы не получилось так, что вы накупили акций нефтяных компаний, а они все разом обвалились из-за падения цен на нефть.

Ошибка №9 — Долгосрочные инвестиции в рублях

Если ваш горизонт инвестирования 5,10 и больше лет, если вы инвестируете себе на пенсию, то вы обязаны инвестировать в твёрдой валюте! Иначе может случиться следующая ситуация: вы инвестировали 20 лет в рублях и уже приблизились к свой цели, как вдруг — скачок курса валют как в 2014 году и весь ваш капитал в делится пополам за 3 месяца! Результат инвестиций за 20 лет уменьшен на 50% в одном мгновение!

Остаётся только догадываться что движет людьми, которые инвестируют долгосрочно в

нашем деревянном.

Ошибка №10 — Инвестиции на короткий срок

Часто люди ждут от инвестирования быстрых результатов. Это нормально, но на всё требуется время. Можно вспомнить цитату Уоррена Баффета “9 женщин не смогут родить ребёнка за 1 месяц”. Самые успешные инвестиции — долгосрочные.

Ошибка №11 — Думать, что брокер на вашей стороне

У брокера и инвестора — конфликт интересов! Брокеру невыгоден долгосрочный инвестор который редко покупает и продаёт, на нём брокер ничего не зарабатывает! Брокеру выгодно чтобы человек торговал, тогда комиссия брокера максимальна или чтобы человек приобретал инвестиционные продукты брокера с большими вшитыми в них комиссиями.

Ошибка №12 — Ждать доходности от золота

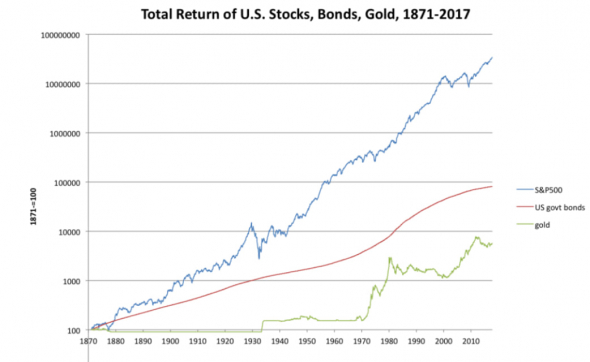

Золото — инструмент защиты от инфляции, золото само по себе не приносит никаких дивидендов или денежного потока. Золото можно включать в портфель только в качестве страховки. Простой пример: вы скупили всё золото на земле и все акции. При покупке всего золота у вас будет огромный блестящий куб, который просто стоит. При покупке всех акций вы будете владельцем множества предприятий, работники которых выйдут на работу и будут приносить вам деньги в виде дивидендов.

Посмотрите на эту картину

явно видно, как золото уступает и акциям и облигациям

Ошибка №13 — Отсутствие подушки безопасности

Прежде чем инвестировать, инвестору нужно создать так называемую подушку безопасности. Обычно её размер равен 6-месячным тратам на жизнь. Эта подушка нужна для того, чтобы в случае непредвиденных обстоятельств, например потери работы или проблем с бизнесом, инвестору не пришлось прось продавать активы, которые приносят деньги, ведь может получиться так, что в этот момент активы могут просесть и тогда

инвестор будет вынужден продавать активы в минус, а этого допускать нельзя так как это реальные потери денег.

Ошибка №14 — Фокусировка на агрессивных инструментах

Распределение активов в инвестиционном портфеле должно быть грамотным, например 40% в консервативных инструментах инвестирования, 50% в умеренных и 10% в агрессивных. В агрессивной корзине рекомендуется держать столько, сколько не жалко потерять. При этом часто глядя на высокую потенциальную доходность агрессивных инструментов люди инвестируют в агрессивные инструменты (например акции слабых компаний или сильно цикличные компании) 80%-100% капитала. Естественно, в таких случаях люди очень часто теряют все деньги.

Ошибка № 15 — Откладывание инвестиций на потом

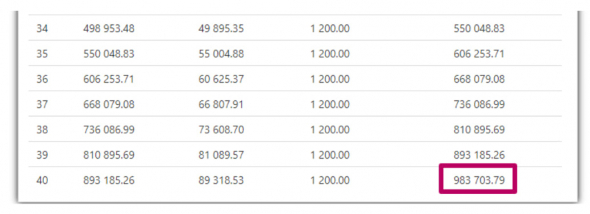

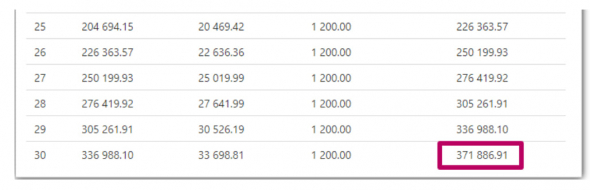

Инвестиции нужно начинать как можно раньше, так работает сложный процент. Сравните график доходности двух человек с одинаковыми стартовыми суммами. Виктор инвестировал 10000$ в 25 лет и каждый месяц докладывал в портфель 100$ Иван инвестировал 10000$ в 35 лет и каждый месяц докладывал 100$. Ставка доходности пусть будет довольно консервативной — 10%

Оба человека вышли на пенсию в 65 лет. У первого капитал равен 983 703 $

У второго — 371 886 $

Огромная разница в 611817$ в пользу Виктора, а всё что он сделал — начал раньше.

Начинать инвестировать нужно как можно раньше, желательно сегодня или вчера!

Желаю всем успешных инвестиций!

С Уважением, Степан!

Если вам интересная тема инвестиций и пассивного дохода заходите на мой YouTube-канал, там много полезных видео!

Главная → Разное → Популярные ошибки трейдеров — что мешает зарабатывать на трейдинге

В этой статье мы рассмотрим часто встречающиеся ошибки начинающих трейдеров. Что им мешает зарабатывать на бирже? Автор статьи торгует уже более 8 лет на финансовых рынках и сам проходил через множества этих затруднений.

Оглавление

1. Отсутствие базовых знаний

2. Быстрая фиксация прибыли

3. Усреднение убыточных позиций

4. Торговля одной акцией и желание отыграться по ней

5. Впадение в тильт

6. Отсутствие стоп-лоссов

7. Большие риски

8. Другие ошибки трейдеров

Трейдер — это частный участник торгов на финансовом рынке, который зарабатывает деньги путём спекуляций с ценой: покупает дешевле, продаёт дороже. Его успех полностью зависит от его действий.

Можно услышать от трейдеров, что их главной ошибкой было решение начать торговать, но это скорее шутка. Если даже не получается торговать в прибыль, то можно начать просто начать инвестировать. Значит, вы заработаёте реальную прибыль, которая обгонит инфляции (по крайней мере за 100 лет фондовый рынок рос быстрее инфляции).

Существует множество рынков:

- Ценных бумаг;

- Товаров;

- Валют;

- Деривативов;

- Криптовалют;

Поэтому стоит оговориться, что в этой статье мы будем говорить про ошибки трейдеров в торговле акциями. Для других финансовых инструментов эти советы во многом тоже работают. Но большинство из них является сильно спекулятивными из-за того, что они не производят никакой реальной ценности.

Рассмотрим главные ошибки трейдеров, которые мешают зарабатывать деньги.

1. Отсутствие базовых знаний

Большинство начинающих трейдеров рвётся быстрее начать свой путь на бирже. Но торговать без базовых основ технического и фундаментального анализа очень рискованно. В этом случае трейдинг превращается в азартную игру, где трейдеру может везти какое-то время, но потом когда-то оно закончится.

Если не любите читать, то можно посмотреть видео обучения по youtube. Они бесплатны. Конечно, желательно прочитать литературу. Вы увидите, что существует множество подходов, которые порой противоречат друг другу. Кто-то советует покупать только по тренду, кто-то торгует только контртрендовые движения. Зарабатывать можно на разных стратегиях.

Например, заработать на росте акций получается не только потому, что просто котировка поднялась, а потому компания представляет из себя рабочий бизнес. Многие забывают об этом. Поэтому шортить акции можно лишь краткосрочно и чётко понимая свои дальнейшие действия.

- Фигуры технического анализа Форекс;

- Свечные модели и паттерны на примерах;

- Торговые стратегии для биржи;

- Технический или фундаментальный анализ;

- Акции и облигации для начинающих;

- Акции роста vs Акции стоимости;

2. Быстрая фиксация прибыли

Начинающее трейдеры любят фиксировать прибыль. Им кажется, что это лёгкие деньги. Как их можно не зафиксировать? Вдруг котировка развернётся?

Как показывает история, лучше удерживать прибыльные позиции какое-то продолжительное время, пока есть тенденция к росту. Трейдеры порой хорошо войдя в сделку, быстро избавляются от неё. После чего котировки лишь ускоряют рост, поскольку это был лишь первый импульс начала тренда.

Ранняя фиксация прибыли склонна нам чисто психологически. Мы хотим с гарантией получить доход, пуская и небольшой. С потерями же ситуация другая. Мы их категорически не терпим и готовы удерживать убыточные позиции долгое время, лишь бы не потерять.

- Психология трейдинга в торговле;

- Как понять, что стоит продавать активы;

3. Усреднение убыточных позиций

Эта ошибка губительнее всего не на рынке акций, а на валютах, криптовалютах, товарах. Усреднение убыточных позиций лишь усугубляет позицию трейдера. Гораздо проще перезайти на рынке в растущий актив, чем стать долгосрочным инвестором спекулятивного инструмента.

На рынках могут происходят экстремальные ситуации. Например, в апреле 2020 года поставочной фьючерс на май нефти марки WTI падал до -$40. Все, кто держал эту позицию получили огромные убытки, поскольку Московская биржа принудительно закрыла все контракты по цене -$37. Конечно, это исключение, но такой ситуации достаточно, чтобы потерять весь депозит.

Если мы говорим про стратегию усреднения по портфелю акций, то если вы на 100% уверены в их надёжности, устойчивости, то можно их удерживать. Все другие финансовые инструменты лучше закрыть по стоп-лоссу.

Кстати, существует очень прибыльная стратегия усредняя позиции по мере роста актива. Такая стратегия называется пирамидинг. Если удастся поймать хороший тренд хотя бы на 5-20% роста, то можно заработать огромную прибыль за счёт использования кредитных плеч и последовательного входа на просадках по этому движению.

4. Торговля одной акцией и желание отыграться по ней

Если трейдер потерял деньги на какой-то акции, то не стоит заострять на ней всё своё внимание. Многие пытаются перезайти только в неё, но это грубая ошибка. Зачем торговать только одной акций, если по нет значимых сигналов? Такое возможно лишь в случае злости конкретно на одну акцию.

В трейдинге эмоции губительны. Пока вы будете следить только за одной акцией, можете пропустить другие хорошие возможности. Поэтому не должно быть любимых акций и жажда мести.

Успешный трейдер зарабатывает там, где видит возможности и никогда специально не возвращается к финансовому активу, чтобы отыграть потери, повысить своё «эго», что он смог. Нет смысла доказывать что-то рынку.

5. Впадение в тильт

Тильт — это состояние, при котором трейдер совершает необдуманные торговые решения после череды потерь. Его действия во многом основываются на эмоциях.

Совет здесь самый простой: если не идёт трейдинг, то лучше сделать паузу. Это сложно, ведь кажется, что после 5 подряд потерь следующая сделка обязательно будет прибыльной. Но как показывает практика, лучше всего закрыть торговый терминал и не торговать хотя бы в этот день.

Серия проигрышей в трейдинге будет случаться периодически и регулярно. Невозможно всегда только зарабатывать и полностью угадывать движения на бирже.

6. Отсутствие стоп-лоссов

Большинство начинающих трейдеров не ставят стоп-лоссы, это можно назвать практически закономерностью. С одной стороны это допустимо, поскольку мы покупаем акции, но с другой — смысл быть долгосрочным инвестором, когда мы можем в любом момент перезайти.

Если вспомнить про Уоррена Баффета, то его путь заключался исключительно в долгосрочных инвестициях и он смог стать самым богатым человеком в мире (сейчас он уже потеснён). Если бы у него была возможность быстро продавать и покупать доли в компании, то может быть он заработал бы больше.

У небольших трейдеров есть преимущество в том, что нет скованности в движениях, можно быстро продавать/покупать акции. Поэтому нет смысла держать убыточные позиции. Лучше перезайти.

- Как искать лучшие уровни для стоп-лосс;

7. Большие риски

Брокеры дают возможность брать большие кредитные плечи. Азартные трейдеры этим пользуются. Им может везти какое-то время и рынок будет прощать чрезмерные риски. Но когда-нибудь прилетит «черный лебедь» и депозит будет полностью уничтожен.

Поэтому одно из важных правил, чтобы остаться в трейдинге надолго: разумный размер кредитного плеча или его отсутствие.

На Форексе кредитные плечи достигают 1 к 500. Это просто убийственно для капитала. Фондовые брокеры ограничиваются 1 к 50.

- Мани Менеджмент — что это такое;

- Маржинальная торговля;

8. Другие ошибки трейдеров

8.1. Персонализация убытка

Если трейдер переживает о каждой неудаче, как о личном провале, то ему стоит прекратить торговлю. В трейдинге нет такого понятия как проиграл или победил. Победой здесь считается дисциплина, а не заработанные деньги. Если действовать как попало — это прямой путь к проигрышу.

8.2. Снижение концентрации внимания

Когда рынок растёт и вы в позиции, то можно потерять концентрацию. Как правило, резкие импульсы совершаются после спокойного состояния на рынке, когда кажется, что всё хорошо. Стоит всегда быть на готове и быстро принимать решения.

8.3. Ошибочное открытие позиции

Даже у опытных профессионалов могут случаться ситуации, когда поторопившись нажали не туда или купили больше чем надо. В этом случае надо сразу закрыть позицию, даже если там уже есть небольшой убыток. Это самое верное решение, которое позволит избежать дальнейших потерь.

Смотрите также видео «Откровения трейдера. Вся правда о рынках»:

20 февраля 2020

Обновлено 21 мая

Рост интереса к криптовалютам привлек внимание большого количества людей к торговле криптовалютами, сделав его популярнее чем когда-либо. В результате в СМИ и социальные сети хлынул поток технических терминов, разборов положения графиков и рост большого числа ошибок трейдеров.

В частности, особую роль в наводнении информационного поля новыми данными сыграл Twitter. Во многом именно благодаря постам в этой социальной сети трейдинг достиг своего пика популярности.

Наличие в сети большого количества информации, носящей обучающий характер, открывает перед многими заинтересованными в работе с криптовалютами людьми возможности входа в рынок. Как итог, подобный контент стал крайне востребованным.

Часто в интернет-пространстве появляется контент, некорректно интерпретирующий текущее положение рынка цифровых активов. Также в поле зрения новичков могут возникнуть посты, способные спровоцировать последних не заведомо некорректные действия. Отсутствие возможности произвести критическую оценку информации может привести к потере связи с реальностью.

Руководствуясь в трейдинге информацией, взятой из сети, важно помнить о том, что всего лишь одна ошибка способна привести к необратимым последствиям.

Примером последних может стать потеря депозита из-за неверного сигнала. Далее предлагаем вам ознакомиться с топ-10 самых частых ошибок трейдеров.

1 – Рассматривать трейдинг, как основу решения финансовых проблем

Для того, чтобы хорошо зарабатывать на трейдинге, необходим большой опыт, помноженный на везение. Многие начинающие спецы теряют крупные суммы денег, в спешной погоне за богатством.

Для работы необходимо соблюдать эмоциональную отстраненность. В случае, если речь идет о последних деньгах, от которых зависит будущее человека, он едва ли сможет сохранить холодность.

Лучшим решением для людей,

желающих начать зарабатывать на трейдинге, но при этом не обладающих

соответствующими знаниями, станет грамотное использование времени. Можно начать

откладывать деньги, которые в дальнейшем буду задействованы в работе. Параллельно

следует тратить свободные минуты, которые предполагалось использовать для

заработка на торговле, на чтение учебных материалов.

2 – Слепо доверять советам из интернета

Для эффективной работы необходимо научиться исследовать имеющуюся информацию. Социальные сети и другие ресурсы могут послужить хорошими источниками данных, совокупность которых трейдер впоследствии сможет использовать для получения прибыли.

При этом важно понимать, что контентмейкеры часто преследуют свои цели. Пример – организация пампов на рынке. Соответственно, полученные из сети сведения можно использовать исключительно для самостоятельного анализа положения рынка.

3 – Забрасывать учебу

В трейдинге, как и во многих

других направлениях, нет предела совершенству. Каждый день появляется новая

информация, техники, стратегии и прочие элементы, совокупность которых может

позитивно отразиться на эффективности торговли.

Поскольку речь идет о криптовалютах, также не стоит забывать о скорости развития рынка цифровых активов. Новые протоколы, проекты и многое другое отличает сформированную новым инструментом индустрию от классического финансового рынка.

4 – Не обращать внимания на события в индустрии

Работа исключительно с техническим анализом не является самодостаточной. Для эффективного прогнозирования поведения курса цифровых активов необходимо учитывать последствия текущих и предстоящих мероприятий.

Для анализа важно использовать свежие новости из индустрии. Все профессиональные трейдеры обращают в работе внимание на влияние новостного фона. К событиям, которые не следует игнорировать, относятся следующие:

- Раздачи монет.

- Передачи токенов после завершения ICO.

- Регуляторные события.

Также необходимо следить за датами проведения форков.

5 – Зацикливаться на определенных активах

Если актив является эффективным инструментом привлечения прибыли сегодня, это не значит, что он останется таким завтра. Профессиональные инвесторы должны делегировать риски. Для этого необходимо все время находиться в поиске подходящих вариантов инвестирования.

В противном случае трейдер рискует оказаться багхолдером – человеком, который по собственной глупости сохранил за собой право владения бесполезным активов.

6 – Становиться слишком самоуверенным и высокомерным

Не стоит воспринимать несколько побед подряд, как факт достижения вершины мастерства. Причиной везения может быть банальное попадание в «бычий» тренд. Важно держать свои эмоции под контролем, и не взодить в состояния эйфории от побед и депрессии от поражений.

Опасность самоуверенности и высокомерия, появившихся на фоне ряда побед, заключается в том, что в подобном состоянии трейдер может принимать неверные решения. Холодный разум необходим для грамотного взвешивания всех «за» и «против» перед входом в сделку.

7 – Работать без плана или не придерживаться

текущего плана.

При разработке плана

учитываются риски и опасные моменты. При этом выбор определенной стратегии

может дать результат только в случае четкого следования ее правилам. Чрезмерная

эмоциональность способна привести к отступлению от изначально заложенных шагов,

совокупность которых, в конечном итоге, могла бы привести трейдера к победе.

Отсутствие плана также может стать роковой ошибкой. В случае, если трейдер не видит конечной цели и не понимает, при помощи каких инструментов она может быть достигнута, шансы на победу снижаются.

8 – Не обсуждать свои рабочие идеи ни с кем

Иногда совет боевого товарища может открыть глаза на другую сторону предложенного трейдером плана. Возможность поделиться своими идеями и обсудить их – шаг на пути к разностороннему пониманию работы.

При этом в случае, если речь

идет о каких-то эксклюзивных знаниях, инсайдах или стратегиях, важно тщательно

выбирать круг людей, с которыми все это будет обсуждаться.

9 – Не давать себе отдыха

Уставший человек менее продуктивен. Научно доказано, что способности концентрации внимания ограничены. В промежутках между работой необходимо получать новые впечатления и отдыхать, чтобы впоследствии с новыми силами возвращаться к трейдингу. Хорошим выбором может стать путешествие.

Во время отдыха важно создать условия, позволяющие оградить себя от решения любого рода рабочих задач.

10 – Не нести ответственность за свои действия.

Каждый шаг в трейдинге должен

быть продуманным. Важно осознавать свою ответственность.

Фондовый рынок сегодня – это масса новых возможностей для успешных вложений. И если опытный инвестор уже пользуется предоставленными шансами, начинающему стоит быть осторожнее – высоки риски промахнуться. Об основных ошибках новичков на фондовом рынке расскажет инвестор, предприниматель, сооснователь инвестклуба VS Finance – Саян Галсандоржиев.

Ошибка № 1 – вложиться в одну компанию

Истории успеха Apple и Amazon до сих пор туманят разум новичкам. Желание найти перспективную компанию, акции которой спустя время увеличатся на 10 000%, одолевает каждого. И в связи с последними событиями, когда рынок сильно меняется, а аналитики прогнозируют рост ценных бумаг тех или иных компаний, новички не до конца оценивают риски и вкладывают сбережения в ту самую компанию, в успехе которой уверен каждый второй обозреватель.

Какой бы перспективной ни казалась компания изначально, так делать нельзя. Нужно проводить фундаментальный анализ, чтобы оценить все возможности. К тому же, как показывает практика – именно акции той компании, в которую начинающий инвестор вложил весь свой капитал, начнут падать. Возможно, это некий ритуал посвящения от фондового рынка, который должен пройти каждый опрометчивый новичок. Но если серьезно, всегда нужно диверсифицировать свои активы.

Диверсификация на фондовом рынке подразумевает не только покупку ценных бумаг разных компаний, а также:

- Наличие в портфеле разных инструментов – акций, облигаций, ETF-фондов. Этого набора для новичка вполне достаточно. Более рискованные инструменты – например, фьючерсы и опционы, слишком сложны для понимания и требуют больше знаний и опыта от инвестора. Их приобретать не стоит.

- Выбор компаний из разных секторов и отраслей экономики. Недостаточно купить акции Роснефти и Газпрома, чтобы быть уверенным в доходности своих активов – обе компании из нефтепромышленной отрасли. Для снижения рисков необходимо сочетать в портфеле разные сектора – например, добывающее производство и сферу услуг. И разные отрасли – фармацевтику, биотехнологии и другие.

Никто не знает, что будет завтра. Поэтому, диверсифицируя свои активы, есть страховка, что при просадке одних, другие поддержат портфель. Сейчас наша страна находится в экономической фазе рецессии. В этот период процветают сектора здравоохранения, коммунальных услуг и потребительских товаров первой необходимости. Помимо этого, хорошо показывают себя на рынке сырьевые компании, специализирующиеся на нефти, газе, металлах. А значит, стоит к ним присмотреться с точки зрения инвестиций. Но только после предварительного изучения.

Опытные инвесторы также диверсифицируют активы, разделяя их на российские и зарубежные. Новичкам я это делать не советую. С моими учениками мы сначала изучаем российский рынок, погружаемся в мир инвестиций постепенно. Зарубежные активы требуют более высокого уровня понимания всех процессов. К тому же, сейчас приобрести ценные бумаги других стран на фондовом рынке практически невозможно.

Ошибка № 2 – излишняя торопливость

Помимо желания вложить сбережения в одну компанию, начинающие инвесторы совершают другую ошибку – инвестируют на все свободные деньги, а иногда и в кредит. Происходит это, как правило, когда они слышат очередную информацию о сверхдоходных компаниях, вложиться в которые нужно как можно быстрее и как можно больше. По сути, это как выиграть миллион долларов в лотерее — шансы слишком малы, чтобы необдуманно рисковать всей суммой. Поэтому необходимо фильтровать информационный шум и не поддаваться очередным советам знающих друзей, коллег и так далее.

Не нужно быстро – нужно качественно. Навык регулярных вложений – то, что должен усвоить каждый, кто имеет дело с фондовым рынком. Особенно сейчас, когда практически ежедневно происходят колебания в экономике. Важно придерживаться стратегии инвестирования и вкладывать определенную сумму на протяжении конкретного времени. Например, по 10 000 рублей каждый месяц.

Только после освоения этого навыка можно начинать инвестировать более рискованно, например, использовать кредитное плечо. Но это уже не инвестиции, а спекуляции. К тому же, для получения с этого дохода нужно знать много правил и иметь чутье, которого у новичка нет и вряд ли может быть.

Ошибка № 3 – непонимание рисков

Фондовый рынок – это всегда риски. Нельзя быть уверенным на 100 процентов ни в одном приобретаемом активе. Сегодня он может быть доходным, а завтра показывать отрицательную динамику. И только при учете всех рисков и понимания возможных потерь, есть смысл туда заходить.

Как уже говорилось выше, перед покупкой ценных бумаг какой-либо компании стоит проводить фундаментальный анализ. Однако в нынешней ситуации некоторые компании отказываются предоставлять квартальные отчеты. Такие меры пока воспринимаются как временные, но как долго они не будет предоставлять эту информацию – пока неизвестно. Это плохо с точки зрения понимания всех рисков – не имея возможности ознакомиться с финансовыми отчетами компаний, есть вероятность промахнуться с выбором.

Кроме того, психология начинающего инвестора устроена так, что даже при малейших падениях на фондовом рынке, он сразу пытается отыграться. Это редко приводит к чему-то хорошему. Чтобы обезопасить себя от неприятного момента, после которого проскальзывают мысли о прекращении инвестирования вообще, нужно быть готовым к просадкам и страховать свой портфель с помощью диверсификации.

Ошибка № 4 – желание быстро заработать

Как сказал Уоррен Баффет: «Девять женщин не родят ребенка за 1 месяц». Также и с инвестициями, не стоит искать секретный способ быстрого заработка. Как правило, все они связаны со спекуляциями или требуют большого опыта. Для всего нужно время – особенно, для грамотных инвестиций.

Я рекомендую использовать стратегию портфельного инвестирования, где в определенных пропорциях собираются нужные инструменты в зависимости от конкретной цели и вида портфеля (консервативный, умеренный, агрессивный). Определить вид поможет тест на риск-профиль, который есть в открытом доступе. Но новичкам я советую сделать первый портфель максимально консервативным, в котором преобладающим инструментом будут облигации.

Очень важно не менять стратегию из-за очередных изменений на фондовом рынке. Во время пандемии многие неопытные инвесторы, вложившись перед 2020 годом в перспективные компании, оказались в минусе из-за того, что в спешке продали активы. В нашем клубе мы рекомендовали переждать панику. И в результате большинство убыточных на то время компаний сейчас показывают положительную динамику. В конце концов, история показывает, что самыми успешными инвесторами становились те, кто не торопился и планомерно шел к своей цели.

Ошибка № 5 – недостаток знаний

И самая главная ошибка новичков – отсутствие теоретической базы. Кому-то может показаться, что инвестиции – это просто. И это действительно так, если приложить усилия и потратить время, чтобы в них разобраться. Но прежде чем начинать свой путь на фондовом рынке, начинающему инвестору необходимо изучить основы экономики и понимать правила игры на бирже. И речь не о получении высшего экономического образования. Сейчас доступно много специальной литературы, написанной понятным языком – фундаментальные труды Бодо Шефера, Бенджамина Грэма и других. А также на рынке представлены различные курсы по инвестированию. Выбрав грамотного наставника, можно сократить время на поиски информации и получить ее из первых рук.

Инвестиции – это отдельный мир, где есть свои законы и правила. И зная их, каждый новичок сможет адаптироваться и приумножить свой капитал, а также минимизировать возможные потери. Диверсификация, неторопливость, понимание рисков, соблюдение стратегии портфельного инвестирования, наличие теоретической базы – вот 5 основных заповедей, которые должен соблюдать каждый начинающий инвестор при работе с фондовым рынком в 2022 году.

Начало пути в новой профессии всегда обложено граблями. И это нормально! Но совсем необязательно наступать на каждые из них, сливая средства на неудачных сделках. Наша команда разобрала ошибки трейдера, который делает первые шаги в торговле.

1. Отсутствие стратегии

В торговой стратегии трейдера заложены принципы и подходы к каждой сделке. Приверженность отработанной модели не только всё систематизирует, но и предотвращает принятие иррациональных решений. Можно сказать, что без планомерного подхода трейдинг превращается в азартную игру.

Если говорить конкретнее, то ваша стратегия должна иметь такой базис:

- Торговый стиль: скальпинг, среднесрочная, долгосрочная или моментальная торговля.

- Анализ: фундаментальный или технический.

- Выбор рынка и площадки.

- Проработка рисков и мани-менеджмент.

- Правила входа и выхода из сделки.

К некоторым из этих пунктов мы ещё вернёмся, а подробнее о разновидностях торговых стратегий мы уже писали здесь: С чего начать путь трейдера.

Свои стратегии лучше тестировать на демо-счете. Так можно отработать навыки, познакомиться с разными рынками, не сливая кровные. Как только вы освоитесь, можно переходить на реальный счёт.

2. Неудачный выбор брокера

Трейдинг — это о деньгах, а где деньги, там и мошенники. Для работы с инструментами фондового рынка вам понадобится брокер — компания, через которую вы будете совершать сделки на бирже. И здесь многие новички попадают на крючок к недобросовестным компаниям, обещающим сверхприбыли с минимальными рисками. Итог подобных историй очевиден.

Для выбора брокера можно зайти на сайт Московской биржи и изучить рейтинги соответствующих финансовых организаций. Выявив лидеров рейтинга, внимательно изучайте тарифные сетки, а в нынешних реалиях стоит смотреть и на то, чтобы брокер не был под санкциями.

3. Торговля на эмоциях

Трейдеры часто открывают дополнительные позиции после проигрышных сделок, чтобы компенсировать предыдущий убыток. Эти сделки обычно не имеют ни технического, ни фундаментального обоснования.

Сюда же можно отнести ситуации, когда вы приступаете к работе на фоне внутренних проблем и переживаний, то есть в нестабильном эмоциональном состоянии. Как минимум, это может мешать концентрироваться на анализе, что чревато ошибочными действиями, или вообще возможны иррациональные решения и отклонения от стратегии.

Торгуйте в адекватном состоянии и в рабочем настроении!

4. Не использовать стоп-лосс

Стоп-лосс — это поручение на автоматическую продажу, когда цена упадёт до определенного уровня. Своего рода ограничитель убытков. Опытный трейдер заранее определяет допустимые потери, которые может понести в рамках сделки, и фиксирует этот уровень.

«Стопы» очень помогают, когда ошибки начинающего трейдера связаны ещё и с неправильной оценкой ситуации. Например, вам может показаться, что медвежий тренд подходит к концу, вы сделаете ставку на повышение, а бумага всё равно продолжит падать. Да, можно и дальше держать палец на кнопке с мыслью «ещё пара свечей, и если не пойдёт вверх, то выхожу», но это несистемный эмоциональный подход, о чём мы говорили выше.

Со стоп-лоссами вы заранее принимаете возможный убыток и не вылезаете за его пределы.

5. Работа без самоанализа

Ошибки трейдеры совершают даже спустя годы торговли. Но если постоянно уделять время на анализ своей работы, то вы в разы уменьшаете вероятность повторяющихся проколов в дальнейшем.

Что делать? Составляйте план, ведите дневник, собирайте статистику по сделкам — ваша работа и её результаты должны быть не только в голове, но и выделены визуально. Так вы наглядно сможете проследить ошибки, где и как вы лучше зарабатываете и пр. Таким образом, можно будто со стороны посмотреть на ваши торговые успехи и неудачи, а самое главное — внести коррективы в стратегию.

6. Полагаться только на стандартные индикаторы

Благодаря индикаторам значительно упрощается аналитическая работа, но большинство стандартных устроены так, что дают запаздывающую информацию по рынку. Эти графики формируются на основе истории цены, поэтому исключительно на них полагаться очень безответственно перед самим собой.

Этой теме у нас посвящена отдельная статья, новичкам изучить обязательно: Почему стандартные индикаторы не работают.

7. Отсутствие мани-менеджмента

Многие начинающие трейдеры вообще не знают, что это такое, или оставляют этот вопрос на потом, хотя это одна из главных составляющих успеха в торговле.

Простыми словами, мани-менеджмент — это правила управления деньгами, цель которых не потерять всё. Правила не универсальны, а выстраиваются вами на основе личного отношения к риску.

К основным принципам мани-менеджмента отнесём:

- Не вкладывайте все деньги в одну сделку. Используйте доступные средства для нескольких сделок или приберегите их для усреднения позиций. Трейдеры с опытом обычно направляют 1-5% своего капитала.

- Давайте прибыли достичь максимума. Запасайтесь терпением, чтобы открытие позиции могли принести максимум выгоды. Здесь будет кстати управление уровнем стоп-лосса на случай внезапного разворота рынка.

- Управляйте депозитом. Речь о том, каким образом определяется та часть прибыли, которую вы выводите в кэш, а какая остаётся для работы.

8. Торговля против тренда

Эту ошибку относят к технической, и, прежде всего, она связана с отсутствием опыта для определения оптимального момента для вхождения в сделку. Новички часто открывают позицию в противоположном от тренда направлении, не дожидаясь надёжных сигналов на разворот — «просто кажется, что графику уже пора в другую сторону». Это риск, и при этом — ничем не обоснованный.

Помните вот что: после сильного роста/падения необязательно происходит разворот, тренд может продолжиться и дальше. Начинать сделки можно только при подтвержденном сигнале, что тренд точно изменился.

9. Использование последних денег

Это очевидная ошибка трейдера, но она всё ещё имеет место быть. На депозит нужно вносить только свободные средства, с которыми вы психологически готовы расстаться. Это не для всех комфортная установка, но торговля на финансовых рынках требует объективной оценки риска и «холодной» головы.

Играя на «последнее», сложно игнорировать азартную составляющую, а она — враг трейдера.

10. Торговля без подготовки

Мы не зря выводили отсутствие стратегии на первое место, т.к. на системности и планировании основан успешный трейдинг. И заходить в эту сферу также следует постепенно, а не наскоком.

Одна из главных ошибок начинающего трейдера — это сказать себе: «Попробую, что это такое», пополнить счёт, установить терминал и начать совершать какие-то сделки… На этом многие новички и заканчивают свою «карьеру» на бирже, т.к. они просто сливают деньги и разочаровываются в трейдинге.

С нуля до первых сделок следует пройти определённый путь, изучив самые базовые принципы, опыт других трейдеров, найти свою комфортную стратегию, овладеть терминалом и получить первые навыки на демо-счёте. И только, зная ответ на вопрос «Почему я действую именно так?», можно приступать к реальной торговле.

Если вы настроены серьёзно, большой буст даёт обучение трейдингу у профессионалов. Школа биржевой торговли TrendUP предоставляет возможность всем начинающим сделать первые уверенные шаги в рамках 3-дневного экспресс-курса «Быстрый старт в трейдинге». Это БЕСПЛАТНО, а обучение проводит Артём Сребный, основатель TrendUP и аттестованный специалист ЦБ РФ.

Приветствую вас, Уважаемые подписчики и гости сайта Tevola.ru!!!

Крупные игроки, безусловно знают про наши слабости, на этом и зарабатывают. А вы думаете у них нет ошибок?, есть конечно, но только они работают в командах и контролируют друг друга, а нам приходится бороться с нашими слабостями в одиночестве.

Но абсолютно точно можно сказать, мы сможем переделать себя, не совершать типичных ошибок и перейти на новый трейдерский уровень, главное знать с чем бороться, а вот об этом здесь и будет написано.

На эту тему, есть очень много статей в интернете, и они как под копирку написаны об одном и том же. Почитав статьи с других сайтов, сопоставив ошибки описанные в моем журнале, в голову пришла мысль: «Какого хрена в самом начале моего пути, я искал не ошибки трейдеров, а пытался найти стратегию и зарабатывать деньги?«

Это жадность и глупость, ребята. Так что, передаю свой опыт вам: «Начинайте осваивать путь трейдера не со своих шишек, вам и так их хватит, а поучитесь на ошибках начинающих и опытных трейдеров».

Психологические ошибки трейдера

Психологические ошибки трейдера, нужно стараться выявлять на начальном этапе. Нужна сразу понять, какой именно вид трейдинга выбрать (долгосрочный, краткосрочный или дейтрейдинг). Торговать нужно в комфортных условиях.

Ошибка №1. Начинающий трейдер не хочет учиться.

Очень жалко, но это именно так. Не многие любят читать, ладно еще какую нибудь интересную книгу прочесть, но порой приходится вчитываться и усваивать вещи, которые трудны для восприятия (не забудьте почитать книги из раздела Библиотека трейдера). Даже, банальное, журнал сделок, из-за человеческой лени, не все берутся заводить, а если и завели, то нужно найти усилия перебороть лень.

Но вдумайтесь, мы же должны указать в нем наши основные ошибки и учиться на них, но нам это делать не хочется. Отсюда и возникают проблемы. Прочли что то, где то, показалось хватит и так умный. Подумаешь 95% сливают, я то не 95%, я 5% и буду зарабатывать, к тому же с завтрашнего дня. Отсюда появляется вторая критическая ошибка трейдера «жадность«, нужно все и сразу.

Ошибка №2. Жадность — враг трейдера.

«Какие там учебники, они для дураков, и так все ясно, рисуй трендовую и работай от нее. Делов то«.

Начинающие трейдеры, что делают? Открывают терминал, в лучшем случае изучают то что перед глазами, это различные инструменты для рисования на графике, представленные валюты, поиграются с индикаторами, подключат демо счет, купят, продадут, вот и все.

Видя перед глазами котировки, умножая в голове количество пройденных пунктов на лоты, в итоге получая крупные суммы, конечно не захочется терять время, а захочется сразу же влезть в сделку и заработать деньжат, да побольше. Именно в этот момент появляется 3-я проблема: «торговля на авось«.

Ошибка №3. Суета и стремление отыграться сразу же.

Новичок, видя что рынок пошел туда куда изначально он и планировал, конечно же начинает думать, что стоп поставил не правильно, а стало быть, нужно срочно заходить в сделку.

Рынок не прощает подобных действий. Отец ругал сына не за то что играл в карты, а за то что отыгрывался. Не получилось поймать тренд, переждите и подумайте что не так.

Ребят, не суетитесь. Ошиблись, одумайтесь, может анализ был не верный, не надо прыгать в уходящий поезд, ничего хорошего не получится.

Но если же все таки решение принято и вы открыли сделку, или что чаще бывает, ждали сигнала, а его все нет и нет, но позиция «кажется» не плохой для входа, в этом случае можно ставить крест на сделке, в 90% случаев, она закроется по стопу.

Знаете паттерн, сидите и ждите когда рынок нарисует именно его, вот тогда и вход будет грамотным и оправданным.

Правила легкие, записав их однажды, нужно выработать характер и стараться работать правильно. Как только основные трейдерские ошибки пропадут из вашего журнала, можно смело считать, что вами сделан шаг вперед.

На следующем шаге подстерегают новые трудности.

Ошибка №4. Эмоциональность — главная ошибка трейдера.

Эмоции вредят торговле. Когда нужно будет открыть сделку, эмоции могут помешать и заставить думать, что цена 100% пойдет в противоположную нам сторону.

В этом случае поможет только алгоритм. Все должно быть прописано, все паттерны зарисованы и если вы видите то что нарисовано у вас на бумажке, отключаем голову и входим. Только так можно понять, работает стратегия или нет.

Часто, эмоциональное состояние нарушается. Или дома проблемы, или состояние плохое, а может вы совершили несколько сделок, и все в минус. Трейдер чувствует возбужденность: «Как же так, все из рук валится, ну вот, наконец то, моя позиция». И снова минус.

Выход один, чувствуете себя не в своей тарелке? Закройте терминал и на свежий воздух. Рынок был вчера, сегодня и, можно сказать с уверенностью, будет завтра. Денег сегодня заработать не получится, а слить весь депо, это пожалуйста. Так что, отдых, отдых и еще раз отдых.

Ошибка №5. Не нужно никого слушать!

Еще одна основная ошибка начинающего трейдера в том, что он ищет гуру на различных форумах и торгует пользуясь его советами.

Этого делать нельзя, у вас в голове должен быть свой план, своя идея того что вы хотите сделать. Вы же не знаете какие у гуру стопы, в какой момент он закрыл свою сделку, а в какой открыл. Может он открыл сделку, а сообщил об этому через 20 пп и поставил сделку в безубыток, вы послушав гуру, войдете в туже сторону, а рынок развернется. Гуру останется при своих, а вы поймаете стоп.

Это один из примеров, привести можно кучу, но факт остается фактом, слушать нужно только себя, по другому нельзя научиться торговать. Прислушиваться можно, но обязательно проанализируйте информацию и покопайтесь в себе, подходит для вас данный подход или нет.

Технические ошибки трейдера

Технические ошибки трейдера, одна из важных составляющих профитной торговли. Бороться с ними просто. Запишите свои ошибки в дневник и, прежде чем открыть или закрыть сделку, посмотрите не противоречат ли ваши действия, вашим же правилам.

Ошибка №1. Торговля на авось — путь к сливу.

В лучшем случае, новичок изучит какую нибудь стратегию. Именно какую нибудь, так как он ничего не понимает в рынке, кто продает, кто покупает, что вообще происходит, почему вчера движение было на 100 пп, а сегодня и 20 не прошли, но есть стратегия, выложенная в интернете, и пусть все вокруг говорят: «Рабочие стратегии врятли распространяют бесплатно«, но он то гений, он нашел именно то, что принесет деньги.

В худшем случае, трейдер-новичок, будет полагаться на свое внутреннее «предчувствие» (которого нет и, за не имением опыта, и быть не может).

Новичок захочет сразу же войти в рынок, потому что ему кажется здесь самая хорошая цена для открытия сделки, да и тем более стоп стоит, чего бояться. Но, УВЫ, ошибка, первый проигрыш, сделка закрывается именно по стопу и с этого места разворачивается в нужную сторону.

Что происходит в голове новичка? Он начинает обдумывать 4-ую основную ошибку трейдеров.

Ошибка №2. Новички не соблюдают манименеджмент.

Когда трейдер начинает нарушать манименеджмент?

Вариант 1. Трейдер стремиться покрыть стоп за предыдущую убыточную сделку, а это ни что иное как попытка отыграться, а значит вы сделали шаг назад и перейдите к пункту 4.

Вариант 2. Трейдер просто не знает про его существование. В этом случае придется изучить мнения разных специалистов и воспользоваться наиболее понравившейся системой по расчету лотности. Обычно это 3-5% от депозита.

Вариант 3. Начиная делать прибыльные сделки, трейдер начинает задумываться о лотности, а не увеличить ли ее (прочитайте статью про Кредитное плечо)? Этого делать нельзя. Увеличив лотность, увеличится шанс слить депозит.

Ошибка №3. Торговля против тренда.

Хочу отметить, этот пункт считается для начинающих трейдеров ошибкой, тк опыта мало и нет уверенности в своих действиях. Конечно и многие опытные трейдеры противники торговли против тренда, но по крайней мере мне не мешает держа позицию по тренду, войти в небольшой откат. Главное знать откуда и докуда.

Новичкам не советую торговать против тренда, ошибка может дорого стоить.

Ошибка №4. Торговля без стопов.

Самое дурацкое занятие, это торговля без StopLoss`а. Ошибаются и опытные трейдеры и новички — это нормально. Мы не можем контролировать рынок, единственно что мы можем сделать, это не дать рынку забрать сверх меры.

Прежде чем войти в сделку, вы должны думать не о прибыли, а о убытке. Приемлем стоп?, открываем сделку, нет!, значит ждем дальше. А уж если получили стоп, то и здесь беды нет, вы ведь не сильно расстраиваетесь покупая проездной на автобус или метро. Это траты, которые помогут вам заработать больше. Так же думать надо и про стопы.

Ошибка №5. Ловля ножей.

Не бегите за рынком. Самые частые разводы крупных игроков, как раз то на резких движения. Обычно это случается на серьезных новостях (нонфармы и тд.), когда цена прыгает в одну сторону, все вдогонку заходят с мыслями: «Вот это я сейчас поймаю движение!«, рынок берет и разворачивается, а ваша позиция оказывается открытой по самом пику, но не в ту сторону что надо.

Отсюда правило, не торгуйте резких движений, а особенно новости. Наберитесь опыта и терпения, ждите своего входа. Как говорилось в одном мультфильме: «Спокойствие и умиротворение«.

Ошибка №6. Усреднение.

Огромнейшая ошибка трейдера, после пойманного ножа, усредняться.

Забудьте это понятие и никогда о нем даже не думайте. Добавлять к сделке можно только если она уже в плюсе, в противном случае, вам грозит катастрофа. Один раз получится, второй раз выйдет не плохо, а на третий, сольете депозит.

Ошибка №7. Новички не ведут Дневник трейдера.

И в заключение, самая главная ошибка любого трейдера (начинающего или опытного), это отсутствие Дневника трейдера.

Новичок полностью в торговле. Он пытается постоянно действовать, где то теряет, где то зарабатывает, но спросите его: «На основании чего он зашел неделю назад?» и он вам не ответит. Еще со школы, каждого человека учили: «Делайте домашнее задание«, кто понял это, тому легче, а кто не понял, будет постоянно топтаться на месте.

Проводить разбор совершенных сделок, это не мало важная часть работы и ее нужно выполнять обдумано. Чтобы это сделать, трейдеру необходим дневник (журнал) трейдера, в котором записано ВСЕ об открытой сделке.

Заключение

Ну что, ребят, написал пожалуй все основные психологические и технические ошибки трейдера. Если чего вспомню, допишу, но уверяю вас, научитесь не совершать эти 12 пунктов и будет вам счастье. Вам же, предлагаю выложить в комментариях свои основные ошибки. Давайте учиться вместе.

Практикуйтесь и не переставайте анализировать рынок. Заставьте свой мозг работать и искать рабочие паттерны. Трейдеру жизненно необходимо, во первых быть в тонусе, а во вторых, постоянно развиваться. Успехов всем нам в торговле.

Доброго времени суток, уважаемые читатели! Вчера мой друг, недавно начавший торговать криптовалютой, пожаловался, что ему сложно начать торговать, хотя теорию он вроде изучил и пора переходить к практике.

Но с практикой у него возникают проблемы, неудачных сделок гораздо больше, чем профитных. В результате я задался вопросом – каковы главные ошибки новичков в мире трейдинга? Сегодня мы рассмотрим ошибки начинающих трейдеров, которые совершает каждый, кто не знает о них.

Классификация ошибок

Условно можно разделить типичные ошибки на технические и психологические. Если говорить о технических, то наиболее распространены следующие:

- торговля против тенденции;

- использование только одного таймфрейма.

Среди психологических можно выделить как наиболее частые:

- тильт, или потеря самоконтроля под влиянием эмоций;

- боязнь потерь, приводящая к слишком раннему закрытию прибыльных позиций.

Топ-25 ошибок на старте

Ниже приведен список из 25 ошибок, которые встречаются у каждого новичка на рынке Форекс и бинарных опционов:

- Шаблонность – главный враг начинающего в биржевой торговле. С опытом каждый трейдер учится действовать нестандартно, подстраиваясь под ситуацию. Однако начинающие трейдеры этого почти никогда не делают, опасаясь нестандартных тактик. С одной стороны это логично – импровизация при недостатке опыта может привести к катастрофическим потерям. Но нельзя забывать, что рынок нестабилен, а значит действовать по ситуации будет гораздо лучше, чем строго следовать стратегии. Учитесь, и главное, не бойтесь импровизировать!

- Нарушение режима торговли. На первый взгляд может показаться, что это противоречит пункту № 1, однако имеется ввиду несколько другое. Немало новичков прямо посреди торгов может перейти со среднесрочных фреймов на долгосрочные и т.п. Этого ни в коем случае нельзя делать, поскольку либо пострадает точность прогнозов и вы откроете убыточную позицию, либо вы потеряете волну, пока будете корректировать прогноз. Другой вариант – менять одну стратегию на другую, но продолжать действовать по шаблону. Это ещё хуже, почему – описано в первом пункте.

- Зацикливание на неудаче. Даже если вы заключили убыточную сделку – примите ее, сделайте выводы и идите дальше. Зациклившись на одной неудаче, вы потеряете концентрацию, отвлечетесь, и совершите новую ошибку.

- Не будьте слишком категоричны. Многие начинающие трейдеры считают, что прибыль можно получить только при одностороннем смещении цены, и стремятся открывать только длинные позиции. В результате они либо терпят убытки, либо вообще не открывают позиций в ожидании выгодного пируэта на графике. Прибыль по такой тактике получить очень сложно. Статья по теме: шорт и лонг — виды торговых позиций

- Игнорировать советы опытных трейдеров тоже большая ошибка. К примеру, многие увеличивают уже проигранную позицию в надежде отыграться на скачке цены от сопротивления/поддержки.

- Не стремитесь удвоить депозит за одну сделку. Большие деньги всегда делаются только с нескольких удачных позиций, а крупный профит с одной сделки – скорее исключение, чем правило.

- Азарт. Трейдинг – не казино, и холодная голова здесь очень важна. Если чувствуете, что теряете над собой контроль – сделайте перерыв.

- Неправильное распределение капитала – еще одна частая ошибка начинающих трейдеров. Многие открывают слишком большие позиции, располагая при этом достаточно скромным капиталом. Помните, что размер одной позиции никогда не должен превышать 5% от суммы депозита.

- Торговля без плана – одна из грубейших ошибок. Даже если вы способны действовать по ситуации, нужна стратегия, чтобы импровизировать на ее основе. А десятки хаотических сделок почти всегда приводят к сливу депозита.

- Полностью полагаться только на один тип анализа — еще одна из распространенных ошибок. Даже если вы используете техническую стратегию, не стоит забывать о фундаментальных показателях и наоборот. Так вы упустите часть информации, которая могла бы дать больше точек входа, а значит лишите себя дополнительного дохода.

- Слишком большое внимание к новостям. Современный рынок таков, что большую роль новости играют только для фундаменталистов, и то не всегда.

- Неликвидный рынок. Обращайте внимание на ликвидность рынка, с которым собираетесь работать. Входя в неликвидный рынок очень легко потерять деньги. Неудачно выбранный актив может погубить даже самого опытного трейдера. Читайте — что такое ликвидность.

- Жадность – еще один фактор, погубивший немало прибыльных сделок. Получив небольшую прибыль с позиции, многие начинающие трейдеры не закрывают ее в надежде получить больше, даже если видят, что цена уже развернулась.

- Недостаток капитала – также распространенная проблема, мешающая успешной торговле. Помните, что нельзя идти против тенденции при недостатке свободного капитала. Даже если прогноз составлен верно, вам может попросту не хватить средств, чтобы переждать отрицательные колебания графика.

- Позиции, открываемые интуитивно, в 90% случаев заканчиваются убытками. Но многие новички продолжают торговать без стратегии, игнорируя советы профессионалов.

- Необдуманная торопливость. Часто трейдеры торопятся войти в рынок, пользуясь ложными сигналами, что ведет к потерям.

- Не соблюдение рисков. Но нельзя, чтобы уровень риска превысил потенциальную прибыль, чего многие не учитывают. Не игнорируйте такие механизмы, как стоп-лосс и тэйк-профит. Эти два триггера могут спасти ваш депозит.

- Неправильное определение направления рынка. Еще распространенная проблема – неумение отличать флетовые колебания от трендовых. Рекомендую — как определить направление тренда.

- Отсутствие самодисциплины – самая распространенная причина неудач на рынке.

- Поиск идеальной стратегии. Многие тратят уйму времени на поиски идеальной стратегии, которая гарантирует 100% прибыли с каждой сделки. Это распространенный миф, на самом деле такой стратегии никогда не существовало.

- Идти против тренда. И даже обладая внушительным капиталом опасно идти против тенденции, поскольку это может обернуться крупными потерями.

- Руководствоваться чужими мыслями. Выработайте свое видение рынка и всегда адаптируйте сторонние идеи под себя – только так можно придти к успеху.

- Игнор других таймфремов. Не игнорируйте интервалы времени, с которыми не работаете напрямую. Для повышения точности прогнозов необходимо видеть целостную картину.

- Не тестировать стратегии перед использованием — также большая ошибка, которую совершают многие. Демо-счет существует в том числе и для этого, а проверять на прочность стоит даже хорошо знакомые стратегии, если вы используете их с новым для себя активом.

- Остановить свое самообучение. Только изучив азы, многие трейдеры бросают теорию. Это большая ошибка, поскольку без хороших знаний сложно выстроить хорошую стратегию, а значит и получить профит.

Как мы видим, ошибок не так уж и много, и не совершать их вполне реально. Надеемся, этот материал был вам полезен!

Вы можете помочь развитию сайта, поделившись статьей в соц. сетях при помощи кнопок внизу. Также рекомендуем подписаться на будущие публикации, чтобы не пропустить ничего интересного. Спасибо за внимание!

P.S. А Вы нашли свои ошибки из этого списка? Напишите в комментариях.

С уважением, Руслан Мифтахов

1. Торговля без плана

Подавляющее большинство начинающих трейдеров начинают торговлю на фондовом рынке без плана. Вне зависимости то того, хотите вы зарабатывать на бирже регулярно или предпочитаете пассивный источник дохода, создание торгового плана играет важную роль. В противном случае инвестиции и спекуляции превращаются в убыточную азартную игру.

Единственное исключение, когда можно обойтись без плана — использование готового портфеля или услуг финансового советника. В этом случае вы следуете разработанной стратегии инвестирования, поэтому допущение ошибок будет минимальным. Однако для обретения самостоятельности на рынке ценных бумаг первое, что вам понадобится — это торговый план. В нем трейдер фиксирует следующие ключевые моменты:

1) предпочтительный стиль торговли: скальпинг, интрадей трейдинг (внутридневная торговля), свинг трейдинг (позиция может удерживаться в течение нескольких дней) или долгосрочное инвестирование;

2) метод анализа: технический или фундаментальный;

3) выбор площадок для торговли:

— российский или иностранный рынок ценных бумаг;

— рынок акций, срочный или валютный рынок;

4) управление рисками (риск-менеджмент): определение максимального риска на сделку, допустимой просадки по депозиту в месяц, отношения прибыли к риску для одной позиции;

5) правила входа в сделку и другие аспекты.

Следование торговому плану позволяет совершать сделки системно и обдуманно. Со временем навыки будут совершенствоваться, повышая эффективность торговли. Вы научитесь понимать, допустили вы ошибку или рынок просто повел себя не так, как в большинстве случаев.

Ошибкой новичков также является открытие «случайной» (необдуманной) сделки. Любая покупка или продажа ценных бумаг должна совершаться после анализа ситуации в соответствии с торговым планом. Перед сделкой составляется прогноз, который отвечает на вопросы:

— Почему цена может протестировать тот или иной уровень с большей вероятностью? Факторы за и против.

— По каким ценам фиксировать прибыль или убытки и почему?

Даже начинающему трейдеру необходимо понимать, почему шансы на успешную сделку «на его стороне»

2. Торговля без подготовки

Перед тем, как приступать к торговле реальными деньгами, проанализируйте какое-то количество графиков. Понаблюдайте за поведением цены, используя технические индикаторы и определяя уровни поддержки и сопротивления. Попытайтесь найти различные закономерности (фигуры, Price Action или другие паттерны) на графиках с разными таймфреймами. Понимание технического анализа полезно не только для спекулянтов, но и для инвесторов, для которых не менее важно открывать и закрывать сделку по более выгодным ценам.

Если ваш стиль торговли «свинг-трейдинг», вам также необходимо понимать влияние на цену новостей. При среднесрочном и долгосрочном инвестировании «подключается» фундаментальный анализ компании и отраслевой анализ. При этом понимание того, что происходит на мировых рынках в целом, не навредит любому трейдеру. Разве что для скальпера такая информация будет совсем бесполезной.

После того, как вы увидите первые положительные результаты своих прогнозов, можно задуматься об открытии реального счета. Есть еще один вариант: попробовать вначале свои силы на демо-счете.

3. Излишняя самоуверенность

Получая первый доход на фондовом рынке, у начинающих трейдеров зачастую складывается ложное представление о простоте заработка. Проблема встает особенно остро, если трейдер заработал крупную сумму денег.

Нередко начинающий инвестор или спекулянт ошибочно полагает, что может извлечь выгоду практически из любого движения цен. Излишняя самоуверенность приводит к открытию сделки без необходимого анализа с «холодной» головой. Когда позиция становится убыточной, ситуация усугубляется желанием отыграться, приводя обычно к еще большим потерям.

Похожий эффект возникает у начинающих водителей легковых автомобилей: через некоторое время после привыкания к вождению водитель становится излишне уверенным в своих силах, начиная управлять автомобилем быстрее и агрессивнее. Однако ввиду отсутствия опыта именно в этот период вождения резко повышается вероятность аварии, что подтверждает статистика.

Другой крайностью выступает излишнее доверие сторонним источникам. Нельзя целиком и полностью полагаться на чужое, даже экспертное, мнение. Рекомендации аналитиков могут использоваться для подтверждения или «подгонки» вашего собственного прогноза, но не более того.

Невозможно научиться системной торговле при регулярном следовании прогнозам различных источников. Испытывая чужие идеи на собственных деньгах, существует высокий риск потери капитала. Если вы не готовы принимать взвешенные решения о сделках, то вы недостаточно подготовлены для самостоятельной торговли.

4. Нежелание фиксировать убытки

Совершая сделку вы рассчитываете на рост или падение цены. При неблагоприятном изменении цены необходимо вовремя фиксировать убыток, иначе потери возрастают и становятся неконтролируемыми. В итоге нарастающий минус просто может «достать» вас.

Предположим, цена достигла значения, при котором следует зафиксировать убыток. Вам может показаться, что ситуация на рынке вскоре изменится, и цена развернется в вашу сторону. Но лучше вовремя ограничить потери и не «терпеть» нарастающий минус. Удержание убыточной позиции не гарантирует возврата цены к начальному значению и мешает совершать новые перспективные сделки. В подходящий момент вы сможете открыть позицию заново (перезайти в сделку), если прогноз относительно цены останется прежним.

Надежное решение проблемы по своевременному и быстрому выходу из убыточной сделки — выставление стоп-заявки одновременно с открытием позиции.

5. Больше риска — больше денег

Чем выше риск, тем выше потенциал заработка. Но обратная сторона медали заключается в том, что при увеличении риска повышаются и возможные потери. Не зря опытные трейдеры обычно отводят на одну позицию не более 1-5% от общего капитала.

Максимальный риск может быть оправдан только в одном случае — при «разгоне» депозита. За счет полного использования «плеча» профессиональный трейдер увеличивает риск до предела и поддерживает его на максимальном уровне для кратного увеличения небольшого депозита до приемлемых размеров. При этом на протяжении периода «разгона» депозита даже небольшое неблагоприятное изменение цены влечет за собой серьезные потери, вплоть до потери всего капитала. Поэтому стратегия может использоваться исключительно опытными спекулянтами, которые смогли показать хороший финансовый результат с невысоким уровнем риска продолжительное время (от года).

6. Борьба с трендом

Предположим, в акциях доминирует восходящее или нисходящее трендовое движение. Открывая позицию в противоположном от тренда направлении, инвестор принимает на себя необоснованные риски. Попытки «поймать» разворот тенденции просто исключают получение прибыли в долгосрочной перспективе, поскольку в большинстве случаев такие сделки будут убыточными.

Не пытайтесь «шортить» бумаги на восходящем рынке. Если вы чувствуете, что падение скоро закончится, дождитесь появления надежных технических сигналов на разворот тренда. Даже если компания привлекательна по фундаментальным причинам, стойкий падающий тренд может продолжаться еще длительное время.

Необходимо запомнить ключевой момент: сильное падение инструмента не гарантирует, что цена не пойдет еще ниже. Вместо того, чтобы пытаться принять участие в образовании «дна» рынка, покупайте бумаги после того как цена уверенно развернулась. С опытом вы научитесь определять момент смены тренда раньше.

Ниже представлен пример с восходящим трендом. После того, как цена останавливается или корректируется вниз, может показаться, что тенденция вот-вот развернется. Тем не менее, котировки продолжают практически непрерывно расти, сменив тренд только после пробоя сильного ценового уровня.

7. Усреднение позиции

Усреднение позиции — это уменьшение средней цены позиции путем докупки акций по меньшей цене. То есть если после покупки бумаг их цена начала снижаться, докупка акций снижает среднюю цену всей позиции. Принцип работает аналогично для короткой позиции (продажа актива), только бумаги допродаются по более высокой цене.

Никогда не используйте этот метод, тем более если вы не опытный трейдер. Неудачные инвестиции должны быть сразу проданы — таким образом вы фиксируете убыток, не позволяя ему расти.

Единственный случай, в котором усреднение может быть оправдано, это долгосрочные вложения. Покупая акции стабильной компании и удерживая их больше года, инвестор может докупить акции по упавшей цене, что повышает потенциальную прибыль. Но поскольку потенциальный убыток также растет (в случае дальнейшего падения цены), стратегия имеет обратную сторону медали.

Для того, чтобы избежать усреднения, ряд инвесторов использует теханализ. Он позволяет учесть текущие настроения рынка и войти в сделку по более выгодной цене. В таком случае падение цены ниже определенного уровня говорит трейдеру о том, что он неверно интерпретировал привлекательность бумаг. В этом случае проще зафиксировать убыток, не усугубляя ситуацию усреднением.

8. Нереализованная прибыль или убыток

Существует ошибочное мнение, что убыток (или прибыль) не является «реальным», если позиция еще не закрыта. Однако ваш портфель стоит ровно столько, за сколько вы можете продать его на рынке прямо сейчас. Незафиксированный убыток является таким же убытком.

Многие новички и даже трейдеры с опытом неохотно закрывают убыточную позицию из-за нежелания смириться с тем, что цена пошла против их прогноза. Здесь возникают различные эмоции, упрямство, гордость, которые мешают спокойно зафиксировать потери. Как итог, убыток продолжает расти дальше без всякой гарантии, что цена вернется на прежний уровень. Это может привести к чрезмерным убыткам, которые потом тяжело восполнить. Важно осознавать, что если акции упали на 50%, то для достижения первоначального значения им нужно вырасти уже на 100%.

9. «Любимые» акции

По различным причинам некоторые инвесторы выделяют для себя акции, которые они считают особенно привлекательными. Делать этого не нужно, поскольку в случае обвала котировок будет сложно вовремя от них избавиться. Вообще, растущая акция может в любой момент стать убыточной. Пока вы сконцентрированы на личных «фаворитах», вы упускаете возможность заработка на быстро растущих бумагах.

Необходимо понимать, что акции «отличной» компании вполне могут не расти на краткосрочном периоде. Часто перспективные акции показывают посредственную динамику курса, раскрывая стоимость лишь на долгосрочном горизонте. Все потому, что фундаментальный анализ не учитывает текущие рыночные условия, в том числе интерес инвесторов к покупке определенных бумаг.

10. Использование заемных средств

Ни в коем случае не пополняйте брокерский счет кредитными деньгами. Займ обязывает к регулярному возврату средств с процентами, что оказывает психологическое давление. Вас преследует мысль о необходимости постоянного заработка с биржи. Но это невозможно, поскольку рынок не «раздает» деньги по вашему личному желанию, а предоставляет возможность для заработка в благоприятные периоды времени.

В торговле на фондовой бирже должен использоваться свободный капитал. Причем если вы придерживаетесь высоких рисков (например, при торговле фьючерсами с плечом), то психологически должны быть готовы к потере большей части этих средств по непредвиденным обстоятельствам. Никогда не торгуйте на последние или заемные деньги.

При следовании этим 10-и правилам шансы на успех сильно увеличиваются. Если вы полюбите трейдинг, уделяя достаточно времени на системную торговлю и анализ ошибок, то рано или поздно найдете собственный путь к прибыли. Главное — не рассматривать рынок только в качестве источника заработка, иначе неудачи не будут восприниматься как опыт, а приведут лишь к разочарованию.

Эксперты назвали фатальные ошибки, из-за которых неопытный инвестор может потерять все. Скорее всего, вы не найдете эти кейсы в учебниках и статьях о фондовом рынке для новичков

Торговать без плана и поддаваться эмоциям

Для торговли на фондовом рынке нужна холодная голова. Стоимость абсолютно любых бумаг постоянно колеблется — и падающие в цене активы часто наводят панику на новичка, увидевшего «красный» портфель. Но реагировать на любую просадку не стоит: в долгосрочной перспективе большинство акций обычно растут, поэтому терпение и хладнокровие окупается.

Это справедливо и в обратной ситуации: бумаги прибавили в цене, и инвестор стремится зафиксировать краткосрочную прибыль — а затем расстраивается, увидев, что они уверенно растут и дальше.

Решение в обоих случаях — четкая стратегия с горизонтом инвестирования и планом на случай, если что-то пойдет не так.

Наталья Смирнова, независимый финансовый консультант: «У меня есть знакомый, который «переобувался» несколько раз за год: был в акциях, но при просадке запаниковал через пару дней и вывел все в облигации. Потом рынок пошел на восстановление — запаниковал, решил все продать и вложить опять в акции. Но рост не продолжился — и уже через неделю он их продал и вложился в наиболее просевшие бумаги в надежде на рост. Потом вышла новость про усиление ограничений в Европе, акции просели, он все опять продал и вывел в кеш. Потом на фоне ситуации с Навальным все вложил в доллары по ₽76 и выше. Теперь решил все доллары продать и опять перевложиться. Итог его мытарств и отсутствия стратегии — минус 30% с начала года».

Игорь Файнман, финансовый консультант и автор проекта «Файнманомика»: «Уоррен Баффет прав: идиот с планом может победить гения без плана. Это касается и карьеры, и семейного бюджета, но в большей степени инвестиций. Нет никакого смысла покупать активы, не имея четкого плана, когда их продавать. В идеале изложите все на бумаге, инвестируйте и предельно максимально следуйте намеченному. Тогда успех будет гарантирован».

Вестись на обещания высокой доходности

Облигации

с высокой доходностью зачастую бывают у компаний в предбанкротном состоянии, астрономические прогнозы роста — у проблемных компаний, а структурные ноты могут оказаться сложными для понимания даже для более-менее опытных инвесторов. Если слепо гнаться за обещаниями сверхприбыли, можно остаться вовсе ни с чем.

Фото: Matt Cardy / Getty Images

Начинающие инвесторы нечасто способны понять, стоят ли за обещаниями реальные перспективы. Поэтому при выборе между разумной прибылью и большим, но рисковым доходом лучше выбирать первое.

Наталья Смирнова: «Одна моя знакомая вложилась в еврооблигации с доходностью, как ей обещали, в 16% годовых. Ее ничего не смутило — она даже не стала вчитываться. Оказалось, это структурный продукт, и проценты были привязаны к стоимости акций четырех компаний. Одна из компаний (Wirecard) подала на банкротство, и стоимость продукта упала практически до нуля — человек потерял все деньги.

Владимир Верещак, финансовый советник: «Чем выше доход, тем выше риск. По-другому просто не бывает. Риск может выражаться в повышенной волатильности той или иной ценной бумаги, большей вероятности банкротства или, скажем, в неликвидности. Обязательно разберитесь с тем, за счет чего тот или иной финансовый инструмент приносит вам доход, и оцените риски».

Вложить все в одну компанию или класс активов

Инвестиции

в одну компанию «на всю котлету» — типичная ошибка новичков. Им кажется, что это поможет по максимуму снять с рынка сливки, и иногда им даже везет. Но поступать так нельзя ни в коем случае: ставка лишь на одну компанию — это практически ставка в казино. Если котировки компании упадут, то биржевой авантюрист потеряет очень много. Это может случиться даже с самой надежной компанией — достаточно вспомнить «дизельгейт» и последовавший обвал акций Volkswagen на десятки процентов.

Именно поэтому опытные инвесторы диверсифицируют портфель, покупают акции множества компаний из разных стран и секторов, а также вкладываются в защитные активы — это отлично страхует от потерь.

Игорь Файнман: «Диверсификация — это базовое правило инвестиций. Вы задумывались, почему не нужно носить все яйца в одной корзине? Так же и с покупкой активов: чем больше эмитентов в вашем инвестиционном портфеле, тем лучше вы защищены от кризиса. А весна 2020 года в очередной раз доказала: они случаются регулярно».

Пытаться спекулировать, торгуя с кредитным плечом

Эту ошибки обычно допускают те, кому повезло неплохо заработать на первых вложениях «в лонг». Возникает желание начать спекулировать для максимизации дохода, и в этом случае

маржинальная торговля

выглядит особенно соблазнительно: в голову лезет мысль о недополученной прибыли, ведь с кредитным плечом она могла быть куда больше. А то, что в случае падения котировок убытки растут кратно плечу, не кажется столь очевидным.

Фото: Scott Heins / Getty Images

Другие неопытные инвесторы, решившие, что знают о фондовом рынке достаточно, думают о торговле в «шорт». Это еще более опасная игра, способная принести огромные убытки. Прежде чем вступать в нее, нужно досконально проанализировать компанию и рассчитать оправданность вложений — ведь за «шорт» нужно платить брокеру. Открытие

коротких позиций

способно привести к потере не только своих, но еще и кредитных денег. Поэтому маржинальная торговля — инструмент для тех, кто точно знает, что делает.

Александра Краснова, директор по коммуникациям портала «Сравни.ру» и автор телеграм-канала Moneyhack: «Это грандиознейшая ошибка. На российском рынке было несколько громких историй на эту тему. Неопытные трейдеры подключали маржинальную торговлю, инвестировали большие суммы. И мало того, что все теряли, но еще и оказывались должны брокерам. Наверное, самый известный случай — казанский трейдер, который вложил доставшиеся в наследство ₽6 млн и оказался должен брокеру около ₽15 млн. Человеку, который не работает в финансовой сфере, я бы вообще советовала никогда не торговать с плечом».

Игорь Файнман: «Если вы начинающий инвестор, то спекуляции гарантированно приведут к потере денег, времени и сил. А самое обидное, что вы навсегда потеряете веру в пассивные инвестиции и будете считать, что рынок — это казино, в котором вы просто проиграли. Брокеру выгоднее сделать вас спекулянтом, чем пассивным инвестором. Ведь он живет на доходность от комиссий, подталкивая вас к спекуляциям различными инструментами. А на самом деле все наоборот: только купоны и дивиденды будут приносить фиксированный доход».

Вкладывать в рынок больше, чем можете себе позволить потерять

Инвестиции вовсе не гарантируют прибыль — особенно новичкам, которые поначалу зачастую теряют деньги. Поэтому ни в коем случае нельзя вкладывать в

фондовый рынок

все, что есть. Следует выделить подушку безопасности и определить сумму, потеря которой не станет для вас катастрофой.

Наталья Смирнова: «Я часто говорю, что до начала инвестиций нужно иметь заначку в три, а лучше в шесть ежемесячных расходов. В период кризиса часто все наслаивается: в бизнесе проблемы, портфель просел, а кредит не потянуть либо вообще не получить. В итоге приходится изымать часть инвестиций в самый неподходящий момент, фиксируя убытки».

Александра Краснова: «Все, что инвестировано в рынок, может уйти в глубокий минус. Чтобы не было мучительно больно, нужно вкладывать сумму, которую не страшно потерять. Лично я вкладываю 5–10% от сбережений в фондовый рынок. Мне кажется, максимальная сумма сбережений, которую можно вкладывать, — 40%. Больше — уже рискованно».

Выбирать акции из личных предпочтений, а не на основе объективных данных

Активным сторонникам «зеленой энергетики» не стоит игнорировать акции нефтяных компаний, а фанатам Илона Маска — бумаги Ford или General Motors. А вкладываться в Disney только из-за любви к Marvel — тоже не лучшая идея.