Для сдачи РСВ применяется форма КНД 1151111 за 4 квартал 2022 года. Что изменилось в документе? Кто и когда должен сдавать РСВ по форме КНД 1151111? Где можно скачать бесплатно новую форму КНД 1151111? Ответ на эти вопросы, образец заполнения формы, а также ссылки для скачивания — в этом материале.

ФНС разработала новую форму расчета по страховым взносам и своим приказом от 06.10.2021 № ЕД-7-11/875@ утвердила её. Этим же приказом утвержден порядок заполнения формы, а также формата представления расчета по страховым взносам в электронной форме. В соответствии с п.3 Приказа новая форма и порядок её заполнения применяется, начиная с представления РСВ за отчетный период первый квартал 2022 года. Для сдачи расчета за 4 квартал 2022 года применяется эта же форма. Поэтому новой эта форма уже не является.

Актуальной является форма по КНД 1151111: расчет по страховым взносам, который утвержден Приказом ФНС России от 06.10.2021 № ЕД-7-11/875@ и подлежит сдаче в налоговую инспекцию. Помимо бланка расчета, приказ также содержит Порядок его заполнения, который подробным образом описывает процедуру заполнения расчета. К порядку заполнения приложены необходимые таблицы с кодами для внесения их в поля расчета. В статье приведена форма кнд 1151111 за 4 квартал 2022 года.

Документ имеет достаточно большой объём, однако он понятен и прост и содержит листы для отражения различной информации:

- сведений о доходах физических лиц;

- начисленных взносах на обязательное пенсионное страхование ( ОПС ) по всем тарифам;

- взносах на обязательное медицинское страхование ( ОМС );

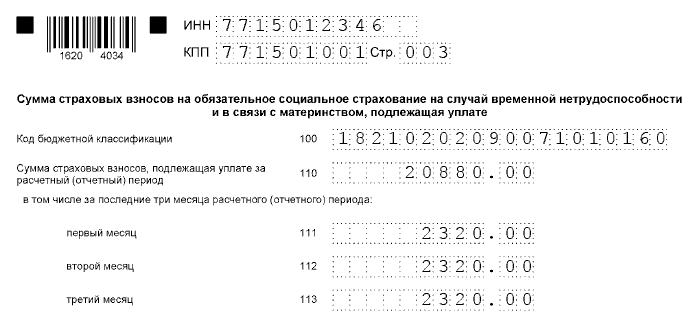

- начисленных взносах на обязательное социальное страхование ( ОСС );

- выплаченных пособий по больничным листам, «детских» пособий, пособий некоторым лицам, пострадавшим в различных катастрофах, авариях;

- сведения по возможности применять льготные и пониженные ставки к взносам;

- данные о выплатах иностранных гражданам, лицам без гражданства, студентам за работу в студенческих отрядах;

- главы крестьянских фермерских хозяйств (КФХ) могут использовать отчет для отражения сведения о взносах за себя на ОПС и ОМС;

- персонифицированные данные о доходам каждого работника.

Не изменился способ подачи документа. Плательщики страховых взносов, где работают более 10 человек, предоставляют расчет только в электронном формате. Если численность равна 10 и менее работников, работодатель может сдавать как в электронном, так и в бумажном формате. Раньше ограничение составляло 25 человек. Обращаем внимание на то, что Срок сдачи РСВ за 2022 год претерпел изменения.

Для сдачи отчетности за 4 квартал применяется форма в соответствии с приказом ФНС от от 06.10.2021 № ЕД-7-11/875@. Эта форма применялась и ранее.

Обращаем Ваше внимание на то, что при сдаче отчетности по страховым взносам актуальной является форма кнд 1151111 за 4 квартал 2022 года. Бланк скачать бесплатно в формате PDF здесь .

Сроки сдачи РСВ

Последний срок сдачи расчета за расчетный период — 25-ое число следующего за отчетным периодом месяца, независимо от способа представления расчета. Периодами признаются Ⅰ квартал, полугодие, 9 мес. (расчетные) и 12 мес. (отчетный).

С 1 января 2023 года вступают в силу положения Федерального закона от 14.07.2022 №239-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и статьи 18 и 19 Федерального закона «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения».

Указанным Федеральным законом изменен срок представления расчета по страховым взносам — с 30-го на 25-е число месяца, следующего за расчетным (отчетным) периодом.

Поэтому срок сдачи расчета за 4 квартал 2022 года (за 2022 год) — 25 января 2023 года.

По общему правилу, если последний срок сдачи расчета за отчетный период выпадает на праздничный или выходной день, то расчет можно сдать в ближайший за ним рабочий день.

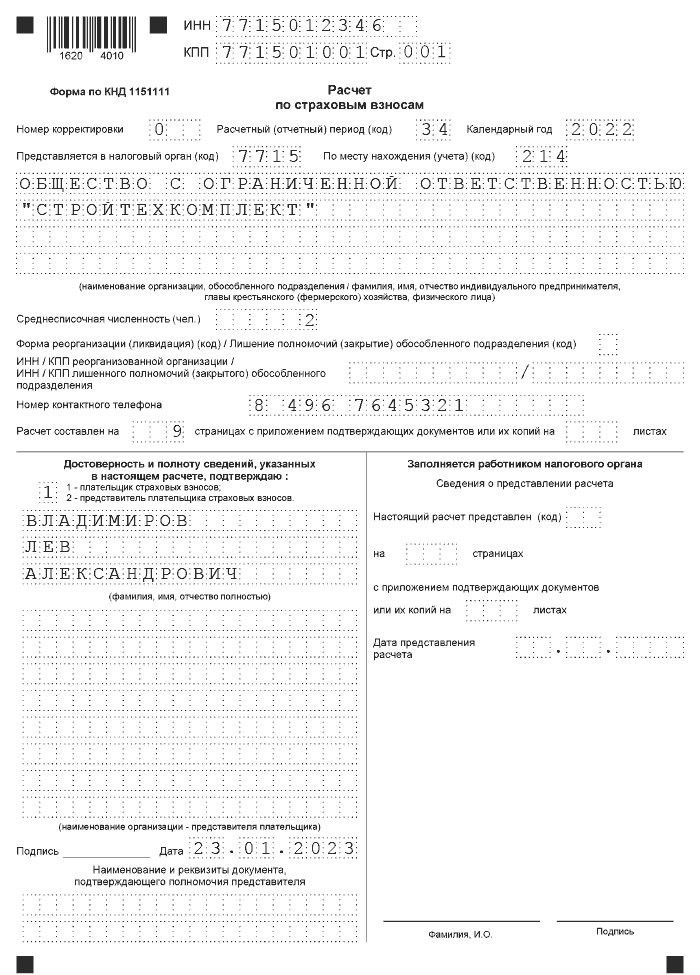

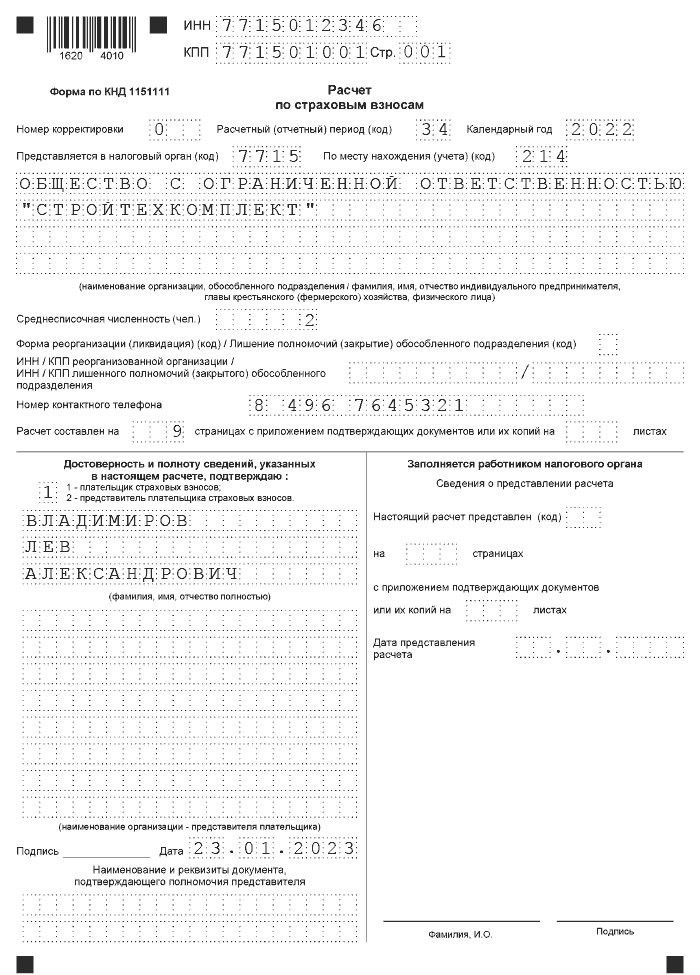

Форма КНД 1151111 за 4 квартал 2022: образец заполнения с пониженными тарифами

На титульном листе, обязательном для всех страхователей, указывается код расчетного периода. В отчетности за Ⅳ кв. 2022 год в этом поле указывается код «34». На нем также указываются сведения о среднесписочной численности работников. В обязательном порядке всеми страхователями в отчет включаются:

- раздел 1;

- подразделы 1.1 и 1.2 приложения 1 к разделу 1, приложение 2 к разделу 1;

- раздел 3.

КФХ заполняют раздел 2 бланка. Остальные листы расчета предназначены для страхователей, у которых есть соответствующие показатели.

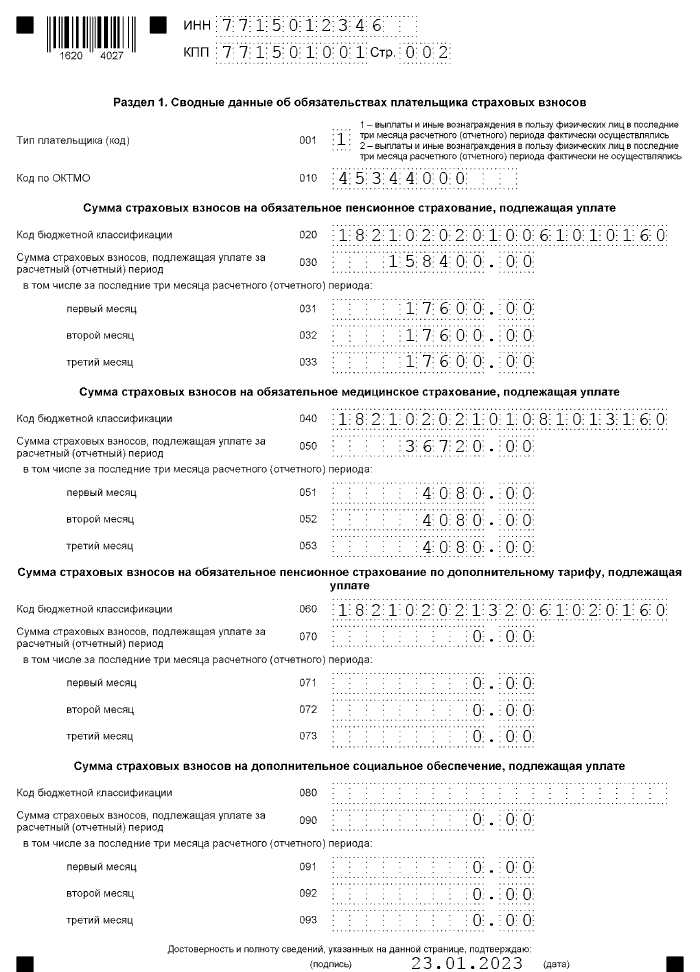

Основной расчет приводится в приложениях, в раздел 1 заносятся итоговые показатели.

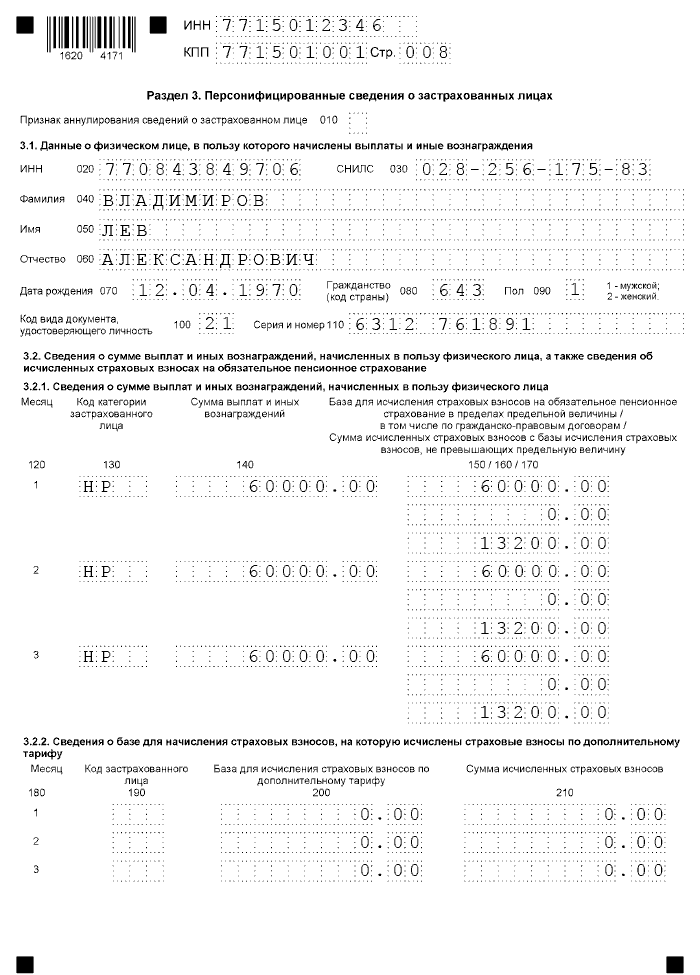

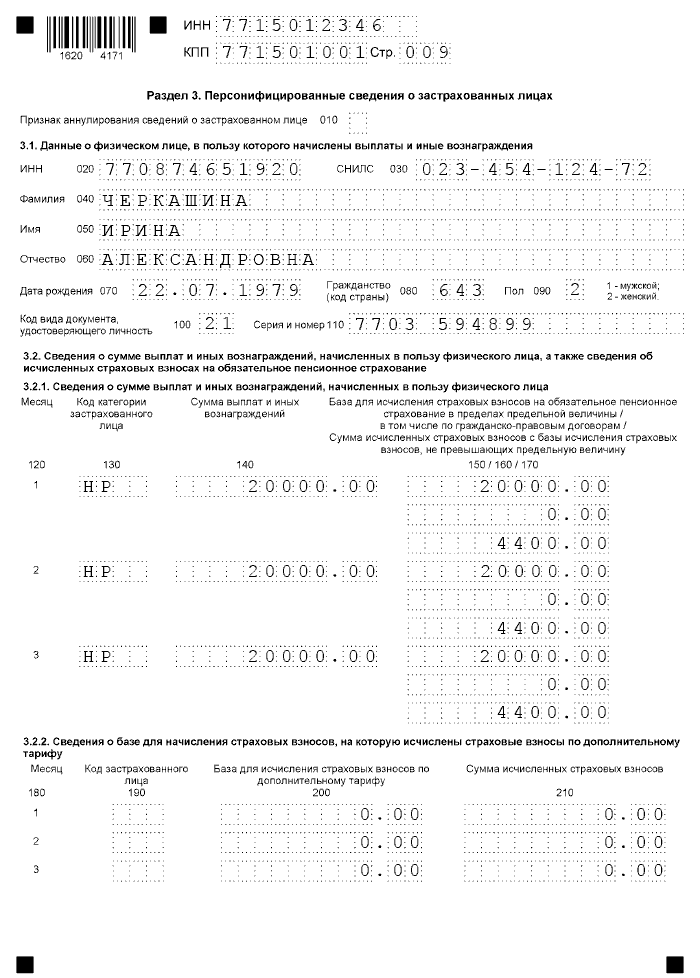

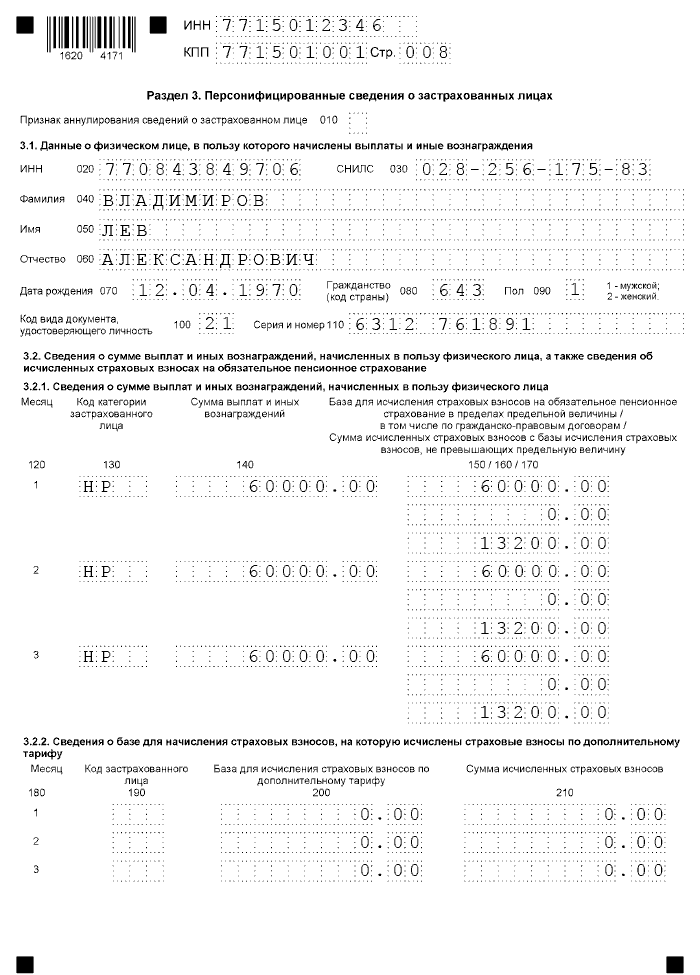

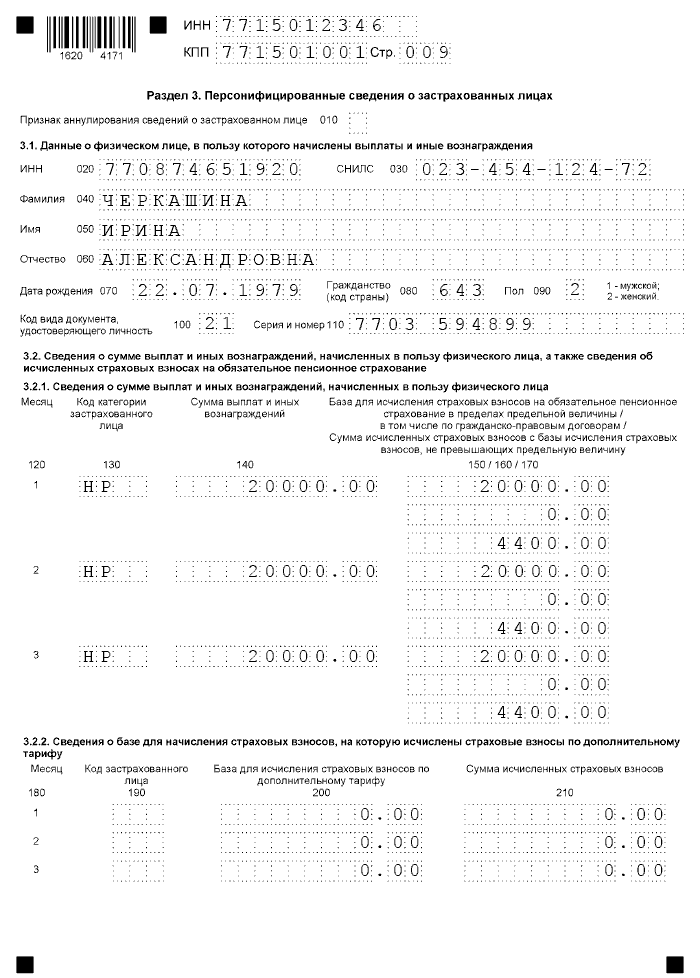

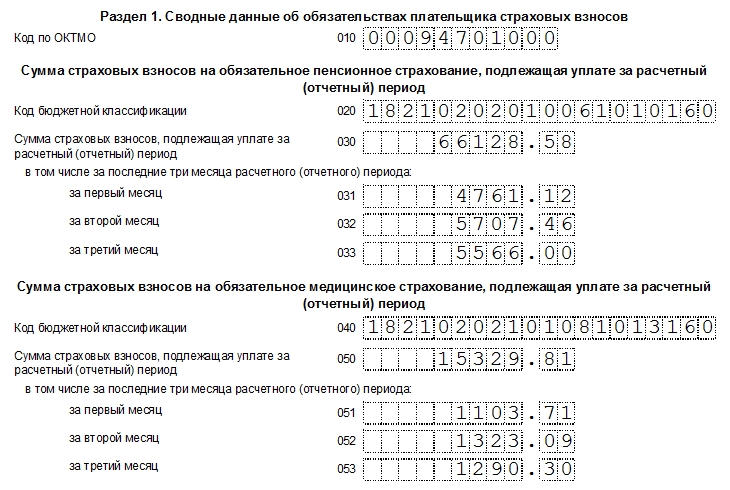

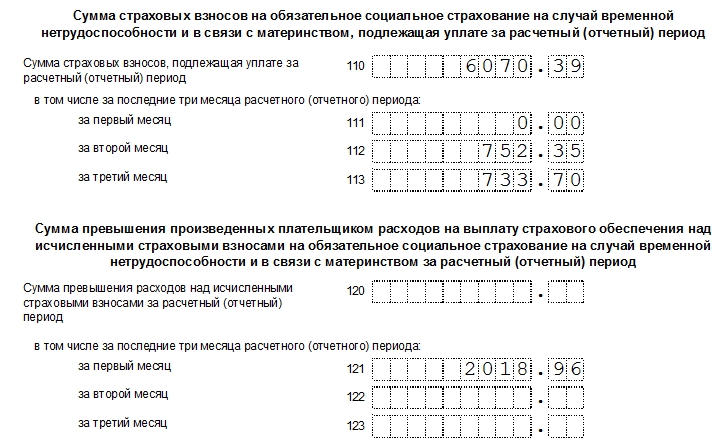

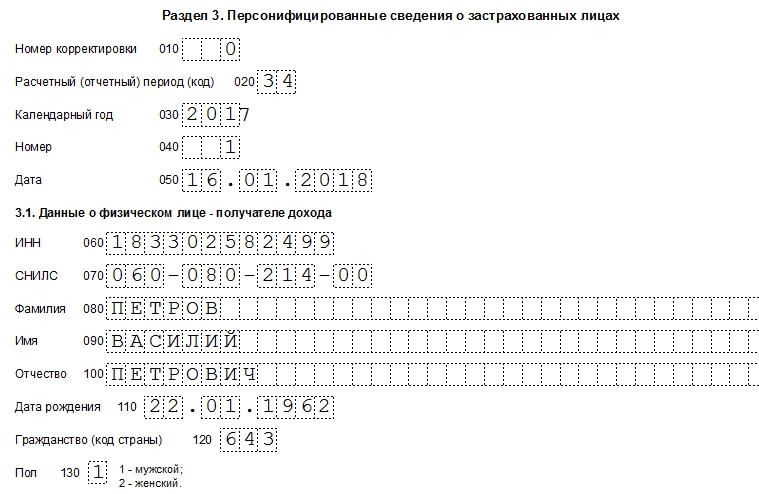

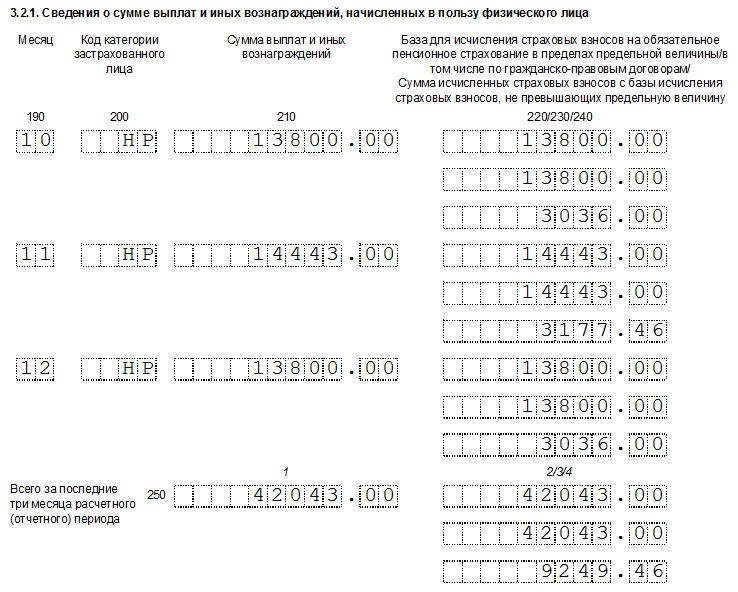

В разделе 3 отражаются персонифицированные сведения о лицах, получавших облагаемые взносами доходы.

Применение пониженных тарифов

В 2022 году субъекты МСП продолжают применять пониженный тариф страховых взносов к той части выплат сотрудникам, которая превышает МРОТ. Это закреплено Федеральным законом от 01.04.2020 № 102-ФЗ и поправками в НК РФ.

Подробнее — в статье « Применение пониженных тарифов в связи с увеличением МРОТ с 01.06.2022г.»

Малые и средние предприятия, числящиеся в реестре МСП, при расчете взносов используют одновременно 2 тарифа:

- базовый — 30% (из них 22% ПФР, 5,1% ФФОМС и 2,9% ФСС) для сумм выплат застрахованным лицам в пределах размера МРОТ;

- пониженный — 15% (10% ПФР, 5% ФФОМС, 0% ФСС) для части выплат, превышающих размер МРОТ.

Подробнее ознакомиться с базовыми, пониженными и льготными ставками можно в статье «Страховые взносы в 2022 году — ставки (таблица)»

Расчет ведется по каждому застрахованному лицу, при этом доход сравнивается с МРОТ по итогам каждого календарного месяца.

При заполнении формы КНД 1151111 таким компаниям и ИП для базы и начислений сверх МРОТ нужно будет использовать новые коды, перечисленные приложении к приказу:

— Базовый:

1) код тарифа плательщика «01» (при заполнении строки 001 Приложений 1 и 2 к Разделу 1);

2) код категории застрахованного лица (Подраздел 3.2.1 Раздела 3):

- НР — для физлиц-российских граждан;

— Пониженный:

1) код тарифа плательщика «20» (при заполнении строки 001 Приложений 1 и 2 к Разделу 1);

2) код категории застрахованного лица (Подраздел 3.2.1 Раздела 3):

- МС — для физлиц-российских граждан;

- ВЖМС – для временно проживающих на территории РФ или временно пребывающих с получением временного убежища иностранцев или лиц без гражданства;

- ВПМС – временно пребывающие иностранные граждане.

Сначала заполняется приложение с базовым тарифом, затем — с пониженным.

Образец заполнения расчета по страховым взносам с пониженными тарифами приведен в статье « РСВ за 4 квартал 2022 года: новая форма и образец заполнения с пониженными тарифами».

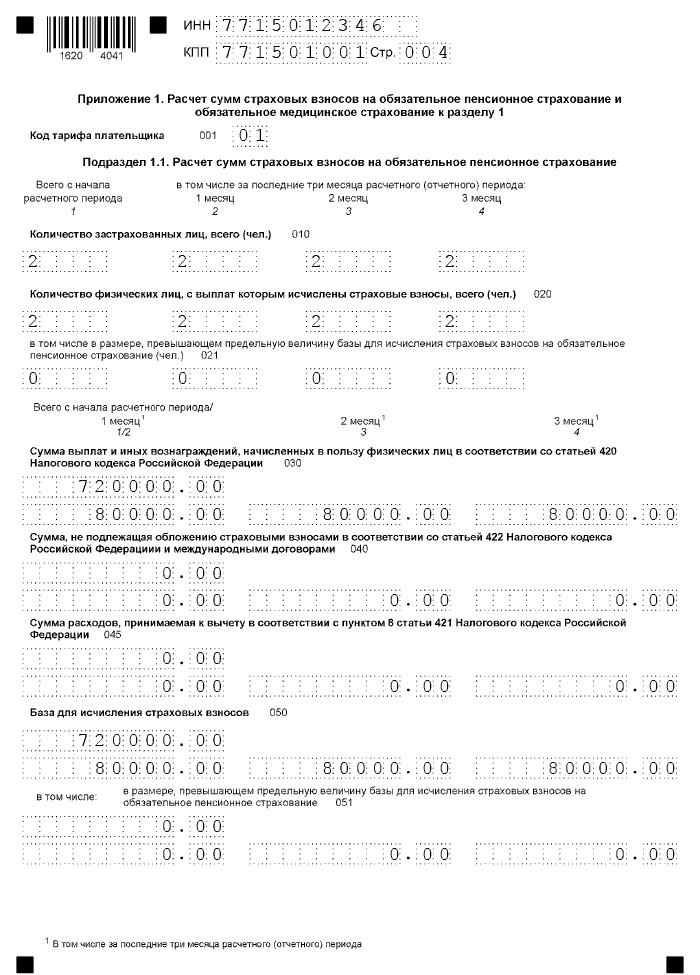

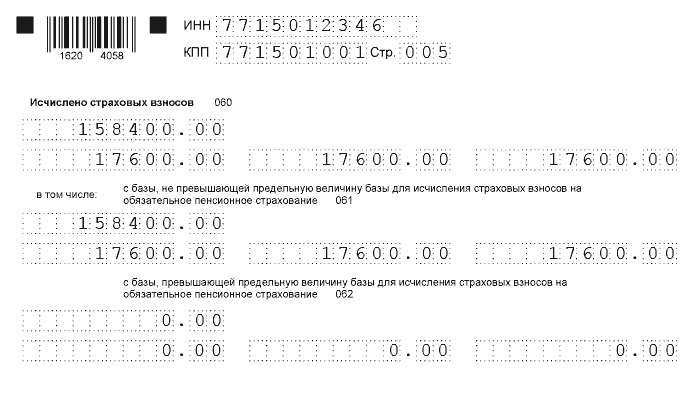

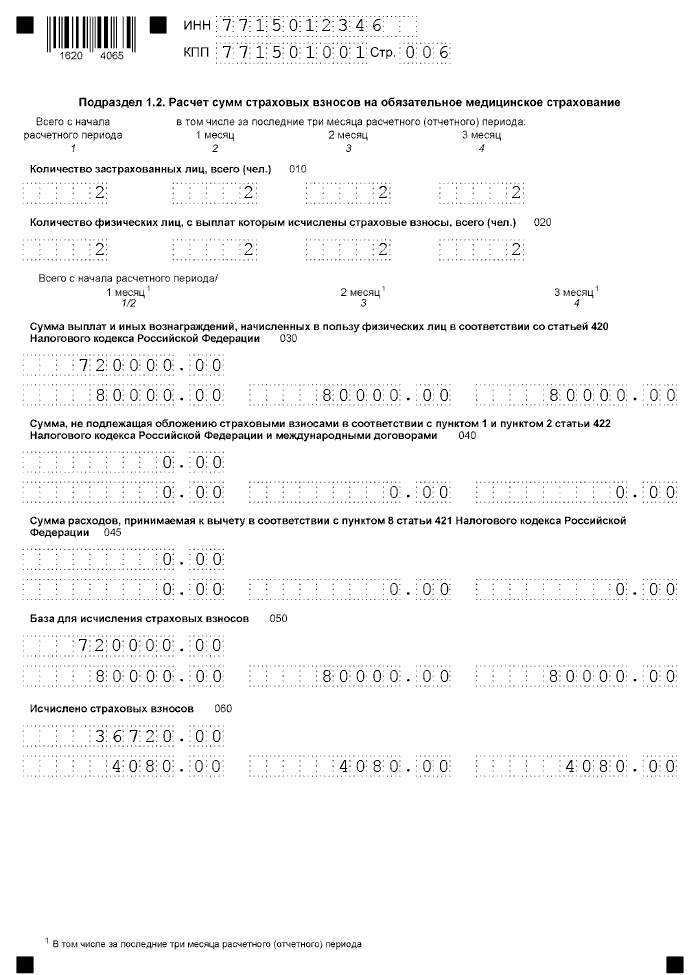

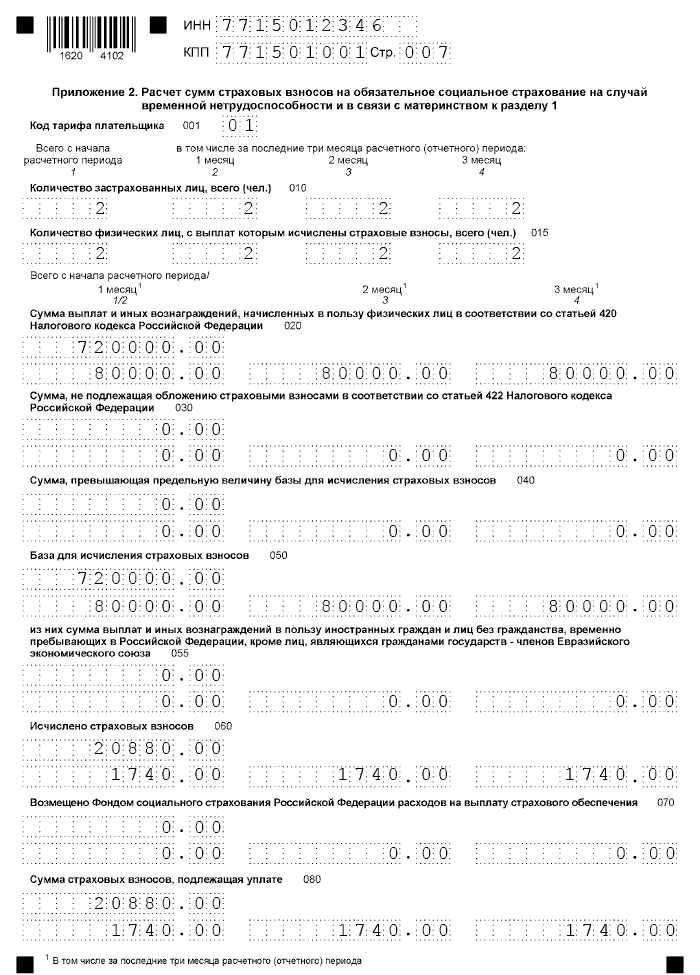

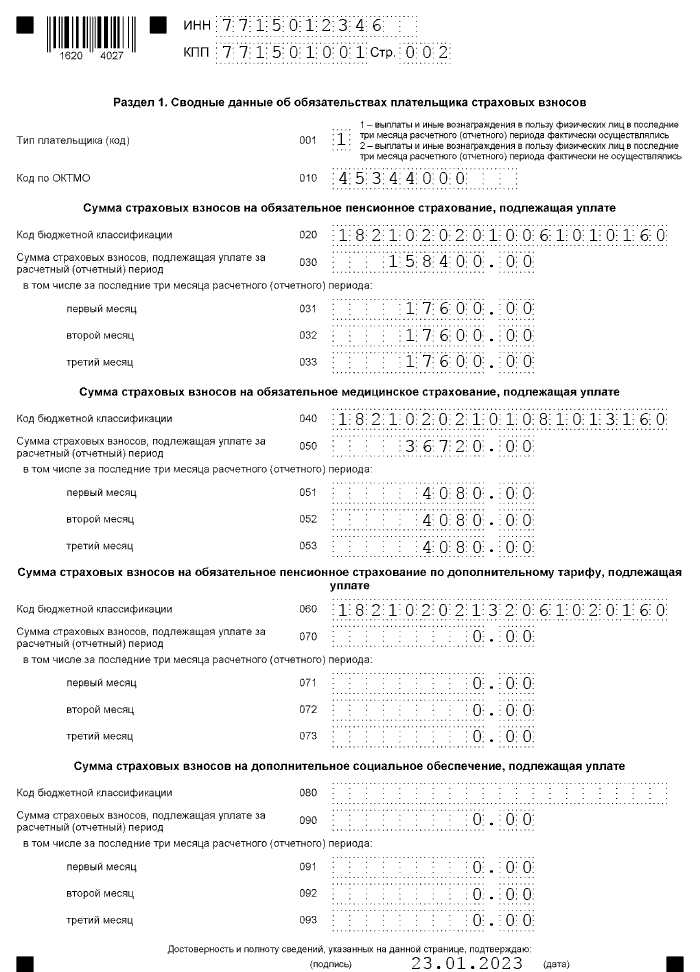

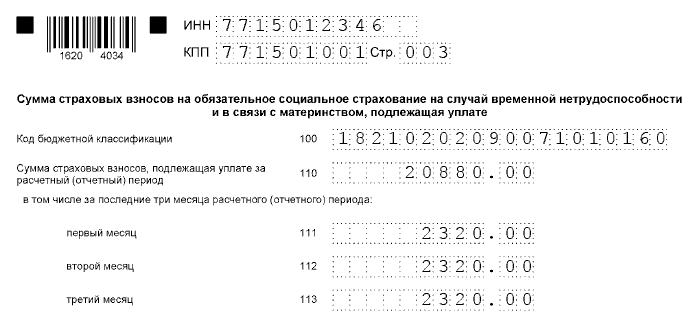

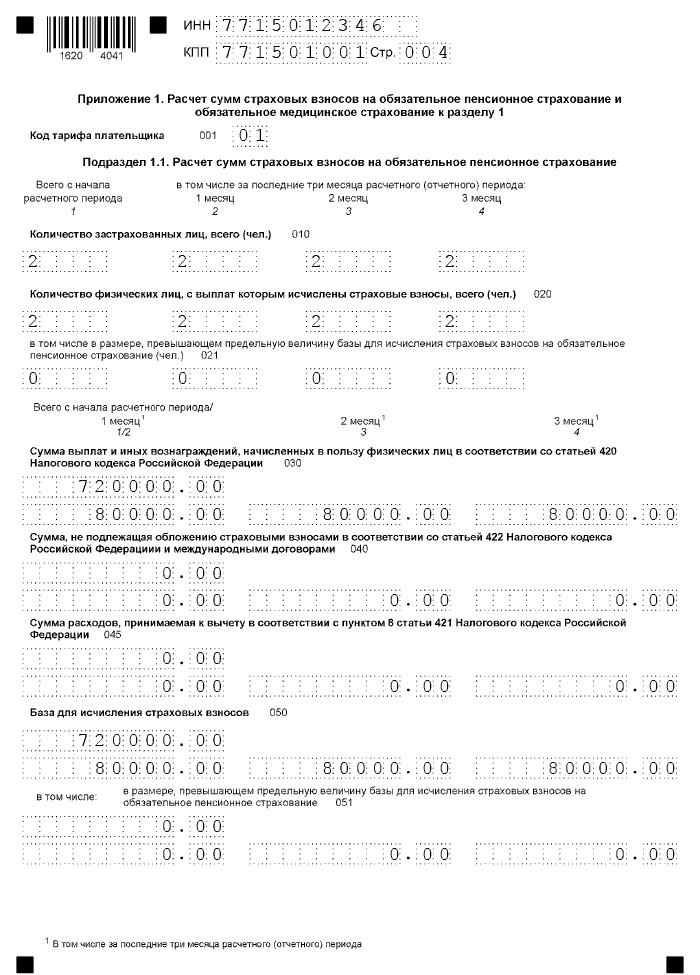

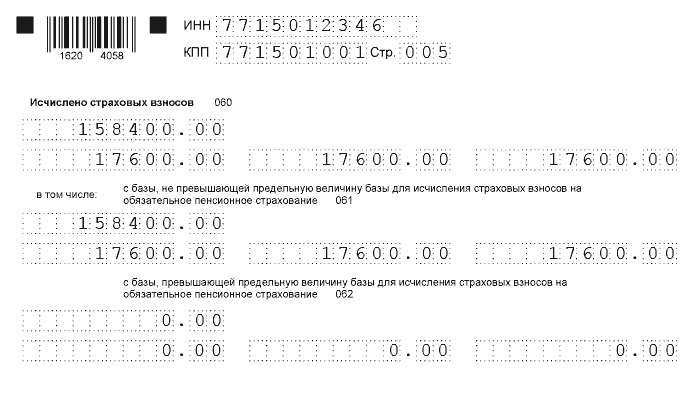

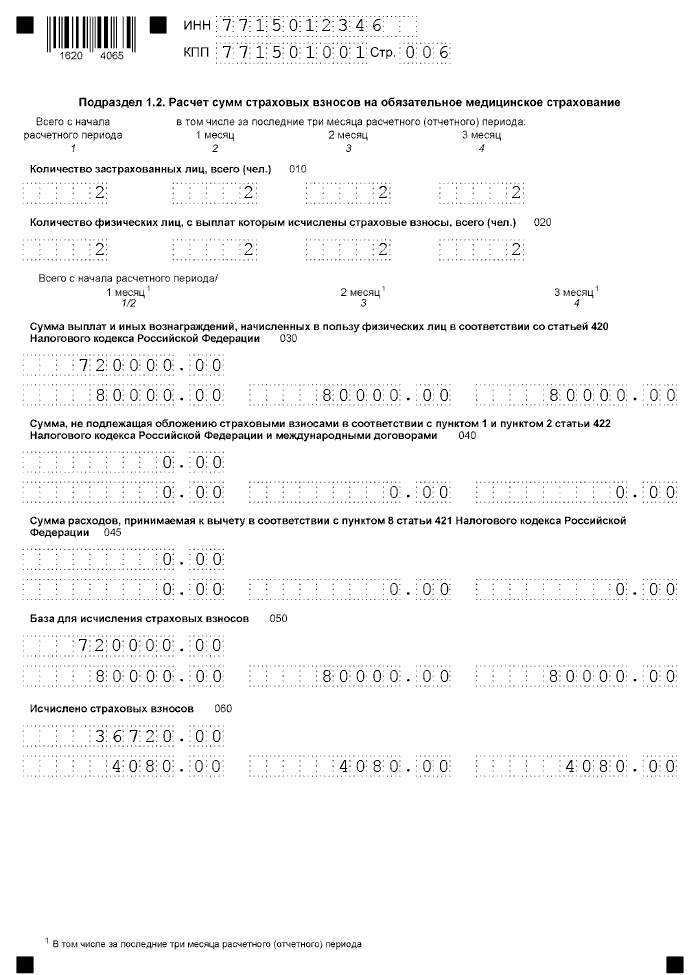

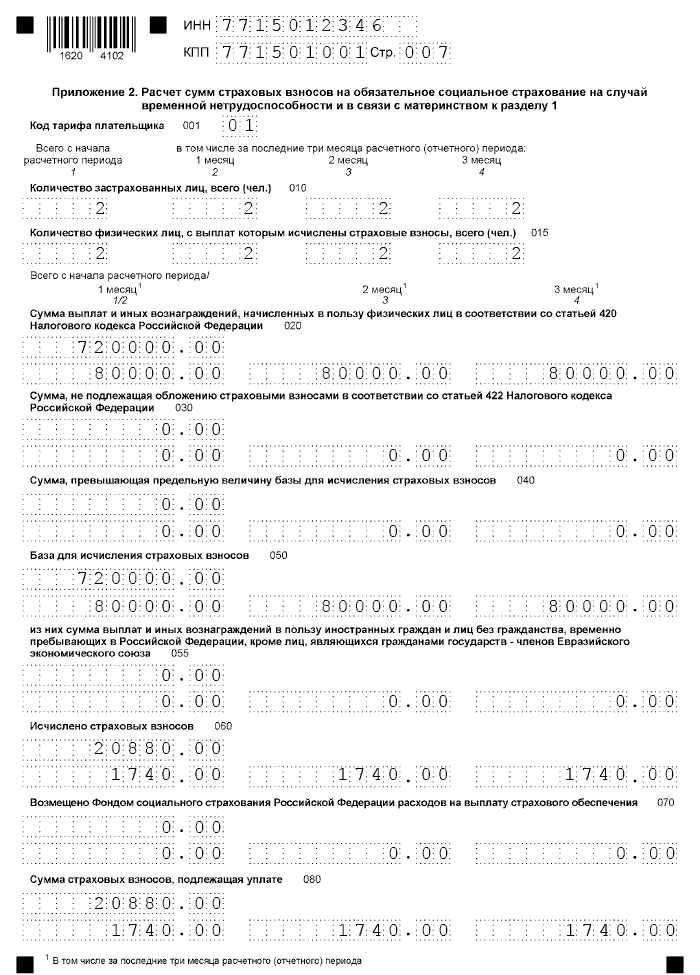

Приведем образец заполнения формы КНД 1151111 за 4 квартал 2022 для организации.

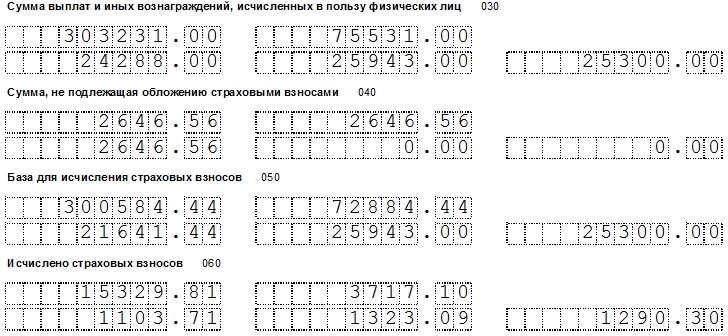

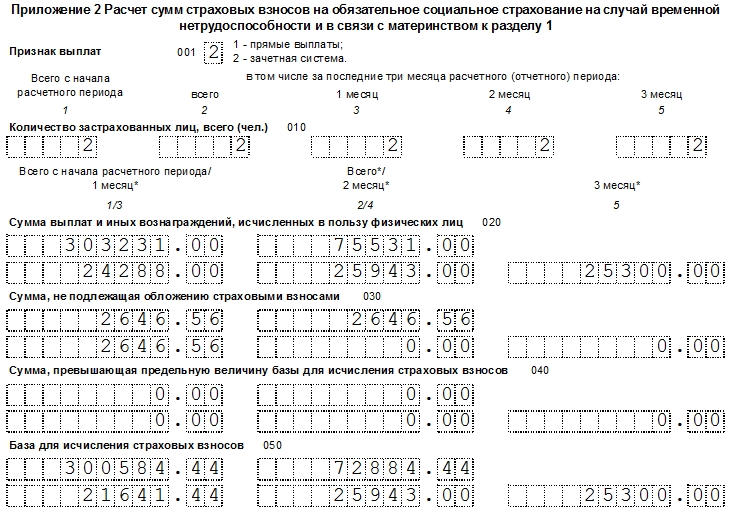

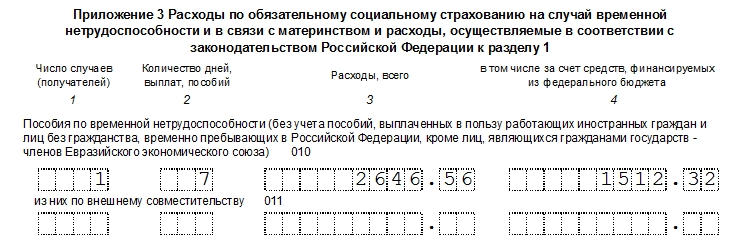

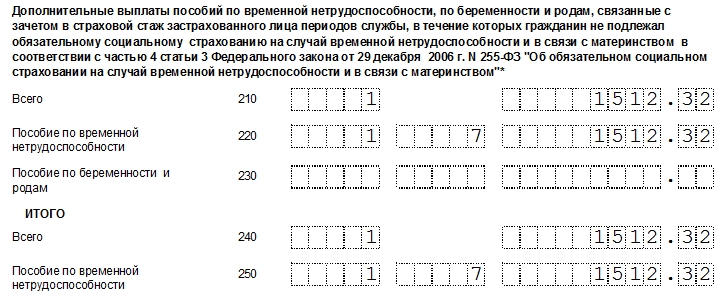

Пример

В ООО «Стройтехкомплект» работает директор Владимиров Л.А. с окладом 60000 руб. и бухгалтер Черкашина И.А. с окладом 20000 руб. В целях упрощения предположим, что начисления сотрудникам в каждом месяце не менялись.

«Стройтехкомплект» использует общую систему налогобложения. Предприятие не осуществляет деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции и не является IT — предприятием, поэтому необходимость заполнения приложения 3 отсутствует.

Образец формы кнд 1151111 за 4 квартал 2022, заполненный бухгалтером общества, будет иметь следующий вид:

См. также: » Форма 4 фсс за Ⅳ квартал 2022 года «

Для сдачи РСВ применяется форма КНД 1151111 за 4 квартал 2022 года. Что изменилось в документе? Кто и когда должен сдавать РСВ по форме КНД 1151111? Где можно скачать бесплатно новую форму КНД 1151111? Ответ на эти вопросы, образец заполнения формы, а также ссылки для скачивания — в этом материале.

ФНС разработала новую форму расчета по страховым взносам и своим приказом от 06.10.2021 № ЕД-7-11/875@ утвердила её. Этим же приказом утвержден порядок заполнения формы, а также формата представления расчета по страховым взносам в электронной форме. В соответствии с п.3 Приказа новая форма и порядок её заполнения применяется, начиная с представления РСВ за отчетный период первый квартал 2022 года. Для сдачи расчета за 4 квартал 2022 года применяется эта же форма. Поэтому новой эта форма уже не является.

Актуальной является форма по КНД 1151111: расчет по страховым взносам, который утвержден Приказом ФНС России от 06.10.2021 № ЕД-7-11/875@ и подлежит сдаче в налоговую инспекцию. Помимо бланка расчета, приказ также содержит Порядок его заполнения, который подробным образом описывает процедуру заполнения расчета. К порядку заполнения приложены необходимые таблицы с кодами для внесения их в поля расчета. В статье приведена форма кнд 1151111 за 4 квартал 2022 года.

Документ имеет достаточно большой объём, однако он понятен и прост и содержит листы для отражения различной информации:

- сведений о доходах физических лиц;

- начисленных взносах на обязательное пенсионное страхование ( ОПС ) по всем тарифам;

- взносах на обязательное медицинское страхование ( ОМС );

- начисленных взносах на обязательное социальное страхование ( ОСС );

- выплаченных пособий по больничным листам, «детских» пособий, пособий некоторым лицам, пострадавшим в различных катастрофах, авариях;

- сведения по возможности применять льготные и пониженные ставки к взносам;

- данные о выплатах иностранных гражданам, лицам без гражданства, студентам за работу в студенческих отрядах;

- главы крестьянских фермерских хозяйств (КФХ) могут использовать отчет для отражения сведения о взносах за себя на ОПС и ОМС;

- персонифицированные данные о доходам каждого работника.

Не изменился способ подачи документа. Плательщики страховых взносов, где работают более 10 человек, предоставляют расчет только в электронном формате. Если численность равна 10 и менее работников, работодатель может сдавать как в электронном, так и в бумажном формате. Раньше ограничение составляло 25 человек. Обращаем внимание на то, что Срок сдачи РСВ за 2022 год претерпел изменения.

Для сдачи отчетности за 4 квартал применяется форма в соответствии с приказом ФНС от от 06.10.2021 № ЕД-7-11/875@. Эта форма применялась и ранее.

Обращаем Ваше внимание на то, что при сдаче отчетности по страховым взносам актуальной является форма кнд 1151111 за 4 квартал 2022 года. Бланк скачать бесплатно в формате PDF здесь .

Сроки сдачи РСВ

Последний срок сдачи расчета за расчетный период — 25-ое число следующего за отчетным периодом месяца, независимо от способа представления расчета. Периодами признаются Ⅰ квартал, полугодие, 9 мес. (расчетные) и 12 мес. (отчетный).

С 1 января 2023 года вступают в силу положения Федерального закона от 14.07.2022 №239-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и статьи 18 и 19 Федерального закона «О проведении эксперимента по установлению специального налогового режима «Автоматизированная упрощенная система налогообложения».

Указанным Федеральным законом изменен срок представления расчета по страховым взносам — с 30-го на 25-е число месяца, следующего за расчетным (отчетным) периодом.

Поэтому срок сдачи расчета за 4 квартал 2022 года (за 2022 год) — 25 января 2023 года.

По общему правилу, если последний срок сдачи расчета за отчетный период выпадает на праздничный или выходной день, то расчет можно сдать в ближайший за ним рабочий день.

Форма КНД 1151111 за 4 квартал 2022: образец заполнения с пониженными тарифами

На титульном листе, обязательном для всех страхователей, указывается код расчетного периода. В отчетности за Ⅳ кв. 2022 год в этом поле указывается код «34». На нем также указываются сведения о среднесписочной численности работников. В обязательном порядке всеми страхователями в отчет включаются:

- раздел 1;

- подразделы 1.1 и 1.2 приложения 1 к разделу 1, приложение 2 к разделу 1;

- раздел 3.

КФХ заполняют раздел 2 бланка. Остальные листы расчета предназначены для страхователей, у которых есть соответствующие показатели.

Основной расчет приводится в приложениях, в раздел 1 заносятся итоговые показатели.

В разделе 3 отражаются персонифицированные сведения о лицах, получавших облагаемые взносами доходы.

Применение пониженных тарифов

В 2022 году субъекты МСП продолжают применять пониженный тариф страховых взносов к той части выплат сотрудникам, которая превышает МРОТ. Это закреплено Федеральным законом от 01.04.2020 № 102-ФЗ и поправками в НК РФ.

Подробнее — в статье « Применение пониженных тарифов в связи с увеличением МРОТ с 01.06.2022г.»

Малые и средние предприятия, числящиеся в реестре МСП, при расчете взносов используют одновременно 2 тарифа:

- базовый — 30% (из них 22% ПФР, 5,1% ФФОМС и 2,9% ФСС) для сумм выплат застрахованным лицам в пределах размера МРОТ;

- пониженный — 15% (10% ПФР, 5% ФФОМС, 0% ФСС) для части выплат, превышающих размер МРОТ.

Подробнее ознакомиться с базовыми, пониженными и льготными ставками можно в статье «Страховые взносы в 2022 году — ставки (таблица)»

Расчет ведется по каждому застрахованному лицу, при этом доход сравнивается с МРОТ по итогам каждого календарного месяца.

При заполнении формы КНД 1151111 таким компаниям и ИП для базы и начислений сверх МРОТ нужно будет использовать новые коды, перечисленные приложении к приказу:

— Базовый:

1) код тарифа плательщика «01» (при заполнении строки 001 Приложений 1 и 2 к Разделу 1);

2) код категории застрахованного лица (Подраздел 3.2.1 Раздела 3):

- НР — для физлиц-российских граждан;

— Пониженный:

1) код тарифа плательщика «20» (при заполнении строки 001 Приложений 1 и 2 к Разделу 1);

2) код категории застрахованного лица (Подраздел 3.2.1 Раздела 3):

- МС — для физлиц-российских граждан;

- ВЖМС – для временно проживающих на территории РФ или временно пребывающих с получением временного убежища иностранцев или лиц без гражданства;

- ВПМС – временно пребывающие иностранные граждане.

Сначала заполняется приложение с базовым тарифом, затем — с пониженным.

Образец заполнения расчета по страховым взносам с пониженными тарифами приведен в статье « РСВ за 4 квартал 2022 года: новая форма и образец заполнения с пониженными тарифами».

Приведем образец заполнения формы КНД 1151111 за 4 квартал 2022 для организации.

Пример

В ООО «Стройтехкомплект» работает директор Владимиров Л.А. с окладом 60000 руб. и бухгалтер Черкашина И.А. с окладом 20000 руб. В целях упрощения предположим, что начисления сотрудникам в каждом месяце не менялись.

«Стройтехкомплект» использует общую систему налогобложения. Предприятие не осуществляет деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции и не является IT — предприятием, поэтому необходимость заполнения приложения 3 отсутствует.

Образец формы кнд 1151111 за 4 квартал 2022, заполненный бухгалтером общества, будет иметь следующий вид:

См. также: » Форма 4 фсс за Ⅳ квартал 2022 года «

Программа по загрузке формы 115111 выдает ошибку по дополнительному тарифу. Отказ в выгрузке и печати. что делать?

г. Благовещенск173 360 баллов

Добрый день!

Версия Налогоплательщика ЮЛ?

Точный текст ошибки?

ЭЦП для отчетности на 2023 год

Получите электронную подпись без посещения госорганов

Здравствуйте! Версия 4.53.

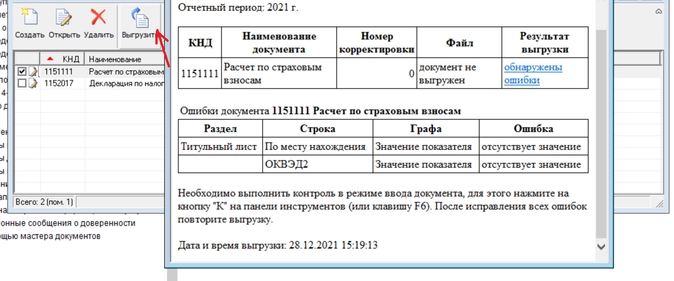

Протокол проверки документов задачи Налоговая отчетность за 1 квартал 2017г. КНД Наименование документа Результат проверки 1151111 Расчет по страховым взносам обнаружены ошибки

Ошибки документа 1151111 Расчет по страховым взносам

Раздел Строка Графа Ошибка По доп.тарифу и доп.соц.обесп

(1)

КБК

отсутствует значение

(1)

КБК

отсутствует значение

Протокол скопировала. Строка 60 и 80 раздела 1. Там можно только выбрать КБК по дополнительному тарифу. Мы его не начисляем. Если не выбрать, выдает ошибку. Не выгружает и не печатает.

Спасибо.

г. Благовещенск173 360 баллов

Удалите подразделы 1.3.1, 1.3.2, 1.3.3, 1.4

Ann-Nancy, спасибо! Сейчас попробую.

Ann-Nancy, 1.3.1 удалила. остальные не добавляла. Все равно не выгружает.

Отправляйте налоговую отчетность прямо из 1С!

г. Благовещенск173 360 баллов

Обновите форму отчета (КНД 1151111) через Сервис — Поиск обновлений в Интернет. После попытаться выгрузить еще раз.

Цитата (Валенок):1.3.1 удалила. остальные не добавляла.

Все равно проверяйте: может быть добавлены случайно.

Ann-Nancy, спасибо, буду пытаться!

Ann-Nancy, еще раз спасибо. Вы единственный человек, который меня поняли и помогли. Еще вчера, после неоднократных обновлений, ничего не получалось. А сегодня большой праздник.

Ведите табель учета рабочего времени по актуальной форме

Ошибки и промахи возможны в любом отчетном документе. Не является исключением и расчет по страховым взносам. Детально рассмотрим, как исправляются различного рода просчеты.

Классификация ошибок в РСВ

Зачастую проблемы возникают еще при формировании отчета в программе 1С. К примеру, не выгружается нулевой расчет по страховым взносам, выдавая ремарку о незаполнении 3-го раздела. Подобные ошибки – просто итог невнимательности бухгалтера, в этом разделе следует очистить все незаполняемые поля формы и протестировать файл. Однако мы рассматриваем не особенности построения отчета, а причины отказа ИФНС в его приеме — возвращаемся к этому вопросу.

Налоговиками разработаны коды ошибок, встречающихся при составлении отчета:

|

Первые цифры кода ошибки |

Содержание ошибки |

|

010 |

Нарушен порядок подачи отчетности |

|

020 |

Неверно указано название файла отчета |

|

030 |

Отчетом не пройден форматный контроль |

|

040 |

Отчет не прошел логический контроль |

|

050 |

Данными отчета не пройдена проверка по справочникам |

Уделим максимум внимания коду 040, поскольку большинство интересующих страхователей неточностей объединены под этим шифром.

Расчет по страховым взносам: код ошибки 0400500003

Уведомление из ИФНС с подобным кодом ошибки говорит о том, что персональные сведения по отдельным сотрудникам не соответствуют данным базы ФНС либо отсутствуют в ней, но при этом несоответствий в суммах взносов не выявлено. Если инспектор указывает только этот шифр ошибки, значит, исправления необходимо внести в третий раздел формы. В приложении к уведомлению ИФНС перечисляет лиц, по данным которых установлены персонифицированные несоответствия (СНИЛС, ФИО, паспорт) и предлагает уточнить их. Что делать страхователю при получении этого документа?

Если ИФНС не принимает Расчет по страховым взносам, а его составитель уверен в правильности указания данных, стоит отправить инспектору копию СЗВ-М с отметкой ПФР или письмо, подтверждающее правдивость представленных сведений, подтвердив их приложенными копиями удостоверяющих личность документов.

Если же составителем РСВ указаны неверные персональные данные, то ему предстоит подать уточненный вариант отчета, иначе страховые взносы этих сотрудников не попадут на их лицевые счета. После выяснения достоверных сведений страхователь составляет уточненный расчет, исправив данные подраздела 3.1 и 3.2.

Пример 1.

Налоговая не принимает Расчет по страховым взносам — не найден СНИЛС в базе ИФНС. Бухгалтер установил причину – информация по вновь принятому работнику подана достоверно, но пока не имеется в ресурсе налоговой. Бухгалтеру необходимо письменно подтвердить достоверность представленной информации в ИФНС, приложив к письму копию СНИЛС, уточненный расчет при этом подавать не надо.

Пример 2.

Сотрудник изменил фамилию, а бухгалтер указал устаревшие сведения в РСВ за 9 месяцев 2018. Установив допущенную неточность, он подает корректировочную форму, в которой вносит изменения в подраздел 3.1 и 3.2, но, так как величины доходов и начисленных взносов в первом экземпляре абсолютно верны, другие исправления в отчет не вносятся.

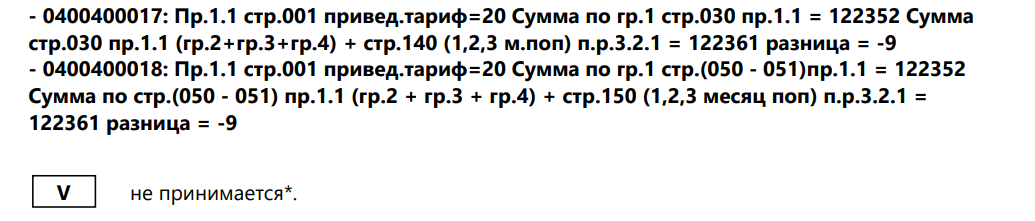

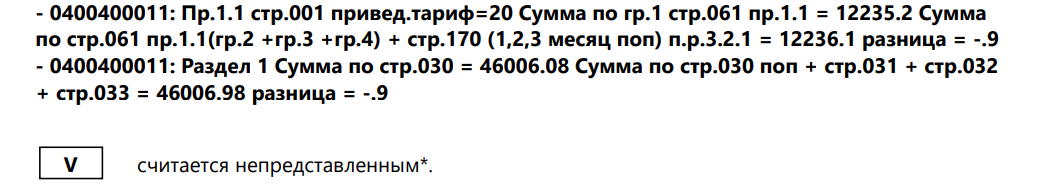

Ошибка 0400400011 в расчете по страховым взносам

Уведомление ИФНС о наличии в отчете ошибки 0400400011 свидетельствует о том, что в нем нарушено равенство показателей суммы отчислений, т.е. данные первого и третьего разделов не совпадают. Привести к подобной ошибке, в частности, могут следующие ситуации:

-

Имеются расхождения между ФИО и СНИЛС, указанных в 3-м разделе;

-

Совпадения номера СНИЛСа у нескольких сотрудников;

-

Некорректное отображение отчетных данных (ошибочно внесены отрицательные значения, либо с расхождением в несколько копеек);

-

В расчете по страховым взносам нет уплаты;

-

ПФР не передал необходимую информацию для проверки данных в ФНС.

При наличии ошибки 0400400011 подача корректировочной формы обязательна. Для исправления неточности и восстановления равенства между контрольными цифрами обоих разделов, необходимо сначала найти причину, поскольку детали несоответствия налоговики обычно не сообщают. Поэтому придется:

-

Проверить персональные данные, отраженные в 3-м разделе на достоверность, для чего можно воспользоваться «Личным кабинетом» юрлица или ИП на сайте ФНС;

-

Сравнить величины сводных данных 1-го раздела с суммами в 3-м разделе вплоть до копейки (погрешность в округлении может стать причиной отказа в приеме отчета). Ошибка 0400400011 может возникнуть по разным причинам, но чаще всего становится следствием статистических несовпадений отчетных значений с разницей в несколько копеек. Бухгалтеру следует проявить недюжинную внимательность, чтобы определить несовпадения и избавиться от ошибки (лучше задействовать специальные сервисы для проверки корректности на сайте ФНС: «TESTER», «Налогоплательщик ЮЛ»).

При обнаружении суммарного несоответствия, необходимо:

-

удостовериться в правильности подсчетов сумм 1-го раздела;

-

проверить, все ли сотрудники включены в 3-й раздел расчета;

-

проверить правильность расчета взносов персонально по каждому работнику, а также все ли выплаты учтены в отчете.

После внесения исправлений проверенный уточненный отчет представляют в ИФНС. Таким образом, подача корректировок является обязательной при выявлении неправильных или неполных сведений, переданных в инспекцию, а также при обнаружении ошибки, повлекшей искажение суммы взносов к уплате.

Специализация: Гражданское, земельное, трудовое, уголовное право

Имеет более 15 лет юридического стажа в крупных холдингах Юга России.

Обладает опытом в области договорной и претензионной работы, мирного разрешения споров, судебного взыскания долгов и оспаривания прав на имущество.

Какие разъяснения по отказам ФНС на форму РСВ можно получить? Как проверить наличие ошибок? Рассказываем в статье.

Из ФНС приходят отказы с формулировками:

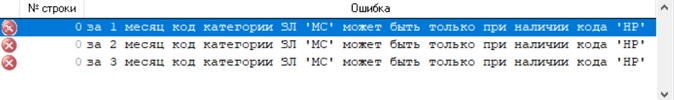

Что означают ошибки. Данные ошибки говорят о том, что в базе ФНС не сходятся суммы, указанные в Приложении 1 к Разделу 1 (нарастающий итог с начала года), с суммой значений за 3 месяца из Приложения 1 и соответствующих значений по всем сотрудникам за предыдущие периоды. Данные проверки реализованы на основании Письма ФНС России от 05.03.2022 № БС-4-11_2740@.

Все перечисленные в письме проверки реализованы в сервисе.

Аналоги ошибок. Аналогом указанных ошибок, полученных от ФНС, у нас являются предупреждения типа:

- Разница сумм (050(2) + 050(3) + (050(4)) — ((051(2) + 051(3) +051(4))’значение’ должна быть равна сумме 150 (1месяц) + 150 (2 месяц) + 150 (3 месяц) по всем сотрудникам с кодами «значение» в разделе 3.

- И другие с подобным текстом.

Как проверить наличие ошибок

Убедитесь, что отчеты за предыдущие периоды были сданы через Контур.Экстерн и приняты или находятся на обработке в ФНС.

- Войдите в черновик текущего периода и перенесите данные прошлых периодов, нажав на кнопку «Перенести данные» в левом нижнем углу. Затем в разделе 3 переведите все поля в режим авторасчета сумм с помощью кнопки «Действия».

- Суммы в приложениях к Разделу 1 приведите в соответствие с Разделом 3. Можно воспользоваться автоматическим расчетом разделов.

- Перед отправкой проверьте отчет.

Сверки сумм между 3 и 1 разделами происходят только в том случае, если отчет исходный (на титуле «номер корректировки = 0»). Если отчет корректирующий, можно на время проверки изменить его признак, а после проверки вернуть признак корректировки. - Если данные во всех периодах актуальны, проверки пройдены, внутри сервиса нет ошибок и предупреждений, но поступает уведомление об отказе (уточнении) с формулировками, указанными выше, вопрос о расхождениях в базе нужно уточнить в ФНС.

РСВ — сложный документ, и при его заполнении высока вероятность допущения ошибок. Для их обнаружения разработаны специальные программы.

Проверка РСВ на ошибки: способы

Проверить РСВ на ошибки (в контрольных соотношениях между различными показателями) можно платно и бесплатно.

Платные способы

Инструментарий для проверки зачастую включен в состав платной бухгалтерской программы (такой как 1С).

Есть различные онлайн-сервисы, которые за вознаграждение знакомят пользователя с результатами проверки, которая может и не показать ошибок.

При этом бывает так, что сервис выдает сообщение вида «ошибки есть» или «ошибок нет», не информируя пользователя о деталях. Практической пользы от этого налогоплательщику минимум: для него важно исправить конкретные ошибки при их наличии.

Бесплатные способы

Нужно задействовать программы, разработанные ФНС и доступные для загрузки всеми желающими — «Налогоплательщик ЮЛ» и Tester.

Их преимущество — как раз в детализации ошибок, если они обнаруживаются.

Рассмотрим, как использовать эти бесплатные программы на практике.

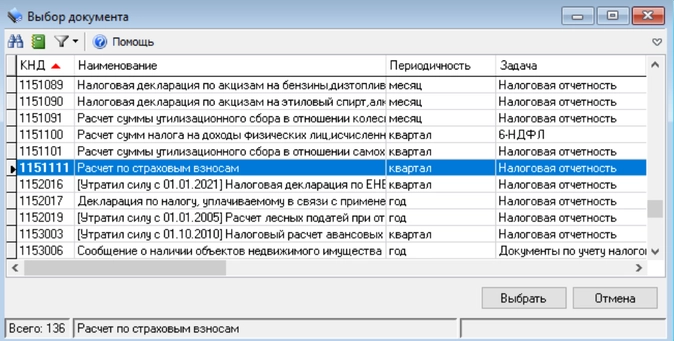

Как проверить РСВ через «Налогоплательщик ЮЛ»

«Налогоплательщик ЮЛ» разработана ФНС для формирования отчетности ИП и юрлицами. Эта программа создает отчетность в виде файлов XML, чем и позволяет редактировать файлы в данном формате, подготовленные с помощью других программ. При работе с файлами отчетности проверка контрольных соотношений идет за счет встроенных в программу инструментов.

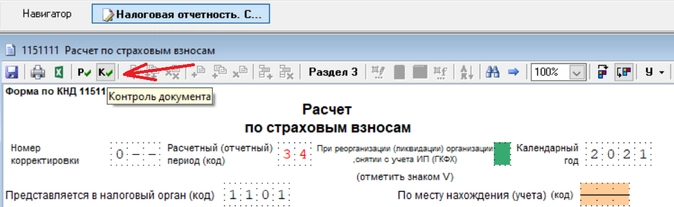

Использовать эти инструменты можно разными способами. Например — через окно заполнения отчета.

Важный нюанс: на компьютере должна стоять самая свежая версия «Налогоплательщика ЮЛ». В ней будут учтены актуальные контрольные соотношения по отчетности — в том числе по РСВ.

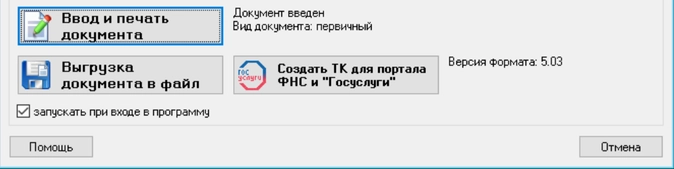

Условимся, что мы создаем отчет непосредственно через «Налогоплательщик». Можно по такому алгоритму.

1. Запускаем форму заполнения отчета.

Открываем программу, выбираем пункт меню «Документы», далее — «Ввод с помощью мастера».

Затем нажимаем кнопку «Документ», и дожидаемся загрузки нижеследующего окна, где выбираем РСВ (форма КНД 1151111):

Далее выбираем отчетный период, затем нажимаем на «Ввод и печать». Откроется окно заполнения формы:

2. Заполняем и проверяем документ.

Для начала — заполняем. А затем проверяем с помощью специальной кнопки «Контроль»:

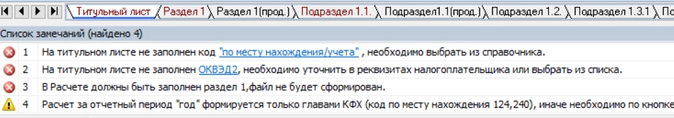

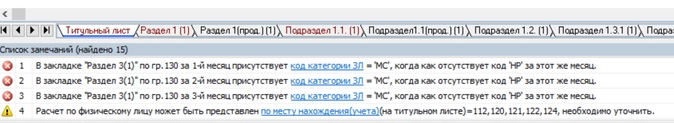

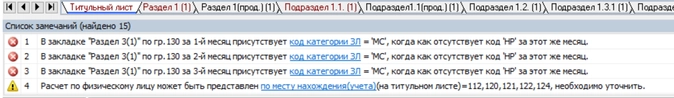

Дожидаемся его окончания. Если ошибки будут найдены, то программа отобразит их в нижней части окна («Список замечаний»):

Критические ошибки по «Контролю» отмечаются красным кружком с крестиком внутри. Без их исправления РСВ не примут.

Есть также не критические (как правило) ошибки, которые, вместе с тем, могут помешать ФНС принять отчетность. Их «Контроль» отмечает желтым треугольником с восклицательным знаком. «Желтые» ошибки сопровождаются пояснением «необходимо уточнить».

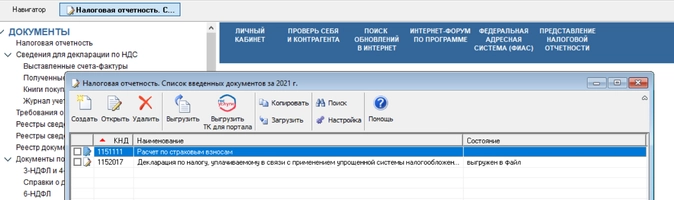

Обеспечить проверку расчета через «Налогоплательщика» можно и другими способами — не только кнопкой «Контроль». Если сохранить заполненный РСВ (безотносительно нажатия кнопки «Контроль»), то он появится в списке документов раздела «Налоговая отчетность» программы. Автоматический контроль проводится непосредственно при сохранении отчета в программе (но при желании можно пропустить его).

Если попытаться выгрузить сохраненный РСВ во внешний файл в формате XML, то программа не даст это сделать, если в нем будут ошибки. Появится окно, где пользователю будет предложено задействовать знакомую кнопку «Контроль».

Альтернатива применению инструмента «Контроль» в «Налогоплательщике» — программа Tester, также разработанная ФНС.

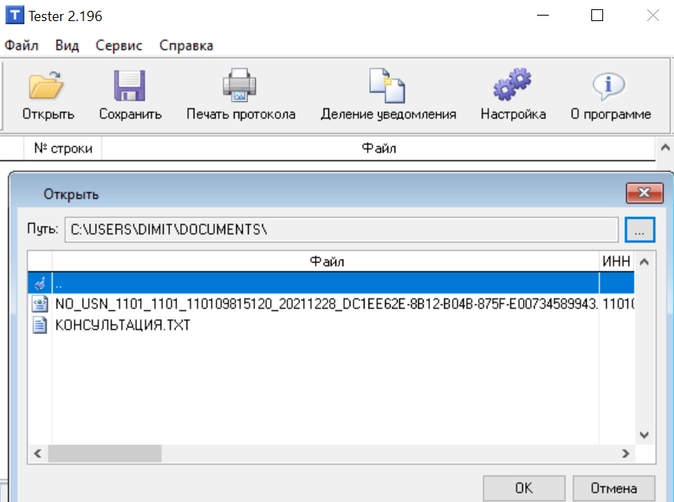

Как проверить РСВ через Tester

Эта программа предназначена для проверки отчетов в виде тех же файлов XML — в том числе созданных с помощью «Налогоплательщика».

Несмотря на то, что «Налогоплательщик» не дает выгрузить отчетность с ошибками во внешний файл, Tester может найти ошибки даже в корректном — прошедшем «Контроль», файле. Дело в том, что на момент выгрузки такого файла из «Налогоплательщика» могут действовать одни контрольные соотношения, установленные нормативными актами, а после — совсем другие. Актуальная версия программы Tester учтет последние и проверит файл на предмет соответствия им.

Таким образом, первая задача пользователя, намеревающегося подготовить правильный РСВ — загрузить самую свежую версию программы. Размещена она на сайте ФНС России. Работаем так.

1. Зайти на страницу программы Tester.

Нажать на «Загрузить» напротив инсталляционного файла.

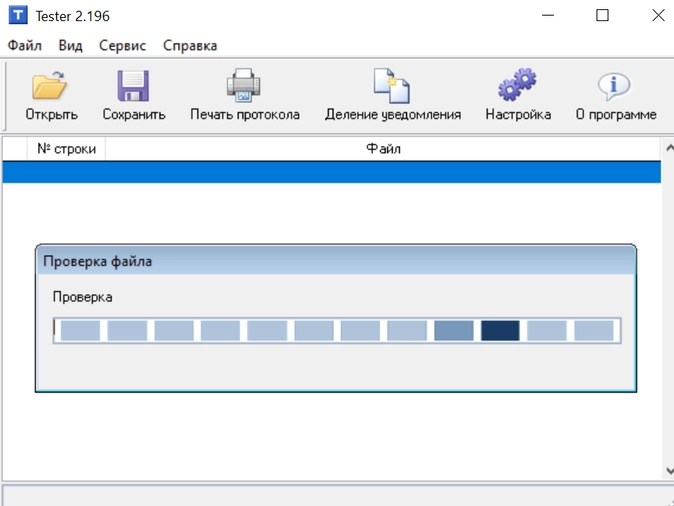

Далее — установить, запустить программу. Затем — осуществить проверку отчетности по следующему алгоритму:

2. Нажать на «Открыть» в меню программы, выбрать папку, где размещен файл отчетности в формате.

3. Выбрать файл, дождаться завершения проверки.

Если ошибок нет — в окне появится соответствующее сообщение.

Отметим, что программа Tester проверяет только контрольные соотношения в чистом виде, обнаруживая ошибки, идентичные тем, что соответствуют «красным» неточностям по «Контролю».

То есть, в программе Tester при проверке файла, в котором «Контроль» нашел и «красные» и «желтые» ошибки, будут отображаться только «красные».

Tester можно рекомендовать к применению, если только на компьютере по каким-либо причинам нельзя поставить «Налогоплательщика». По возможности следует задействовать все же функционал «Контроля», который приспособлен к отображению «желтых» ошибок.

Быстрые ответы на ваши вопросы

- Какие бывают программы для проверки РСВ на ошибки?

Платные и бесплатные. Первые не всегда достаточно детализируют результаты проверки (если это онлайн-сервисы). В числе вторых — «Налогоплательщик ЮЛ» и Tester, разработанные ФНС. Они наглядно отображают ошибки.

- Что учесть при использовании бесплатного ПО?

Следует задействовать актуальные версии программ (учитывающие изменения в контрольных соотношениях). В Testere показываются только «красные» ошибки, «желтые» не отображаются — в отличие от «Налогоплательщика» (функция «Контроль»).

Расчет по страховым взносам сдают все организации и ИП с работниками. Мы расскажем, в какие сроки сдается расчет, куда направляется, можно ли сдавать его на бумаге и представлять ли «нулевой» расчет. А также покажем образец заполнения отчета.

Онлайн‑бухгалтерия без авралов и рутины

Ведите учет в удобной онлайн-бухгалтерии: учет, расчет зарплаты и пособий, отправка отчетности в ФНС, СФР, Росстат.

Попробовать

Кто сдает РСВ

Расчет по страховым взносам сдают все, кто производит выплаты физлицам: организации и обособленные подразделения, индивидуальные предприниматели и физлица без статуса ИП. Обязательно сдайте расчет, если у вас есть застрахованные лица:

- сотрудники, оформленные по трудовым договорам;

- сотрудники, оформленные по гражданско-правовым договорам (договор подряда, договор оказания услуг);

- директор организации, даже если с ним не заключен трудовой договор и он является единственным учредителем.

Если работодатель в отчетном квартале не начислял зарплату, то все равно обязан сдать отчет в нулевом формате — титульный лист и пустые разделы 1, 1.1, 1.2. В разделе 3 укажите данные директора и физлиц, в пользу которых не было начислений. Если отчет не сдать, налоговая назначит штраф 1 000 рублей и может заблокировать расчетный счет.

ИП без сотрудников, которые не являются страхователями, могут не сдавать расчет по взносам. Даже нулевой в этом случае не потребуется.

Когда и куда сдавать расчет по страховым взносам

РСВ — квартальный отчет в налоговую инспекцию. Сдавайте расчет не позднее 30 числа месяца, который идет за отчетным периодом. Отчетные периоды по страховым взносам — это квартал, полугодие, девять месяцев и календарный год. Расчет, который мы сдаем, включает показатели с начала года по конец отчетного квартала. То есть РСВ за второй квартал включает данные за полгода, а за третий квартал — данные за 9 месяцев. Сроки сдачи расчета следующие:

- за 1 квартал — 4 мая 2022;

- за 2 квартал (полугодие) — 1 августа 2022;

- за 3 квартал (9 месяцев) — 31 октября 2022;

- за 4 квартал (2022 год) — 30 января 2023.

В случае, когда день сдачи выпадает на выходной или праздник, срок переносится на следующий ближайший рабочий день. Это можно увидеть на примере отчета за 1 квартал 2022 года. Срок сдачи 30 апреля приходится на субботу, а за ним идут майские праздники, поэтому дата откладывается до первого рабочего дня в мае — 4 мая.

Авторасчет зарплаты, НДФЛ и взносов в несколько кликов. Отпускные, пособия, удержания. Платежки и отчеты онлайн.

Попробовать бесплатно

Днем сдачи расчета считается день, в который вы передали налоговому инспектору отчет и получили печать о приеме на втором экземпляре. При отправке почтой — день, когда почта приняла пакет и проштамповала его. При отправке средствами телекоммуникации — день, когда ваш оператор ТКС зафиксировал отправку расчета.

Индивидуальные предприниматели и прочие физлица сдают расчеты в налоговую по месту жительства. Организации и обособленные подразделения, которые выплачивают зарплату сотрудникам или исполнителям, отчитываются по месту своего нахождения.

Способы сдачи расчета

Расчет по страховым взносам можно сдать на бумаге «руками» в налоговой или по почте, но только если численность получателей выплат за отчетный период не выше 10 человек. Иначе компании грозит штраф за нарушение формата.

Если в отчетном периоде численность получателей выплат более 10 человек — сдайте электронный расчет через интернет с использованием усиленной квалифицированной электронной подписи.

Надо ли сдавать нулевки

Расчет полагается сдавать даже если деятельность в отчетном периоде не велась. Отсутствие деятельности и выплат физлицам, отсутствие движений по счетам — не отменяет обязанности по сдаче расчета. Просто в такой ситуации в налоговую сдается нулевой расчет.

В нем заполняется:

- Титульный лист;

- Раздел 1 (без приложений). В строке 001 указывается код «2». В строках «в том числе за последние три месяца» проставляются нули. Все остальные строки заполняются в стандартном порядке;

- Раздел 3. В подразделе 3.1 указываются данные каждого физлица. Поле 010 остается пустым. В строках подраздела 3.2 раздела 3 проставляются прочерки.

От нулевого отчета освобождены только ИП без сотрудников, которые в отчетном периоде не производили выплат физлицам и не уплачивали страховые взносы.

Штрафы за нарушения при сдаче расчета

За нарушение формата сдачи, когда организация с числом сотрудников более 10 человек сдает расчет на бумаге, налоговая назначает штраф 200 рублей.

Если допущены ошибки в расчете (неверные персональные данные или расхождение показателей) налоговая пришлет уведомление об ошибках с просьбой исправить расчет. Для отправки скорректированного расчета у страхователя есть 5 рабочих дней с даты отправки электронного уведомления или 10 рабочих дней с даты отправки бумажного уведомления. При нарушении этих сроков расчет будет считаться непредставленным, это грозит штрафом 5% от суммы взносов к уплате.

За несдачу расчета в течение 20 рабочих дней после завершения сроков его подачи операции по счетам могут быть приостановлены.

При опоздании со сдачей расчета налоговая будет штрафовать страхователя каждый полный или неполный месяц просрочки на сумму 5% от взносов к уплате. Общая сумма штрафа не может быть меньше 1 000 рублей и больше 30% от суммы взносов к уплате. За несдачу нулевого отчета штраф составит 1 000 рублей.

Штрафы распределяются в бюджеты государственных внебюджетных фондов в тех же пропорциях, что и тарифы страховых взносов 30%. Например, от 1 000 рублей в бюджет ПФР будет направлено 733,33 рубля (22 / 30 × 1 000).

Новая форма РСВ с отчета за 1 квартал 2022 года

Форма расчета по страховым взносам в 2022 году обновлена приказом ФНС России от 06.10.2021 № ЕД-7-11/875@. Форма имеет номер по КНД — 1151111. Подробная инструкция по заполнению РСВ есть в Приложении № 2 к приказу. Заполнение формы потребует аккуратности и внимания, так как ошибки в расчете могут привести к штрафам и необходимости заново сдавать РСВ.

Основные изменения в расчете коснулись оформления бланка. Он стал проще и сократился почти на 1/3. Разберем нововведения подробнее:

- Титульный лист. Убрали сведения о виде экономической деятельности. Обратите внимание, что ФНС будет проверять право на применении пониженных тарифов по взносам, опираясь на основной код ОКВЭД, указанный в ЕГРЮЛ (ЕГРИП).

- Приложения 3 и 4 исключены из расчета, а у оставшихся поменялась нумерация. Из РСВ удалили «Расходы по обязательному социальному страхованию на ВНиМ и расходы, осуществляемые в соответствии с законодательством РФ» (приложение 3), а также «Выплаты, произведенные за счет средств, финансируемых из федерального бюджета» (приложение 4). Приложение 5.1 для ИТ-компаний теперь имеет номер 3, а приложение 6 для НКО — номер 4.

- Исключили ряд строк. Из первого раздела убрали строки 120-123, в которых отражалась сумма превышения расходов над исчисленными взносами. Из приложения 2 к первому разделу убрали признак выплат (строка 002), расходы на выплату страхового обеспечения (строка 070) и сумму превышения расходов над исчисленными взносами (строка 090).

- Новые коды тарифа плательщика и коды категорий застрахованных лиц. Плательщики взносов, получившие статус участников проекта по ФЗ от 29.07.2017 № 216-ФЗ будут проставлять код тарифа «23». Коды категорий застрахованных лиц следующие: «ИНТЦ» — физические лица; «ВЖТЦ» — лица из числа иностранных граждан или лиц без гражданства, временно проживающие в РФ, а также временно пребывающие беженцы; «ВПТЦ» — иностранцы или лица без гражданства, временно пребывающие в РФ. Субъекты МСП, которые работают в сфере общепита и соответствуют условиям из письма ФНС от 19.10.2021 № БС-4-11/14783@, будут указывать код тарифа «24» и следующие коды категорий застрахованных лиц: «ОВЭД» — физические лица; «ВЖОВ» — лица из числа иностранных граждан или лиц без гражданства, временно проживающие в РФ, а также временно пребывающие беженцы; «ВПОВ» — иностранцы или лица без гражданства, временно пребывающие в РФ.

Любые отчеты онлайн

Сдать отчет или корректировку через Контур.Бухгалтерию очень просто! Автозаполнение, система подсказок, проверка.

Узнать больше

Как заполнять РСВ

Поля в расчете заполняйте слева направо, начиная с первого знакоместа. Показатели денежных сумм указывайте в рублях и копейках. Если заполняете расчет вручную, используйте чернила синего, черного или фиолетового цвета. Если заполняете расчет на компьютере, используйте заглавные печатные буквы, шрифт Courier New размер шрифта — 16-18, при отсутствии показателей ставить прочерки и нули не нужно. При отсутствии показателей ставьте в ячейках нули (для сумм) или прочерки (для текста). При заполнении на компьютере можно ничего не ставить.

Уволенные в отчете РСВ указываются в разделе 3 расчета: в нем перечисляются все лица, в пользу которых в отчетном периоде были выплаты, и уволенные в предыдущем отчетном периоде сотрудники. Признак застрахованного лица по уволенным сотрудникам «1» тоже нужно указать.

После заполнения расчета пронумеруйте страницы сквозным образом, вне зависимости от отсутствия заполняемых разделов или их количества. В конце статьи приводим образец заполненного расчета для организации с двумя сотрудниками.

Как заполнить РСВ автоматически

Если вы ведете кадровый учет и начисляете зарплату в бухгалтерской программе или веб-сервисе, то отчет сформируется автоматически. Контур.Бухгалтерия — пример облачного сервиса для ведения бухучета, начисления зарплаты и отправки отчетности. Здесь вы можете отправить РСВ в налоговую прямо из сервиса. Проверка расчета перед отправкой делается автоматически.

Пример заполнения РСВ организации с двумя сотрудниками

Заполнение титульного листа за различные отчетные (расчетные) периоды практически не различается. Единственное отличие — код отчетного периода. В первом квартале это код «21», во втором квартале — «31», в третьем квартале — «33» а в четвертом квартале — «34». Для реорганизации и ликвидации предусмотрены другие коды.

В поле «Календарный год» укажите, за какой год подготовили расчет. Впишите свои ИНН и КПП, данные налоговой инспекции. В поле «Среднесписочная численность» укажите число, рассчитанное по правилам, утвержденным указаниями по заполнению формы № П-4, утвержденных приказом Росстата от 24.11.2021 № 832. Далее укажите свой номер телефона и количество страниц в отчете.

В первом разделе указывайте общие показатели по суммам взносов к уплате. В строке 010 впишите коде ОКТМО муниципального образования, на территории которого уплачиваете взносы. Далее укажите КБК по каждому виду страховых взносов и суммы взносов по этим КБК нарастающим итогом с начала года. Дополнительно выделите суммы за три последних месяца.

В строке 001 укажите код применяемого тарифа. Код «20» для субъектов МСП, применяющих пониженные тарифы, код «22» для IT-сферы и прочие, указанные в приложении 5 к Порядку заполнения.

В подразделе 1.1 содержится расчет облагаемой базы по пенсионным взносам и сумм взносов на пенсионное страхование. По строке 010 укажите общее количество застрахованных лиц, по строке 020 укажите количество лиц, с выплат которым исчислены взносы, а в строке 021 — тех, выплаты которым превысили предельную базу.

Веб‑сервис для малого бизнеса

Автоматизируйте работу с сотрудниками, сдавайте отчеты и ведите учет в Контур.Бухгалтерии без авралов и рутины.

Попробовать бесплатно

Далее по строкам укажите начисленные выплаты, суммы, исключенные из базы, и расходы, принимаемые к вычету. Базу для расчета взносов на ОПС впишите в строку 050. По строке 051 укажите базу в размерах, которые превышают предельную величину (п. 3–6 ст. 421 НК). По строке 060 укажите исчисленные пенсионные взносы.

При заполнении РСВ субъектом малого бизнеса применяются пониженные тарифы страховых взносов. Выплаты в пределах МРОТ облагаются по стандартным ставкам, а все сверху по пониженным. Чтобы это учесть, нужно заполнить два подраздела 1.1.

Для стандартной ставки 22 % с выплат в пределах МРОТ с кодом 01.

Для пониженой ставки 10 % с выплат сверх МРОТ — код 20.

В подразделе 1.2 представлен расчет облагаемой базы и сумм взносов на ОМС. Порядок заполнения практически полностью аналогичен подразделу 1.1. Чтобы учесть снижение ставки по взносам с выплат сверх МРОТ, нужно заполнить два подраздела 1.2

В приложении 2 отражаются взносы на случай временной нетрудоспособности и материнства. С выплат сверх МРОТ они не исчисляются, поэтому понадобится снова два экземпляра приложения.

Третий раздел заполняйте на каждого работника, который застрахован в системе обязательного пенсионного страхования. Количество разделов 3 должно быть равно числу сотрудников. При этом неважно, были ли в отчетном периоде начисления в отношении этого сотрудника.

Строка 010 заполняется только при аннулировании ранее представленных сведений. В строках 020-110 укажите персональные данные физлица. В графе 130 проставьте код категории застрахованного лица согласно приложению 7. В графе 140 укажите сумму выплат за первый второй и третий месяцы отчетного периода. В графе 150 посчитайте базу для расчета пенсионных взносов в рамках предельной величины, в графе 160 — выплаты по договорам ГПХ, а в графе 170 — сумму страхвзносов.

Веб‑сервис для малого бизнеса

Автоматизируйте работу с сотрудниками, сдавайте отчеты и ведите учет в Контур.Бухгалтерии без авралов и рутины.

Попробовать бесплатно

При применении пониженных тарифов для МСП этот раздел также следует заполнять в двух экземплярах, применяя разные коды застрахованных лиц.

Сдавайте РСВ с Контур.Бухгалтерией. Формы в сервисе обновляются своевременно, а отчеты формируются автоматически на основе данных о зарплате. Избавьтесь от рутины, легко ведите учет, начисляйте зарплату и сдавайте отчетность с Контур.Бухгалтерией. Первые 5 дней работы в сервисе бесплатны для всех новых пользователей.

Отчетность, учет, зарплата в удобном сервисе

Сдавайте РСВ и другие отчеты, ведите учет, платите налоги и зарплату в Контур.Бухгалтерии. Сервис сам рассчитает суммы и заполнит формы.

Попробовать бесплатно

Татьяна, добрый день.У нас программа 1 С Бухгалтерия.

Уведомление об отказе в приеме налоговой декларации (расчёта)

и (или) о том, что расчёт считается непредставленным

Налоговый орган ИФНС России № 31 по г.Москве (7731) уведомляет, что

(наименование и код налогового органа)

77 / 77

(полное наименование организации, ИНН/КПП; Ф.И.О. индивидуального предпринимателя (физического лица, не являющегося индивидуальным предпринимателем), ИНН (при наличии))

30.10.2019 в 16.10.26 направлен файл NO_RASCHSV_7731_7731_7730554170773101001_20191030_bcd3910a-4520-4989-81e0-59397da3ab20, PD_NORASCHSV_7730554170773101001_7730554170773101001_1AK_20191030_474927e3f68fb9c82b120821dd56393a

(наименование файла)

в налоговый орган ИФНС России № 31 по г.Москве (7731) , который поступил 30.10.2019.

(наименование и код налогового органа)

Расчет по страховым взносам КНД 1151111, первичный, код периода: 33 2019 г.

(наименование налоговой декларации (расчёта), вид документа, отчетный период, отчетный год)

I. По основаниям, предусмотренным пунктом 28 Административного регламента ФНС России, утвержденного приказом Минфина России от 02.07.2012 № 99н:

(перечень выявленных нарушений)

— 0000000002: Декларация (расчет) содержит ошибки и не принята к обработке

Файл NO_RASCHSV_7731_7731_7730554170773101001_20191030_bcd3910a-4520-4989-81e0-59397da3ab20:

— 0400400011: Пр.1.1 стр.001 привед.тариф=1 Сумма по гр.1 стр.061 пр.1.1 = 2296063.96 Сумма по гр.2 стр.061 пр.1.1 + стр.240 (1,2,3 месяц поп) п.р.3.2.1 = 2303262.99 разница = -7199.03

— 0400400017: Пр.1.1 стр.001 привед.тариф=1 Сумма по гр.1 стр.030 пр.1.1 = 19307694.16 Сумма по гр.2 стр.030 пр.1.1 + стр.210 (1,2,3 м.поп) п.р.3.2.1 = 19340417.02 разница = -32722.86

— 0400400018: Пр.1.1 стр.001 привед.тариф=1 Сумма по гр.1 стр.(050 — 051)пр.1.1 = 10436654.31 Сумма по гр.2 стр.(050 — 051)пр.1.1 + стр.220 (1,2,3 месяц поп) п.р.3.2.1 = 10469377.17 разница = -32722.86

не принимается*.

II. По основаниям, предусмотренным пунктом 7 статьи 431 Налогового кодекса Российской Федерации:

(перечень оснований)

#21

![]()

tov_Mayor

-

- Пользователи

-

- 5 сообщений

Новичок

- Защита от ботов:3468-7797-54-913

Отправлено 17 April 2023 — 10:49

код на титульном 120

есть наемные по другой деятельности

контоль показывает все ОК

- Наверх

#22

![]()

ShakeevaMK

ShakeevaMK

-

- Модераторы

-

- 43 сообщений

Продвинутый пользователь

Отправлено 17 April 2023 — 10:59

код на титульном 120

есть наемные по другой деятельности

контоль показывает все ОК

В соответствии с письмом ФНС России от 25.12.2017 № ГД-4-1126372@ за отчетные периоды первый квартал, полугодие, девять месяцев календарного года в Расчете указывается код места представления «120», а за расчетный период календарный год в Расчете указывается код места представления «124».

В случае формирования за 4 кв. по коду 120 программа формирует предупреждение в виде «Раздел 2 и Приложение 1 к нему формируется только ГКФХ (код по месту нахождения на тит.листе 124,240)»

- Наверх

#23

![]()

tov_Mayor

tov_Mayor

-

- Пользователи

-

- 5 сообщений

Новичок

- Защита от ботов:3468-7797-54-913

Отправлено 17 April 2023 — 17:32

код на титульном 120

есть наемные по другой деятельности

контоль показывает все ОК

В соответствии с письмом ФНС России от 25.12.2017 № ГД-4-1126372@ за отчетные периоды первый квартал, полугодие, девять месяцев календарного года в Расчете указывается код места представления «120», а за расчетный период календарный год в Расчете указывается код места представления «124».

В случае формирования за 4 кв. по коду 120 программа формирует предупреждение в виде «Раздел 2 и Приложение 1 к нему формируется только ГКФХ (код по месту нахождения на тит.листе 124,240)»

Спасибо, уже разобрался

- Наверх

#24

![]()

arxiv

arxiv

-

- Пользователи

-

- 1 сообщений

Новичок

- Защита от ботов:3468-7797-54-913

Отправлено 20 April 2023 — 18:33

Можно ли сделать чтобы данные из персонифицированных сведений (ЛЮДИ И ЗАРПЛАТЫ ЛЮДЕЙ) за 3 месяца собирались в РСВ?

- Наверх

#25

![]()

ShakeevaMK

ShakeevaMK

-

- Модераторы

-

- 43 сообщений

Продвинутый пользователь

Отправлено 21 April 2023 — 05:03

Можно ли сделать чтобы данные из персонифицированных сведений (ЛЮДИ И ЗАРПЛАТЫ ЛЮДЕЙ) за 3 месяца собирались в РСВ?

Функционал в рамках заказа ФНС России. Отсутствует заказ, возможность.

- Наверх

#26

![]()

prezent

prezent

-

- Пользователи

-

- 2 сообщений

Новичок

- Защита от ботов:3468-7797-54-913

Отправлено 21 April 2023 — 09:41

Столкнулся с проблемой.

В программе Налогоплательщик сумма страховых взносов и КБК по доп. тарифу отображены в разделе 1 графы 050 и 040 соответственно, а в печатной форме выводится в 070 и 060.

Версия программы 4.81.

Как это исправить?

- Наверх

#27

![]()

ShakeevaMK

ShakeevaMK

-

- Модераторы

-

- 43 сообщений

Продвинутый пользователь

Отправлено 21 April 2023 — 10:07

Столкнулся с проблемой.

В программе Налогоплательщик сумма страховых взносов и КБК по доп. тарифу отображены в разделе 1 графы 050 и 040 соответственно, а в печатной форме выводится в 070 и 060.

Версия программы 4.81.

Как это исправить?

Обновить до 4.81.3

качать:

или

где реализован доработанный шаблон печати

- Наверх

#28

![]()

Ольга Ольга

Ольга Ольга

-

- Пользователи

-

- 5 сообщений

Новичок

- Защита от ботов:3468-7797-54-913

Отправлено 21 April 2023 — 18:53

Здравствуйте! Программа НП ЮЛ 4.81.3 считает пониженный тариф для МС на суммы сверх МРОТ 15% вместо 15,1%…. Сроки уже поджимают. Как решить эту проблему? Спасите, пожалуйста!

- Наверх

#29

![]()

Ольга Ольга

Ольга Ольга

-

- Пользователи

-

- 5 сообщений

Новичок

- Защита от ботов:3468-7797-54-913

Отправлено 21 April 2023 — 19:07

Здравствуйте! НП ЮЛ 4.81.3 неправильно считает страховые взносы для МС сверх МРОТ по дополнительному тарифу (код 20) — 15% , а нужно 15,1%

Скажите , пожалуйста, когда ждать исправления? Сроки поджимают

- Наверх

#30

![]()

Ser5859

Ser5859

-

- Пользователи

-

- 3 сообщений

Новичок

- Защита от ботов:3468-7797-54-913

Отправлено 21 April 2023 — 19:23

добрый вечер, при загрузке отчета выдала ошибки, при чем на всех декларация и отчетах одно и тоже

Расчет по страховым взносам, КНД: 1151111, 21 2023 года, номер корректировки 0

0000000002-Декларация (расчет) содержит ошибки и не принята к обработке

0400100001-Не найден плательщик по ИННКПП,

представленным в файле 0400100001-По ИНН/КПП не найден НП

в чем причина может быть???

- Наверх

#31

![]()

Ser5859

Ser5859

-

- Пользователи

-

- 3 сообщений

Новичок

- Защита от ботов:3468-7797-54-913

Отправлено 21 April 2023 — 19:25

Для снт какую заполнять документацию при общей системе налогообложения

Оказываем поддержку по эксплуатации программы Налогоплательщик ЮЛ. Рекомендуем обратиться в налоговый орган.

- Наверх

#32

![]()

ShakeevaMK

ShakeevaMK

-

- Модераторы

-

- 43 сообщений

Продвинутый пользователь

Отправлено 24 April 2023 — 05:22

добрый вечер, при загрузке отчета выдала ошибки, при чем на всех декларация и отчетах одно и тоже

Расчет по страховым взносам, КНД: 1151111, 21 2023 года, номер корректировки 0

0000000002-Декларация (расчет) содержит ошибки и не принята к обработке0400100001-Не найден плательщик по ИННКПП,

представленным в файле 0400100001-По ИНН/КПП не найден НП

в чем причина может быть???

Вопрос в адрес налогового органа, куда представлены документы для уточнения, стоите ли вы там на учете, администрирует ли он ваши налоги.

- Наверх

#33

![]()

Ольга Ольга

Ольга Ольга

-

- Пользователи

-

- 5 сообщений

Новичок

- Защита от ботов:3468-7797-54-913

Отправлено 24 April 2023 — 07:08

Здравствуйте! НП ЮЛ 4.81.3 неправильно считает страховые взносы для МС сверх МРОТ по дополнительному тарифу (код 20) — 15% , а нужно 15,1%

Скажите , пожалуйста, когда ждать исправления? Сроки поджимают

Ошибки:

1. [583] В закладке «Раздел 3(1)» сумма страховых взносов за 1-й месяц по гр.170 не равна произведению базы по гр.150 и тарифу по коду категории ЗЛ по гр.130 (допускается погрешность 1 коп. за один из месяцев).

13168.11=13080.9

Речь идёт о сумме 87206, я вношу сумму взносов 87206х15,1%=13168,11, а программа во время проверки считает 87206х15%=13080,90 и не даёт из-за этой ошибки выгрузит РСВ и соответственно его не сдать. Как решить эту проблему? Помогите, пожалуйста! прямо SOS…

- Наверх

#34

![]()

ShakeevaMK

ShakeevaMK

-

- Модераторы

-

- 43 сообщений

Продвинутый пользователь

Отправлено 24 April 2023 — 07:14

Здравствуйте! НП ЮЛ 4.81.3 неправильно считает страховые взносы для МС сверх МРОТ по дополнительному тарифу (код 20) — 15% , а нужно 15,1%

Скажите , пожалуйста, когда ждать исправления? Сроки поджимают

Ошибки:

1. [583] В закладке «Раздел 3(1)» сумма страховых взносов за 1-й месяц по гр.170 не равна произведению базы по гр.150 и тарифу по коду категории ЗЛ по гр.130 (допускается погрешность 1 коп. за один из месяцев).

13168.11=13080.9

Речь идёт о сумме 87206, я вношу сумму взносов 87206х15,1%=13168,11, а программа во время проверки считает 87206х15%=13080,90 и не даёт из-за этой ошибки выгрузит РСВ и соответственно его не сдать. Как решить эту проблему? Помогите, пожалуйста! прямо SOS…

https://forum.gnivc….111/#entry15114

- Наверх

#35

![]()

Ольга Ольга

Ольга Ольга

-

- Пользователи

-

- 5 сообщений

Новичок

- Защита от ботов:3468-7797-54-913

Отправлено 24 April 2023 — 07:32

Здравствуйте! НП ЮЛ 4.81.3 неправильно считает страховые взносы для МС сверх МРОТ по дополнительному тарифу (код 20) — 15% , а нужно 15,1%

Скажите , пожалуйста, когда ждать исправления? Сроки поджимают

Ошибки:

1. [583] В закладке «Раздел 3(1)» сумма страховых взносов за 1-й месяц по гр.170 не равна произведению базы по гр.150 и тарифу по коду категории ЗЛ по гр.130 (допускается погрешность 1 коп. за один из месяцев).

13168.11=13080.9

Речь идёт о сумме 87206, я вношу сумму взносов 87206х15,1%=13168,11, а программа во время проверки считает 87206х15%=13080,90 и не даёт из-за этой ошибки выгрузит РСВ и соответственно его не сдать. Как решить эту проблему? Помогите, пожалуйста! прямо SOS…

https://forum.gnivc….111/#entry15114

Проделала все манипуляции, ничего не изменилось, всё так же выдаёт ошибку в ранее созданном отчёте…

- Наверх

#36

![]()

ShakeevaMK

ShakeevaMK

-

- Модераторы

-

- 43 сообщений

Продвинутый пользователь

Отправлено 24 April 2023 — 08:09

Здравствуйте! НП ЮЛ 4.81.3 неправильно считает страховые взносы для МС сверх МРОТ по дополнительному тарифу (код 20) — 15% , а нужно 15,1%

Скажите , пожалуйста, когда ждать исправления? Сроки поджимают

Ошибки:

1. [583] В закладке «Раздел 3(1)» сумма страховых взносов за 1-й месяц по гр.170 не равна произведению базы по гр.150 и тарифу по коду категории ЗЛ по гр.130 (допускается погрешность 1 коп. за один из месяцев).

13168.11=13080.9

Речь идёт о сумме 87206, я вношу сумму взносов 87206х15,1%=13168,11, а программа во время проверки считает 87206х15%=13080,90 и не даёт из-за этой ошибки выгрузит РСВ и соответственно его не сдать. Как решить эту проблему? Помогите, пожалуйста! прямо SOS…

https://forum.gnivc….111/#entry15114

Проделала все манипуляции, ничего не изменилось, всё так же выдаёт ошибку в ранее созданном отчёте…

В соответствии с п.2.4 ст.427 НК РФ Для плательщиков, указанных в подпунктах 10 и 17 пункта 1 и пункте 13.1 настоящей статьи, начиная с 2023 года применяется единый пониженный тариф страховых взносов в размере 15,0 процента в отношении части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца как превышение над величиной минимального размера оплаты труда, установленного федеральным законом на начало расчетного периода.

- Наверх

#37

![]()

Ольга Ольга

Ольга Ольга

-

- Пользователи

-

- 5 сообщений

Новичок

- Защита от ботов:3468-7797-54-913

Отправлено 24 April 2023 — 08:24

Здравствуйте! НП ЮЛ 4.81.3 неправильно считает страховые взносы для МС сверх МРОТ по дополнительному тарифу (код 20) — 15% , а нужно 15,1%

Скажите , пожалуйста, когда ждать исправления? Сроки поджимают

Ошибки:

1. [583] В закладке «Раздел 3(1)» сумма страховых взносов за 1-й месяц по гр.170 не равна произведению базы по гр.150 и тарифу по коду категории ЗЛ по гр.130 (допускается погрешность 1 коп. за один из месяцев).

13168.11=13080.9

Речь идёт о сумме 87206, я вношу сумму взносов 87206х15,1%=13168,11, а программа во время проверки считает 87206х15%=13080,90 и не даёт из-за этой ошибки выгрузит РСВ и соответственно его не сдать. Как решить эту проблему? Помогите, пожалуйста! прямо SOS…

https://forum.gnivc….111/#entry15114

Проделала все манипуляции, ничего не изменилось, всё так же выдаёт ошибку в ранее созданном отчёте…

В соответствии с п.2.4 ст.427 НК РФ Для плательщиков, указанных в подпунктах 10 и 17 пункта 1 и пункте 13.1 настоящей статьи, начиная с 2023 года применяется единый пониженный тариф страховых взносов в размере 15,0 процента в отношении части выплат в пользу физического лица, определяемой по итогам каждого календарного месяца как превышение над величиной минимального размера оплаты труда, установленного федеральным законом на начало расчетного периода.

Благодарю!!! У меня перед глазами информация из УЧЁТ.НАЛОГИ.ПРАВО. о ставке 15,1%… Ввели в заблуждение.

- Наверх

#38

![]()

w203

w203

-

- Пользователи

-

- 2 сообщений

Новичок

- Защита от ботов:3468-7797-54-913

- ГородТюмень

Отправлено 24 April 2023 — 10:30

Здравствуйте! НП ЮЛ 4.81.3 неправильно считает страховые взносы для МС сверх МРОТ по дополнительному тарифу (код 20) — 15% , а нужно 15,1%

Скажите , пожалуйста, когда ждать исправления? Сроки поджимают

Ошибки:

1. [583] В закладке «Раздел 3(1)» сумма страховых взносов за 1-й месяц по гр.170 не равна произведению базы по гр.150 и тарифу по коду категории ЗЛ по гр.130 (допускается погрешность 1 коп. за один из месяцев).

13168.11=13080.9

Речь идёт о сумме 87206, я вношу сумму взносов 87206х15,1%=13168,11, а программа во время проверки считает 87206х15%=13080,90 и не даёт из-за этой ошибки выгрузит РСВ и соответственно его не сдать. Как решить эту проблему? Помогите, пожалуйста! прямо SOS…

Добрый день! Та же самая ошибка. Хотел залить скрин, но не пойму, как добавить в «мои файлы».

Решит ли проблему обновление до 4.81.3?

- Наверх

#39

![]()

ShakeevaMK

ShakeevaMK

-

- Модераторы

-

- 43 сообщений

Продвинутый пользователь

Отправлено 24 April 2023 — 10:36

Здравствуйте! НП ЮЛ 4.81.3 неправильно считает страховые взносы для МС сверх МРОТ по дополнительному тарифу (код 20) — 15% , а нужно 15,1%

Скажите , пожалуйста, когда ждать исправления? Сроки поджимают

Ошибки:

1. [583] В закладке «Раздел 3(1)» сумма страховых взносов за 1-й месяц по гр.170 не равна произведению базы по гр.150 и тарифу по коду категории ЗЛ по гр.130 (допускается погрешность 1 коп. за один из месяцев).

13168.11=13080.9

Речь идёт о сумме 87206, я вношу сумму взносов 87206х15,1%=13168,11, а программа во время проверки считает 87206х15%=13080,90 и не даёт из-за этой ошибки выгрузит РСВ и соответственно его не сдать. Как решить эту проблему? Помогите, пожалуйста! прямо SOS…

Добрый день! Та же самая ошибка. Хотел залить скрин, но не пойму, как добавить в «мои файлы».

Решит ли проблему обновление до 4.81.3?

У Ольги Ольги проблем нет. См. ответ выше. У вас какая? Опишите текстом, скопируйте из протокола текст ошибки/предупреждения. Чем больше информации, тем быстрее и точнее ответ.

- Наверх

#40

![]()

w203

w203

-

- Пользователи

-

- 2 сообщений

Новичок

- Защита от ботов:3468-7797-54-913

- ГородТюмень

Отправлено 24 April 2023 — 11:18

в Разделе 3 сумма страховых взносов по гр.170 не равна произведению базы по гр.150 и тарифу по коду категории ЗЛ по гр.130 (допускается погрешность 1 коп. за один из месяцев). 3575 не равно 4875.

Доход 16250, взнос на ОПС (22%) = 3575. А прога просит 4875 (это 30% от дохода).

- Наверх

КАМИН:Расчет заработной платы. Версия 3.0 (3.0.121.4)

При формировании файла выгрузки РСВ за 2022 год выдает ошибку:

Ошибка при вызове метода контекста (ЗаписатьАтрибут)

{Обработка.ОтчетностьКНД1151111ФормированиеФайлаИПечать.МодульОбъекта(152)}:

Поток.ЗаписатьАтрибут(лКлюч, ЭлементАтрибутов.Значение);

{Обработка.ОтчетностьКНД1151111ФормированиеФайлаИПечать.МодульОбъекта(156)}: ВывестиСтрокуДеревавXMLфайл(Подстрока,Поток);

{Обработка.ОтчетностьКНД1151111ФормированиеФайлаИПечать.МодульОбъекта(156)}: ВывестиСтрокуДеревавXMLфайл(Подстрока,Поток);

{Обработка.ОтчетностьКНД1151111ФормированиеФайлаИПечать.МодульОбъекта(156)}: ВывестиСтрокуДеревавXMLфайл(Подстрока,Поток);

{Обработка.ОтчетностьКНД1151111ФормированиеФайлаИПечать.МодульОбъекта(156)}: ВывестиСтрокуДеревавXMLфайл(Подстрока,Поток);

{Обработка.ОтчетностьКНД1151111ФормированиеФайлаИПечать.МодульОбъекта(156)}: ВывестиСтрокуДеревавXMLфайл(Подстрока,Поток);

{Обработка.ОтчетностьКНД1151111ФормированиеФайлаИПечать.МодульОбъекта(135)}: ВывестиСтрокуДеревавXMLфайл(СтрокаДерева, ПотокXMLФайлПФР);

{Документ.РегламентированныйОтчетРСВ_2017.Форма.ФормаДокумента.Форма(3281)}: ПотокXML = ОбработкаОтчетностиФайлИпечать.СформироватьПотокXML(ЭтотОбъект, КодировкаТекстаВыгрузки);

{Документ.РегламентированныйОтчетРСВ_2017.Форма.ФормаДокумента.Форма(792)}: СтруктураФайла = УниверсальнаяВыгрузка();

по причине:

Несоответствие типов (параметр номер ‘2’)

Тема закрыта.

Расчет по страховым взносам с 2017 года предоставляется в ИФНС. В нём отображаются начисленные налоги на обязательное пенсионное, медицинское страхование и социальное (для случаев временной нетрудоспособности и в связи с материнством). Новый бланк формы расчета по страховым взносам и рекомендации по его заполнению утверждены приказом ФНС от 10.10.2016 № ММВ-7-11/551@.

ФАЙЛЫ

Скачать пустой бланк расчёта по страховым взносам по форме 1151111 .xlsСкачать образец расчёта по страховым взносам по форме 1151111 .xls

Для чего служит расчет по страховым взносам

На основании исчисленных сумм на страхование работников производится перечисление этих средств сотруднику на соответствующий страховой счёт. В отчёте указано, сколько денег работодатель должен зачислить на пенсионный счет каждого работника, а также медицинские отчисления в бюджет города. Страховые взносы высчитываются от суммы начисленной заработной платы, которая отражена в расчётной ведомости (форма Т-51). Этими расчетами занимается бухгалтер.

Расчет по страховым взносам оформляется поквартально. Срок сдачи – не позднее одного месяца с момента закрытия квартала.

Обратите внимание! Ранее требовалось представлять расчёты в электронном виде (на съёмном носителе). На новых бланках присутствует штрих-код, с помощью которого инспектор налоговой легко может перенести отчёт в свой компьютер.

Способы заполнения расчёта

Для удобства есть несколько вариантов заполнения отчета. Можно скачать бланк и образец заполнения расчета по страховым взносам на этой странице. Также можно воспользоваться бесплатной программой «Налогоплательщик ЮЛ» или платной программой 1С.Бухгалтерия.

Особенности заполнения расчёта по страховым взносам

Бланк расчёта содержит в себе 24 листа, из которого бухгалтер выбирает только нужные, причём в разделе 3 на каждого сотрудника листы добавляются. Поэтому итоговый отчёт может иметь меньше или больше листов. Те разделы, которые не относятся к вашей организации, включать в отчёт и распечатывать не нужно.

Алгоритм заполнения

Составим расчет по страховым взносам на примере ООО НАУКА. Пусть оно является плательщиком страховых взносов по УСН и применяет основной тариф страховых взносов (22% пенсионное страхование; 5,1% медицинское страхование; 2,9% социальное страхование). В штате ООО НАУКА числятся два сотрудника. Отчёт составлен за 4 квартал 2017 года.

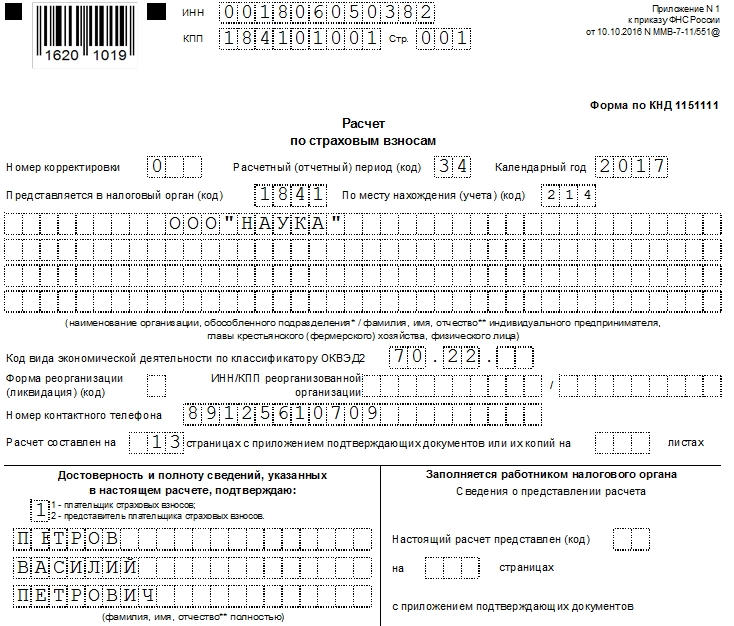

Титульный лист

На титульном листе заполняем ИНН, КПП и нумеруем страницу. Если отчет за этот период сдаёте первый раз, то номер корректировки ставится 0.

Далее заполняется код отчетного периода, в данном случае годовой (код 34), год 2017.

Также на титульном листе должны быть заполнены следующие данные:

- Код налогового органа,

- код места нахождения организации РФ,

- наименование организации,

- код по ОКВЭД,

- контактный телефон руководителя или бухгалтера.

Количество страниц, на которых вышел отчёт, рекомендуем прописать после завершения составления отчёта.

Ниже заполняется только левая часть – сведения о плательщике страховых взносов. Ставится дата и подпись.

Обратите внимание! Дату и подпись плательщик страховых взносов либо его представитель должен поставить не только на титульном листе, но и на нескольких других, где для этого предусмотрено место.

Для нашего ООО мы включаем в отчёт следующие страницы:

- Раздел 1. Сводные данные плательщика страховых взносов (на двух страницах)

- Приложение 1 к разделу 1 (Подраздел 1.1)

- Приложение 1 к разделу 1 (Подраздел 1.2)

- Приложение 1 к разделу 1 (Подраздел 1.1)

- Приложение 2 к разделу 1 (на двух страницах)

- Приложение 3 к разделу 1

- Приложение 4 к разделу 1 (окончание)

- Раздел 3 (на двух страницах) – заполняется на каждого работника.

Следующие страницы

Заполнение данных рекомендуем начать с определения базы для исчисления страховых взносов. Она вычисляется так: берётся общая сумма начисления заработной платы по всем работникам и из неё вычитаются не облагаемые налогом суммы (больничные выплаты, пособия, материальная помощь и пр.).

Теперь из вычисленной базы высчитываем размер страховых взносов. Для ООО на УСН и основном тарифе налогообложения это 22% пенсионное страхование; 5,1% медицинское страхование; 2,9% социальное страхование.

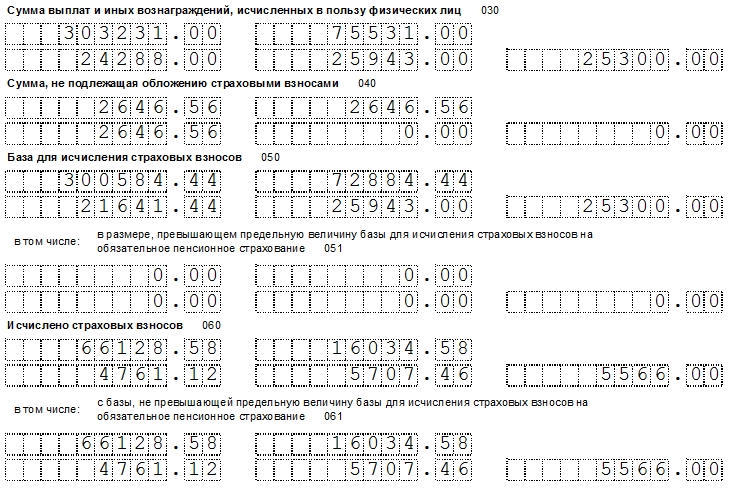

Вписываем вычисленные значения в отчёт. На листе «Приложение 1 к разделу 1» Подраздел 1.1 относится к обязательному пенсионному страхованию, Подраздел 1.2 к обязательному медицинскому страхованию.

На рисунке в строке 060

- суммы 4761,12 руб., 5707,46 руб., 5566 руб. – помесячные исчисленные страховые взносы;

- сумма 16034,58 руб. – сложение исчисленных взносов, указанных выше;

- сумма 66128,58 – годовая сумма с нарастанием, то есть рассчитанная с января по декабрь.

«Приложение 2 к разделу 1» относится к обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством.

Заполнение выплат по больничному листу

Выплаты по больничному листу заполняются за квартал (3 последних месяца). В этом отчетном периоде один из сотрудников ООО НАУКА находился на больничном листке 7 дней. Эту информацию и сумму больничных выплат берём из расчетной ведомости (форма Т-51) и вписываем в наш отчёт в «Приложение 3 к разделу 1» в таблицу.

В первом столбце таблицы указывается общее количество учтённых больничных листков, даже если их все принёс один и тот же человек. Во втором столбце вписывается сумма больничных дней (на всех сотрудников). В третьем столбце отражается общая сумма, выплаченная по всем больничным листкам. В четвертом – сумма, которая возмещается организации из федерального бюджета. Так как первые три дня больничного листа оплачивает сотруднику организация, а последующие дни – из фед. бюджета.

Ниже в таблице раскрывается конкретные типы больничных листов.

В «Приложении 4 к разделу 1» указываются итоговые суммы возмещения из федерального бюджета с количеством больничных листков и суммой дней по ним в соответствующем абзаце приложения.

Заполнение Раздела 1. Сводные данные плательщика страховых взносов

После того, как мы вычислили страховые взносы, мы их красиво должны внести в «Раздел 1». Вычисленные суммы у нас есть в Подразделах, осталось их сюда перенести.

В нашем случае это Подраздел 1.1, подраздел 1.2

и продолжение Приложения 2 к разделу 1.

Заполнение Раздела 3. Персонифицированные сведения о застрахованных лицах

Раздел 3 заполняется на каждого сотрудника. В нём отражается только начисленные взносы на обязательное пенсионное страхование. В нашем случае это 22%.

На первом листе указываются все сведения о застрахованном лице:

- номер сотрудника по порядку внесения в отчет,

- ИНН, СНИЛС, ФИО, дата рождения, гражданство, пол,

- вид документа, удостоверяющего личность, и его серию с номером.

Также указывается признак, принадлежит ли лицо к пенсионному, медицинскому и социальному страхованию. Обычно всегда указывается «Да», но «Нет» может быть в случаях, если человек, к примеру, весь год болел или получал пособия, которые не облагаются налогом.

На втором листе раздела 3 в таблице указываются:

- номер месяца,

- код категории застрахованного лица (НР – наёмный работник),

- сумма выплат и иных вознаграждений,

- а в последнем столбце сразу три суммы (база для исчисления страх.взносов, в том числе по гражданско-правовым и исчисленные взносы).

В конце таблицы подводится итог за три месяца.

Обратите внимание! Сумма исчисленных взносов по каждому работнику должна быть равна общей сумме исчисленных страховых взносов, указанной в Приложении 1 к Разделу 1 в строке 060.

А также не забывайте на титульном листе указать количество получившихся листов в отчёте. Желаем успеха!

.PNG)

.PNG)

.PNG)

.PNG)

.PNG)